Содержание

- 1 Обзор практики от ФНС о квалификации имущества в качестве движимого или недвижимого

- 2 Обзор практики от ФНС о квалификации имущества в качестве движимого или недвижимого

- 3 Разграничение движимого и недвижимого имущества: позиция ФНС

- 4 ВС РФ высказал новый подход к критериям квалификации имущества как движимого или недвижимого для целей налогообложения

- 5 О движимом и недвижимом имуществе

- 6 В каких случаях оборудование не относится к недвижимости: ФНС признала мнение ВС

- 7 Отделяем движимое имущество от недвижимого

Обзор практики от ФНС о квалификации имущества в качестве движимого или недвижимого

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 30 июля 2019 г. № БС-4-21/14997 “Об отнесении объектов основных средств к движимому или недвижимому имуществу”

Федеральная налоговая служба рассмотрела обращение об отнесении объектов основных средств к движимому или недвижимому имуществу и сообщает.

В полномочия ФНС России не входит направление общеобязательных разъяснений законодательства Российской Федерации об условиях классификации видов имущества, в т.ч. в целях бухгалтерского учета и гражданского оборота, а также предварительное определение (подтверждение) видов объекта имущества на предмет соответствия их правовым критериям, предъявляемым к движимым или недвижимым вещам.

Вместе с тем, по указанному вопросу, учитывая проработку оснований для налогообложения отдельных видов имущества, полагаем возможным направить следующие рекомендации.

В соответствии с пунктом 1 статьи 374 Налогового кодекса Российской Федерации (далее — Кодекс) объектами налогообложения для российских организаций признается недвижимое имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378, 378.1 и 378.2 Кодекса.

Согласно статье 11 Кодекса институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено Кодексом.

Понятие «недвижимое имущество» в Кодексе, а также и в правилах ведения бухгалтерского учета не определено.

В соответствии со статьями 130 и 131 Гражданского кодекса Российской Федерации к недвижимым вещам (недвижимое имущество, недвижимость) относятся подлежащие государственной регистрации (специальной регистрации, учету) земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства, а также воздушные и морские суда, суда внутреннего плавания. Федеральным законом к недвижимым вещам может быть отнесено и иное имущество.

Вещи, не относящиеся к недвижимости, признаются движимым имуществом. Регистрация прав на движимые вещи не требуется, кроме случаев, указанных в федеральном законе.

Кроме того, квалификация объектов недвижимого имущества (зданий и сооружений) определена Федеральным законом от 30.12.2009 N 384-ФЗ «Технический регламент о безопасности зданий и сооружений», а также Общероссийским классификатором основных фондов ОК 013-2014 (СНС 2008), утвержденным приказом Росстандарта от 12.12.2014 N 2018-ст.

Вышеперечисленные правовые акты содержат следующие критерии для квалификации объекта имущества в качестве недвижимости:

— наличие записи об объекте в Едином государственном реестре недвижимости (далее — ЕГРН);

— при отсутствии сведений в ЕГРН — наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения объекта без несоразмерного ущерба его назначению, в т.ч. наличие документов технического учета или технической инвентаризации объекта в качестве недвижимости, разрешений на строительство и (или) ввод в эксплуатацию, проектной или иной документации на создание объекта и (или) о его характеристиках.

Дополнительно в ходе налоговой проверки налоговыми органами (при наличии предусмотренных Кодексом оснований) могут проводиться осмотры, назначаться экспертизы, привлекаться специалисты, потребоваться документы (информация).

Также полагаем необходимым учитывать по рассматриваемому вопросу сложившуюся судебную практику, в т.ч. постановление Пленума Верховного Суда Российской Федерации от 23.06.2015 N 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации», Определения Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации от 11.12.2018 N 305-КГ18-20539 по делу N А40-176218/2017, от 12.07.2019 N 307-ЭС19-5241 по делу N А05-879/2018.

| Действительный государственный советник Российской Федерации 2 класса |

С.Л. Бондарчук |

Обзор документа

С 2019 г. налогом на имущество организаций облагается только недвижимость, учитываемая в качестве основных средств. ФНС указала, какими критериями нужно руководствоваться при квалификации объектов. Это наличие записи в ЕГРН или оснований, подтверждающих прочную связь объекта с землей и невозможность его перемещения без несоразмерного ущерба его назначению. Во внимание принимаются документы техучета, разрешения на строительство или на ввод объекта в эксплуатацию, проектная документация. Следует учитывать и судебную практику.

Обзор практики от ФНС о квалификации имущества в качестве движимого или недвижимого

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Письмо Федеральной налоговой службы от 1 октября 2018 г. № БС-4-21/19038@ “О критериях разграничения видов имущества (движимое или недвижимое) в целях применения главы 30 Налогового кодекса Российской Федерации”

Вопрос: О критериях разграничения видов имущества (движимое или недвижимое)

Ответ: Федеральная налоговая служба во исполнение пункта 9 протокола совещания у заместителя Председателя Правительства Российской Федерации Д.Н. Козака от 19.09.2018 N ДК-П9-166пр, а также в связи запросами о критериях разграничения видов имущества (движимое или недвижимое) в целях применения норм главы 30 Налогового кодекса Российской Федерации (далее — Налоговый кодекс), в том числе о предоставлении налоговой льготы в отношении движимого имущества, предусмотренной пунктом 25 статьи 381 Налогового кодекса, и об исключении с 01.01.2019 движимого имущества из объектов налогообложения (пункт 1 статьи 374 Налогового кодекса с изменениями, внесенными Федеральным законом от 03.08.2018 N 302-ФЗ), сообщает.

Глава 30 Налогового кодекса не содержит определения понятия «движимое» и «недвижимое имущество». С учетом статьи 11 Налогового кодекса в таком случае необходимо использовать определения, содержащиеся в иных отраслях законодательства.

Согласно пункту 2 статьи 130 Гражданского кодекса Российской Федерации (далее — Гражданский кодекс), вещи, не относящиеся к недвижимости, признаются движимым имуществом.

В свою очередь, исходя из пункта 1 статьи 130 Гражданского кодекса к недвижимым вещам относятся земельные участки и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства. К недвижимым вещам также относятся помещения и машино-места.

Федеральным законом к недвижимым вещам может быть отнесено иное имущество. В частности, согласно статье 15 Жилищного кодекса Российской Федерации, к недвижимости относятся все виды жилых помещений (жилой, в том числе многоквартирный, дом и его часть, квартира и ее часть, комната). В соответствии с Федеральным законом от 13.07.2015 N 218-ФЗ «О государственной регистрации недвижимости» к объектам, регистрируемым в Едином государственном реестре недвижимости (далее — ЕГРН), относятся жилые строения (пункт 9 части 5 статьи 8). В приложении к Федеральному закону от 10.01.2003 N 19-ФЗ «О выборах Президента Российской Федерации» к недвижимости отнесены дачи и гаражи.

Поскольку иное не предусмотрено нормативными правовыми актами, при определении понятий «здание», «сооружение», «помещение» предлагаем учитывать соответствующие нормы Федерального закона от 30.12.2009 N 384-ФЗ «Технический регламент о безопасности зданий и сооружений»; при определении «объекта незавершенного строительства» — разъяснения в пункте 38 постановления Пленума Верховного Суда Российской Федерации от 23.06.2015 N 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса Российской Федерации».

В соответствии со статьей 131 Гражданского кодекса и Федеральным законом «О государственной регистрации недвижимости» вещные права на объекты недвижимости подлежат государственной регистрации в ЕГРН.

Вместе с тем, целесообразно учитывать выводы, содержащиеся в определении Верховного Суда Российской Федерации от 07.04.2016 по делу N 310-ЭС15-16638. Суд отметил, что вещь является недвижимой либо в силу своих природных свойств (абзац первый пункта 1 статьи 130 Гражданского кодекса), либо в силу прямого указания федерального закона, что такой объект подчинен режиму недвижимых вещей (абзац второй пункта 1 статьи 130 Гражданского кодекса). По смыслу статьи 131 Гражданского кодекса закон в целях обеспечения стабильности гражданского оборота устанавливает необходимость государственной регистрации вещных прав на недвижимость. При этом, по общему правилу, государственная регистрация права на вещь не является обязательным условием для признания ее объектом недвижимости. Данный вывод содержится также в определении Судебной коллегии по экономическим спорам Верховного Суда Российской Федерации от 30.09.2015 N 303-ЭС15-5520.

Таким образом, предусмотренные Гражданским кодексом основания для определения вида объектов имущества устанавливаются в каждом случае в соответствии с вышеперечисленными правовыми нормами об условиях (критериях) для признания вещи движимым или недвижимым имуществом.

Для выявления оснований отнесения объекта имущества к недвижимости целесообразно исследовать: наличие записи об объекте в ЕГРН; при отсутствии сведений в ЕГРН — наличие оснований, подтверждающих прочную связь объекта с землей и невозможность перемещения объекта без несоразмерного ущерба его назначению, например, для объектов капитального строительства — наличие документов технического учета или технической инвентаризации, разрешений на строительство и (или) на ввод объекта в эксплуатацию (при их необходимости), проектной документации, заключения экспертизы или иных документов, в которых содержатся сведения о соответствующих характеристиках объектов, и т.п.

Обращаем внимание на постановление Президиума Высшего Арбитражного Суда РФ от 24.09.2013 N 1160/13 по делу N А76-1598/2012, в котором указано, что по смыслу гражданского законодательства право собственности (право хозяйственного ведения и оперативного управления) может быть зарегистрировано лишь в отношении тех вещей, которые, обладая признаками недвижимости, способны выступать в гражданском обороте в качестве отдельных объектов гражданских прав.

Учитывая изложенное, при отсутствии записей об объекте имущества в ЕГРН основания для применения норм главы 30 НК РФ, зависящих от вида объекта имущества (движимое или недвижимое), определяются исходя из вышеперечисленных нормативных правовых актов и сложившейся судебной практики.

Доведите разъяснения до сотрудников налоговых органов, осуществляющих администрирование налогообложения имущества организаций.

Настоящее письмо носит сугубо информационно-справочный (рекомендательный) характер, не содержит положений, препятствующих непосредственному применению нормативных правовых актов, в т.ч. в понимании, отличном от изложенного, и не является официальным (общеобязательным) разъяснением законодательства.

| Действительный государственный советник Российской Федерации 2 класса |

С.Л. Бондарчук |

Обзор документа

Налог на имущество не уплачивают организации в отношении движимых вещей, принятых с 1 января 2013 г. на учет в качестве основных средств (за рядом исключений). С 1 января 2019 г. движимое имущество исключается из объектов налогообложения.

Разъяснено, по каким критериям можно разграничить движимое и недвижимое имущество.

При отнесении объектов к последнему нужно учитывать наличие записи в ЕГРН; при отсутствии сведений в реестре — основания, подтверждающие прочную связь объекта с землей и невозможность его перемещения без несоразмерного ущерба назначению.

Также следует иметь в виду нормы отдельных актов, в т. ч. ГК РФ, Закона о госрегистрации недвижимости, Технического регламента о безопасности зданий и сооружений (относительно зданий, сооружений, помещений). Приведены примеры из судебной практики.

Таким образом, при отсутствии записей в ЕГРН основания для применения норм НК РФ, зависящих от вида имущества (движимое или недвижимое), определяются исходя из упомянутых актов и сложившейся судебной практики.

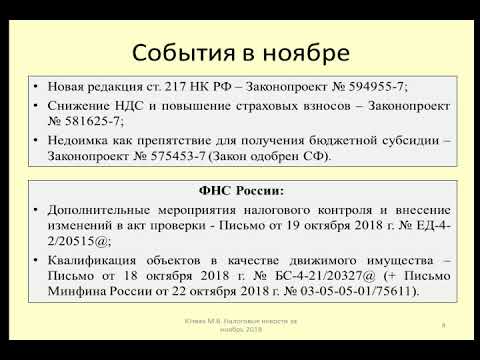

Разграничение движимого и недвижимого имущества: позиция ФНС

ФНС РФ в письме от 01.10.2018 № БС-4-21/19038@ изложила свое мнение о разграничении движимого и недвижимого имущества для целей налогообложения налогом на имущество (в соответствии с п. 1 ст. 374 НК РФ в ред. закона от 03.08.2018 № 302-ФЗ движимое имущество с 01.01.2019 исключается из числа объектов налогообложения).

Поскольку гл. 30 НК РФ не содержит определений, с учетом ст. 11 НК РФ подлежат применению нормы гражданского законодательства, прежде всего ст. 130 ГК РФ. Критерии отнесения имущества к недвижимому применяются следующим образом:

Поскольку иное не предусмотрено нормативными правовыми актами, при определении понятий «здание», «сооружение», «помещение» ФНС предлагает учитывать нормы закона «Технический регламент о безопасности зданий и сооружений» от 30.12.2009 № 384-ФЗ, при определении объекта незавершенного строительства — п. 38 постановления Пленума ВС РФ «О применении судами…» от 23.06.2015 № 25.

Таким образом, основания для определения вида объектов имущества устанавливаются в каждом случае в соответствии с вышеперечисленными правовыми нормами об условиях (критериях) для признания вещи движимым или недвижимым имуществом.

ВС РФ высказал новый подход к критериям квалификации имущества как движимого или недвижимого для целей налогообложения

| AndreyPopov / Depositphotos.com |

По мнению Верховного Суда Российской Федерации, при решении вопроса о том, является ли имущество (в частности, производственное оборудование) движимым или недвижимым для целей налогообложения налогом на имущество организаций, принципиальным является вопрос, выполняет ли такое имущество какую-либо самостоятельную функцию или оно предназначено только для обслуживания недвижимой вещи (здания, сооружения и т. д.), а не наличие у объекта тесной физической связи со зданием, сооружением или иной недвижимостью и способности функционировать только в такой взаимосвязи (Определение Судебной коллегии по экономическим спорам ВС РФ от 12 июля 2019 г. № 307-ЭС19-5241).

Такая позиция сформулирована Экономколлегией ВС РФ при рассмотрении спора между лесозаводом и налоговым органом о доначислении недоимки по налогу на имущество организаций за 2013-2015 г.г. (более 11 млн руб.) в отношении внутрицехового оборудования, а также соответствующих сумм пени и штрафа. Суть данного дела заключалась в следующем: завод, считая данное имущество движимым, воспользовался применительно к нему льготой по налогу на имущество, предусмотренной п. 25 ст. 381 Налогового кодекса. Налоговый же орган настаивал, что спорное оборудование – это недвижимое имущество, в связи с чем льгота в отношении него применена неправомерно.

Суд первой инстанции, ссылаясь на положения гражданского законодательства, определяющие правовой режим сложных и неотделимых вещей, а также на результаты проведенной по делу экспертизы, пришел к выводу, что здание цеха и размещенные в нем объекты – производственное оборудование, транспортеры, система защиты от пожаров и пылевых взрывов – составляют сложный неделимый объект («Цех по производству древесных гранул») и основания для их освобождения от налогообложения отсутствуют, поскольку установленные в здании объекты, должны быть признаны составной частью объекта недвижимости «Цех по производству древесных гранул».

- здание цеха изначально проектировалось для установки оборудования, приобретенного налогоплательщиком,

- здание и установленное в нем оборудование представляют собой единое целое и предназначены для получения целевого продукта по единому технологическому процессу (производство древесных гранул по одной непрерывной технологической линии) и, соответственно, получения дохода организации,

- изъятие объектов из единого комплекса «Цех по производству древесных гранул» приведет к прекращению или изменению процесса производства древесных гранул.

Подробнее о движимом имуществе: понятие и признаки. Получить полный доступ к интернет-версии системы ГАРАНТ на 3 дня бесплатно!

Суд апелляционной инстанции и суд округа согласились с выводами суда первой инстанции.

Однако ВС РФ занял другую позицию. Он указал следующее:

В рассматриваемом же деле, как указал ВС РФ, не получили надлежащей оценки со стороны судов, хотя имели значение для проверки законности оспариваемого решения налогового органа, следующие доводы и подтверждающие их доказательства:

- спорные объекты были поставлены заводу в составе линии для производства древесных гранул из отходов деревообработки как движимое имущество и приняты к учету налогоплательщиком в таком качестве после окончания монтажа как самостоятельные инвентарные объекты основных средств;

- при рассмотрении дела завод обращал внимание на то, что приобретенные им объекты движимого имущества, формирующие производственную линию, согласно ОКОФ, действовавшему на момент принятия этих объектов к учету, предназначены не для обслуживания здания, а для производства готовой продукции, и относятся к такому виду объектов основных средств как машины и оборудование, классификатором прямо не предусмотрено их включение в состав зданий. Кроме того, завод ссылался на письмо БТИ, которое указало, что спорное оборудование не является недвижимым имуществом.

Суды трех инстанций высказали суждение о том, что здание и установленное в нем оборудование образуют «единое целое», поскольку данные предметы имеют общее назначение: здание цеха изначально проектировалось для установки оборудования, приобретенного налогоплательщиком, и изъятие смонтированных в здании объектов приведет к прекращению использования как самого здания, так и производства готовой продукции.

Однако, как подчеркнул ВС РФ, сам по себе факт монтажа оборудования в специально возведенном для его эксплуатации здании, в том числе, если последующий демонтаж и перемещение оборудования потребуют несения дополнительных затрат и частичной ликвидации здания, не означает, что назначением оборудования становится обслуживание здания.

В связи с этим, заключения экспертов по существу сводятся к оценке экономической целесообразности последующего демонтажа оборудования в случае перемещения производства, если такое решение будет принято в будущем.

Однако применение критерия экономической целесообразности в данном случае приводит к постановке в неравное положение налогоплательщиков, осуществивших инвестиции в обновление оборудования, и не позволяет обеспечить достижение тех целей дифференциации налогового бремени, из которых исходил законодатель при введении подп. 8 п. 4 ст. 374 и п. 25 ст. 381 НК РФ, – стимулирование организаций к инвестированию в средства производства, к их модернизации, приобретению новых и развитию существующих средств производства, а также повышению спроса на них.

Таким образом, резюмирует ВС РФ, судебная экспертиза, равно как и представленные налоговым органом и заводом заключения экспертов, полученные во внесудебном порядке, проведены по вопросам, не имеющим значения для правильного разрешения настоящего спора. Соответственно, такое экспертное заключение не могло быть признано относимым к делу доказательством, поскольку оно не опровергает правомерность классификации приобретенного налогоплательщиком имущества в качестве оборудования, подлежащего учету в виде отдельных инвентарных объектов.

В итоге дело направлено на новое рассмотрение в суд первой инстанции, которому следует учесть позицию ВС РФ.

О движимом и недвижимом имуществе

Автор: Кошкина Т. Ю., эксперт информационно-справочной системы «Аюдар Инфо»

Правильная квалификация объектов основных средств в качестве движимого и недвижимого имущества важна в целях их налогообложения. Налогоплательщикам нельзя оставить без внимания выводы Судебной коллегии по экономическим спорам Верховного Суда, сформулированные в Определении от 12.07.2019 № 307-ЭС19-5241, А05-879/2018.

Суть налогового спора и неудача в трех судебных инстанциях

В проверяемом периоде организация (деревообрабатывающий комбинат) приняла к учету в качестве отдельных объектов основных средств:

здание построенного цеха (по производству древесных гранул);

приобретенные и установленные в здании объекты: оборудование линии по производству древесных гранул, поперечный транспортер подачи щепы, поперечный транспортер подачи щепы и опилок, поперечный транспортер подачи коры, автоматическую систему защиты от пожаров.

Инспекция по крупнейшим налогоплательщикам провела выездную проверку и начислила недоимку по налогу на имущество, считая, что все перечисленные объекты следовало отнести к недвижимому имуществу (зданию и его составным частям) и организация неправомерно применяла к данным объектам освобождение от налогообложения, предусмотренное п. 25 ст. 381 НК РФ для движимого имущества.

Арбитры трех инстанций уменьшили размер доначислений, придя к выводу, что в отношении трансформаторной подстанции налоговый орган не исследовал подключение ее к другим объектам общества и не установил наличия ее функциональной или технологической взаимосвязи со зданием цеха.

Признавая законным решение инспекции в оставшейся части (по иным объектам), суды исходили из того, что к недвижимому имуществу могут быть отнесены в том числе составные части объектов недвижимости – объекты основных средств, которые по совокупности признаков являются составной частью неделимой недвижимой вещи.

Обратите внимание: с учетом проведенной экспертизы судьи указали, что здание цеха и размещенные в нем иные объекты составляют сложный неделимый объект, поскольку здание цеха изначально проектировалось для установки оборудования, приобретенного налогоплательщиком, здание и оборудование представляют собой единое целое и предназначены для получения целевого продукта по единому технологическому процессу (производство древесных гранул по одной непрерывной технологической линии) и, соответственно, получения дохода организации. Изъятие объектов из единого комплекса «Цех по производству древесных гранул» приведет к прекращению или изменению процесса производства древесных гранул.

Верховный Суд на стороне налогоплательщика

Согласно п. 5 ПБУ 6/01 «Учет основных средств» рабочие и силовые машины и оборудование выделены в отдельный вид подлежащих учету объектов основных средств, отличный от зданий и сооружений.

| Видео (кликните для воспроизведения). |

В соответствии с Общероссийским классификатором основных фондов ОК 013-2014 (СНС 2008), введенным в действие Приказом Росстандарта от 12.12.2014 № 2018-ст и ранее действовавшим Общероссийским классификатором основных фондов ОК 013-94, утвержденным Постановлением Госстандарта России от 26.12.1994 № 359 оборудование не относится к зданиям и сооружениям, формируя самостоятельную группу основных средств, за исключением прямо предусмотренных в классификаторах случаев, когда отдельные объекты признаются неотъемлемой частью зданий и включаются в их состав (например, коммуникации внутри зданий, необходимые для их эксплуатации; оборудование встроенных котельных установок, водо-, газо– и теплопроводные устройства, а также устройства канализации).

Из содержания классификаторов также вытекает, что оборудование для осуществления процесса производства путем выполнения тех или иных технических функций, связанных с изменением предмета труда, в том числе установленное на фундаменте, по общему правилу не классифицируется в качестве сооружений (не отвечает определению понятия «сооружение»), а подлежит классификации в соответствующих группировках машин и оборудования.

С учетом изложенного, если иное не вытекает из содержания ПБУ 6/01 и классификаторов основных фондов (основных средств), машины и оборудование, приобретенные как объекты движимого имущества, отражаются в бухгалтерском учете отдельно от зданий и сооружений в качестве самостоятельных инвентарных объектов и согласно п. 1 ст. 374 НК РФ подлежат налогообложению в таком качестве. Соответственно, по общему правилу к машинам и оборудованию, выступавшим движимым имуществом при их приобретении и правомерно принятым на учет в качестве отдельных инвентарных объектов, применимы исключения из объекта налогообложения, предусмотренные пп. 8 п. 4 ст. 374 и п. 25 ст. 381 НК РФ.

Из аналогичного подхода исходит Минпромторг, издавший Письмо от 23.03.2018 № ОВ-17590/12 (доведено до сведения налоговых инспекций Письмом ФНС России от 28.03.2018 № БС-4-21/5834@). В нем содержится разъяснение об отсутствии оснований для отнесения к облагаемому налогом недвижимому имуществу машин и оборудования, поименованных в соответствующем разделе классификатора основных фондов, поскольку эти объекты основных средств (расположенные как внутри, так и вне зданий) не являются составными элементами зданий, будучи предназначены не для обслуживания зданий, а для изготовления готовой продукции либо обслуживания производственного процесса.

В случае установления в ходе налоговой проверки обстоятельств, указывающих на искусственное разделение в бухгалтерском учете единого объекта основных средств, выступающего недвижимым объектом (зданием или сооружением), налоговые органы не лишены права обосновывать необходимость взимания налога на имущество в подобных ситуациях. Однако необходимость взимания налога должна быть основана на объективных критериях, соблюдение которых являлось бы ясным любому разумному налогоплательщику при принятии объекта основных средств к учету, а не зависело бы от оценочных суждений экспертов и не приводило бы к постановке в неравное положение налогоплательщиков, осуществивших инвестиции в обновление производственного оборудования в зависимости от особенностей монтажа и эксплуатации этих объектов (например, от климатических условий места производства, требующих расположения оборудования в здании для обеспечения его нормальной эксплуатации).

Согласно материалам дела спорные объекты (производственное оборудование, транспортеры, система защиты от пожаров и пылевых взрывов) поставлены обществу иностранным изготовителем в составе линии для производства древесных гранул как движимое имущество и приняты к учету налогоплательщиком в таком качестве после окончания монтажа как самостоятельные инвентарные объекты основных средств.

При рассмотрении дела общество обращало внимание на то, что приобретенные им объекты движимого имущества, формирующие производственную линию, согласно Общероссийскому классификатору основных фондов ОК 013-94, действовавшему на момент принятия этих объектов к учету, предназначены не для обслуживания здания, а для производства готовой продукции и относятся к такому виду объектов основных средств, как машины и оборудование, классификатором прямо не предусмотрено их включение в состав зданий. Кроме того, общество ссылалось на письмо бюро технической инвентаризации, которое указало, что спорное оборудование не является недвижимым имуществом.

Однако эти доводы не получили надлежащей оценки со стороны судов.

Суды трех инстанций, ссылаясь на положения гражданского законодательства, определяющие правовой режим сложных и неотделимых вещей, а также на результаты судебной экспертизы и экспертизы, проведенной в рамках налоговой проверки, высказали суждение о том, что здание и установленное в нем оборудование образуют единое целое, поскольку данные предметы имеют общее назначение: здание цеха изначально проектировалось для установки оборудования, приобретенного налогоплательщиком, и изъятие смонтированных в здании объектов приведет к прекращению использования как самого здания, так и производства готовой продукции.

Однако сам по себе факт монтажа оборудования в специально возведенном для его эксплуатации здании, в том числе если последующий демонтаж и перемещение оборудования потребуют несения дополнительных затрат и частичной ликвидации здания, не означает, что назначением оборудования становится обслуживание здания.

В связи с этим заключение экспертов по существу сводится к оценке экономической целесообразности последующего демонтажа оборудования в случае перемещения производства, если такое решение будет принято в будущем.

Применение критерия экономической целесообразности в данном случае приводит к постановке в неравное положение налогоплательщиков, осуществивших инвестиции в обновление оборудования, и не позволяет обеспечить достижение тех целей дифференциации налогового бремени, из которых исходил законодатель при введении пп. 8 п. 4 ст. 374 и п. 25 ст. 381 НК РФ: стимулирование организаций к инвестированию в средства производства, к их модернизации, приобретению новых и развитию существующих средств производства, а также повышению спроса на них.

Таким образом, судебная экспертиза, равно как и представленные налоговым органом и обществом заключения экспертов, полученные во внесудебном порядке, проведены по вопросам, не имеющим значения для правильного разрешения настоящего спора, и, соответственно, полученное по результатам экспертизы заключение не могло быть признано относимым к делу доказательством, поскольку не опровергает правомерность классификации приобретенного налогоплательщиком имущества в качестве оборудования, подлежащего учету в виде отдельных инвентарных объектов.

В результате Судебная коллегия ВС РФ отменила судебные акты всех трех инстанций и направила дело на новое рассмотрение в суд первой инстанции.

О последствиях появления позиции ВС РФ

Несмотря на то, что обе упомянутые Судебной коллегией нормы – пп. 8 п. 4 ст. 374 и п. 25 ст. 381 НК РФ – с 01.01.2019 утратили силу, актуальность позиции Верховного Суда не только не утрачена, а еще более повышается. Дело в том, что с указанной даты в связи со вступлением в действие Федерального закона от 03.08.2018 № 302-ФЗ движимое имущество исключено из объектов обложения налогом на имущество организаций.

Полагаем, в ближайшее время определение ВС РФ будет направлено налоговым органам для использования в работе. В связи с этим можно предположить, что многие налогоплательщики почувствуют снижение давления со стороны инспекций, предлагающих организациям самостоятельно переквалифицировать имеющиеся на балансе объекты и уточнить суммы ранее начисленного налога (авансовых платежей).

Ценность сделанных Верховным Судом выводов состоит в закреплении постулата: приобретенные в качестве движимого имущества машины и оборудование не становятся недвижимостью в связи с их монтажом (включая установку на фундамент) в здании, в том числе специально спроектированном и построенном для их размещения в целях осуществления процесса производства путем выполнения тех или иных технических функций, связанных с изменением предмета труда. Наличие технологической связанности (единство технологической цели), а также то обстоятельство, что последующий демонтаж и перемещение оборудования потребуют несения дополнительных затрат и частичной ликвидации здания, не означают, что назначением оборудования становится обслуживание здания.

Обратите внимание: объекты основных средств (расположенные как внутри, так и вне зданий), предназначенные не для обслуживания зданий, а для изготовления готовой продукции либо обслуживания производственного процесса, не являются составными элементами зданий и не признаются недвижимым имуществом.

Коллегия предостерегла налогоплательщиков, налоговые органы и суды: нельзя решать вопрос о квалификации имущества только на основании заключения эксперта. Кстати, по мнению Минэкономразвития, заключение кадастрового инженера само по себе также не является достаточным основанием для определения вида объекта имущества в качестве движимого либо недвижимого в целях применения гл. 30 НК РФ. Так, в Письме от 21.03.2019 № Д23и-8958 ведомство отметило, что положениями федеральных законов от 13.07.2015 № 218-ФЗ «О государственной регистрации недвижимости» и от 24.07.2007 № 221-ФЗ «О кадастровой деятельности» не установлены полномочия кадастрового инженера по отнесению тех или иных объектов к движимым или недвижимым вещам. Согласно позиции Верховного Суда представленное налогоплательщиком письмо бюро технической инвентаризации должно было получить оценку судей наряду с другими доказательствами.

Производственное оборудование, имеющее самостоятельное (иное по сравнению со зданием) предназначение – изготовление продукции, а не поддержание функционирования здания или со– оружения, подлежит квалификации в качестве движимого. Это должно стать аксиомой для проверяющих и судов.

В каких случаях оборудование не относится к недвижимости: ФНС признала мнение ВС

Налоговая служба выпустила новые инструкции о квалификации имущества в качестве движимого или недвижимого.

ФНС вновь вернулась к теме деления имущества на «движку» и недвижимость (то есть, на освобожденное от налога и облагаемое). Прежде всего, служба повторила свой излюбленный признак недвижимости – запись в ЕГРН, а при ее отсутствии – документация, в том числе проектная и техническая, экспертные оценки, свидетельствующие о наличии прочной связи с землей (письмо от 30 июля 2019 г. N БС-4-21/14997).

Тем не менее, в этом письме не все, как в прежних. Так, ФНС призвала руководствоваться судебной практикой – решениями ВС, во-первых, по делу № А40-176218/2017 об отнесении технологических трубопроводов и газоходов к недвижимым вещам. В принципе, эта песня тоже не нова – ФНС и раньше упоминала этот спор.

Больше радует, что теперь ФНС обратила взоры своих подчиненных на другое, более свежее решение ВС, которым этот суд фактически перенаправил судебную практику в русло, более выгодное налогоплательщикам.

Это определение от 12.07.2019 N 307-ЭС19-5241 по делу N А05-879/2018. Напомним, ВС указал, что оборудование может относиться к недвижимости, только если предназначено для обслуживания здания. Даже если вынос техники, встроенной в отдельно стоящее здание, невозможен без вреда для него, это не делает ее недвижимой. Кроме того, трансформаторную подстанцию суды, включая ВС, отнесли к «движке».

Помимо всего прочего, ВС усомнился в непогрешимости экспертных оценок, на которые традиционно предлагает опираться ФНС. Поначалу в этом споре суды верили экспертам, нанятым ИФНС и не увидевшим возможности демонтажа оборудования без потерь.

Отделяем движимое имущество от недвижимого

Казалось бы, что может быть сложного в квалификации объекта — относится он к движимому или недвижимому имуществу. Но, как показывает практика, бухгалтеры сталкиваются с определенными трудностями. Чтобы не допустить ошибки, рекомендуем ознакомиться с письмом ФНС России от 01.10.2018 № БС-4-21/19038@. В нем специалисты налоговой службы рассказали, какими критериями должны руководствоваться компании и налоговики на местах, чтобы понять, к какому виду имущества (движимому или недвижимому) относится основное средство в целях обложения налогом на имущество.

Порядок обложения налогом на имущество зависит от того, является объект движимым или недвижимым имуществом.

Так, движимое имущество, принятое с 1 января 2013 г. на учет в качестве основных средств (за исключением полученного при реорганизации и ликвидации, а также от взаимозависимых лиц), освобождено от налогообложения (п. 25 ст. 381 НК РФ). Напомним, что с 1 января 2018 г. эта льгота применяется на территории субъекта РФ в случае принятия им соответствующего закона (п. 1 ст. 381.1 НК РФ). А с 1 января 2019 г. движимое имущество вообще не будет признаваться объектом налогообложения. Налогом будет облагаться только недвижимость (п. 1 ст. 374 НК РФ в редакции Федерального закона от 03.08.2018 № 302-ФЗ).

Таким образом, компании важно четко понимать, какое имущество относится к движимому, а какое — к недвижимому.

Что есть движимое, а что — недвижимое

Определения понятий движимого и недвижимого имущества Налоговый кодекс не содержит. Поэтому в соответствии с п. 1 ст. 11 НК РФ их следует применять в том значении, в котором они используются в других отраслях законодательства.

О том, что такое недвижимое имущество, сказано в п. 1 ст. 130 ГК РФ. Согласно этой норме к недвижимости относятся земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства. Также недвижимостью являются:

— подлежащие госрегистрации воздушные и морские суда, суда внутреннего плавания;

— жилые и нежилые помещения, предназначенные для размещения транспортных средств части зданий или сооружений (машино-места), если границы таких помещений, частей зданий или сооружений описаны в установленном законодательством о государственном кадастровом учете порядке.

В пункте 1 ст. 130 ГК РФ установлено, что к недвижимым вещам законом может быть отнесено и иное имущество.

Вещи, не относящиеся к недвижимости, признаются движимым имуществом (п. 2 ст. 130 ГК РФ).

Здание, сооружение, помещение

Как уже было указано выше, здания, строения, а также жилые и нежилые помещения относятся к недвижимости. В комментируемом письме ФНС России разъяснила, что при определении понятий «здание», «сооружение», «помещение» следует руководствоваться Федеральным законом от 30.12.2009 № 384-ФЗ «Технический регламент о безопасности зданий и сооружений» (далее — Закон № 384-ФЗ).

Так, согласно подп. 6 п. 2 ст. 2 Закона № 384-ФЗ зданием считается результат строительства, представляющий собой объемную строительную систему, имеющую надземную и (или) подземную части, включающую в себя помещения, сети и системы инженерно-технического обеспечения и предназначенную для проживания и (или) деятельности людей, размещения производства, хранения продукции или содержания животных.

Обратите внимание: в письме Минпромторга России от 23.03.2018 № ОВ-17590/12 (доведено письмом ФНС России от 28.03.2018 № БС-4-21/5834@) сказано, что в состав зданий входят коммуникации внутри зданий, необходимые для их эксплуатации:

— система отопления, включая котельную установку для отопления (если последняя находится в самом здании);

— внутренняя сеть водопровода, газопровода и водоотведения со всеми устройствами и оборудованием;

— внутренняя сеть силовой и осветительной электропроводки со всей осветительной арматурой;

— внутренние телефонные и сигнализационные сети;

— вентиляционные устройства общесанитарного назначения;

— подъемники и лифты.

Под сооружением понимается результат строительства в виде объемной, плоскостной или линейной строительной системы, имеющей наземную, надземную и (или) подземную части, состоящей из несущих, а в отдельных случаях и ограждающих строительных конструкций и предназначенной для выполнения производственных процессов различного вида, хранения продукции, временного пребывания людей, перемещения людей и грузов (подп. 23 п. 2 ст. 2 Закона № 384-ФЗ). А помещение — это часть объема здания или сооружения, имеющая определенное назначение и ограниченная строительными конструкциями (подп. 14 п. 2 ст. 2 Закона № 384-ФЗ).

Минфин России согласен с тем, что при определении состава недвижимого имущества, относящегося к зданиям и сооружениям, в целях исчисления налога на имущество нужно руководствоваться Законом № 384-ФЗ.

В письме от 24.08.2017 № 03-05-05-01/54266 финансисты указали, что под объектом недвижимого имущества (зданием, сооружением) понимается единый конструктивный объект капитального строительства, включающий в себя совокупность указанных в п. 2 ст. 2 Закона № 384-ФЗ объектов, функционально связанных со зданием (сооружением) так, что их перемещение без причинения несоразмерного ущерба назначению объекта недвижимого имущества невозможно.

Регистрация объекта как признак недвижимости

Статьей 131 ГК РФ предусмотрено, что право собственности и другие вещные права на недвижимость подлежат государственной регистрации. Возникает вопрос: относится ли имущество к недвижимости, если права на нее не зарегистрированы?

В комментируемом письме налоговики указали, что в этом случае нужно учитывать выводы, содержащиеся в Определении Верховного суда РФ от 07.04.2016 по делу № 310-ЭС15-16638. Суд отметил, что вещь является недвижимой либо в силу своих природных свойств, либо в силу прямого указания законодательства, что такой объект подчинен режиму недвижимых вещей. При этом государственная регистрация права на вещь не является обязательным условием для признания ее объектом недвижимости. Аналогичные разъяснения содержатся в Определении Верховного суда РФ от 30.09.2015 № 303-ЭС15-5520.

Исходя из этого, налоговики привели следующий алгоритм действий для выявления оснований отнесения объекта имущества к недвижимости.

В первую очередь нужно установить, есть ли запись об объекте в ЕГРН. Если есть, то такой объект признается недвижимостью.

Если записи в ЕГРН нет, нужно проверить наличие оснований, подтверждающих прочность связи объекта с землей и невозможность перемещения объекта без несоразмерного ущерба его назначению. Например, в отношении объектов капитального строительства исследованию подлежат документы технического учета или технической инвентаризации, разрешений на строительство и (или) на ввод объекта в эксплуатацию (при их необходимости), проектной документации, заключения экспертизы или иных документов, в которых содержатся сведения о соответствующих характеристиках объектов, и т.п.

Налоговики также обратили внимание на постановление Президиума ВАС РФ от 24.09.2013 № 1160/13, в котором сказано, что по смыслу гражданского законодательства права могут быть зарегистрированы лишь в отношении тех вещей, которые, обладая признаками недвижимости, способны выступать в гражданском обороте в качестве отдельных объектов гражданских прав.

Нюансы признания имущества движимым

Как мы уже говорили, если объект не удовлетворяет критериям признания недвижимости, он считается движимым имуществом (п. 2 ст. 130 ГК РФ). Между тем на практике с определением «движимости» имущества зачастую возникают проблемы.

Связь с фундаментом

Некоторые виды промышленного оборудования монтируются на фундаменте. А поскольку одним из критериев признания имущества недвижимостью является его связь с землей, возникает вопрос: к какому виду имущества относится такое оборудование?

Разъяснения на этот счет содержатся в упомянутом ранее письме Минпромторга России от 23.03.2018 № ОВ-17590/12.

Минпромторг как федеральный орган исполнительной власти, ответственный за реализацию промышленной политики, считает необоснованным отнесение оборудования, машин и иных основных средств промышленного производства к недвижимому имуществу. Объясняется это тем, что недвижимость участвует в гражданском обороте только в комплексе с земельным участком (правами на земельный участок), на котором она расположена. Поэтому к объекту недвижимого имущества кроме самого земельного участка могут быть отнесены только здание, сооружение, объекты незавершенного строительства, которые возведены на земельном участке и выступают в гражданском обороте с ним единым объектом.

Специалисты ведомства указали, что технологическое оборудование промышленных предприятий, несмотря на то что оно может быть смонтировано на фундаменте, не может быть квалифицировано в качестве недвижимого имущества, поскольку выступает в гражданском обороте самостоятельно именно в качестве оборудования. Для него возможен неоднократный демонтаж, перемещение на другое место с последующей установкой при сохранении эксплуатационных качеств и проектных характеристик конструктивных элементов оборудования без потери его технических свойств и технологических функций.

Минпромторг России также отметил, что поименованные в разделе 330.00.00.00.000 «Прочие машины и оборудование, включая хозяйственный инвентарь и другие объекты» ОКОФ машины и оборудование (расположенные как внутри, так и вне зданий) не являются составными элементами зданий, поскольку предназначены не для обслуживания зданий, а для изготовления готовой продукции либо обслуживания производственного процесса.

Самостоятельное использование

Еще один момент, на который нужно обратить внимание, — это возможность использовать объект отдельно от недвижимого имущества. В письме от 24.08.2017 № 03-05-05-01/54266 Минфин России указал, что технологическое оборудование признается движимым имуществом, если:

— оно учитывается как отдельный инвентарный объект в соответствии с ПБУ 6/01 «Учет основных средств»;

— может использоваться по своему функциональному назначению вне объекта недвижимого имущества;

— демонтаж оборудования не причиняет несоразмерного ущерба объекту недвижимости независимо от того, входит ли соответствующее оборудование в состав зарегистрированного объекта недвижимого имущества согласно техническому паспорту на объект.

Обратите внимание: если без оборудования объект недвижимости не может функционировать по своему назначению, оборудование нельзя признать движимым имуществом. К такому выводу пришел Верховный суд РФ в Определении от 24.09.2018 № 307-КГ18-14515.

В этом деле компания заменила на плавучей буровой установке палубные краны на более мощные. Поскольку краны можно демонтировать и установить на другое судно, компания учла их как отдельные инвентарные объекты и для целей налога на имущество рассматривала краны как движимое имущество, не подпадающее под обложение данным налогом.

| Видео (кликните для воспроизведения). |

Однако суды выяснили, что без кранов буровая установка неработоспособна. Старые краны числились в составе установки и составляли вместе с ней единый объект. Исходя из этого, суды пришли к выводу, что палубные краны являются неотъемлемой технологической (функциональной) частью буровой установки и, соответственно, также признаются недвижимым имуществом. Верховный суд этот вывод поддержал.

Источники

Марченко, М.Н. Общая теория государства и права. Академический курс в 3-х томах. Том 2 / М.Н. Марченко. — М.: Зерцало, 2002. — 895 c.

Под редакцией Аванесова Г. А. Криминология; Юнити-Дана — Москва, 2010. — 576 c.

Домашняя юридическая энциклопедия. Семья / ред. И.М. Кузнецова. — М.: Олимп, 2016. — 608 c.- Зайцева Т. И., Медведев И. Г. Нотариальная практика. Ответы на вопросы. Выпуск 3; Инфотропик Медиа — М., 2010. — 400 c.

- Скуратовский, М. Л. Подготовка дела к судебному разбирательству в арбитражном суде первой инстанции / М.Л. Скуратовский. — М.: Wolters Kluwer, 2018. — 200 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.