Содержание

- 1 Возражение на акт налоговой проверки

- 2 ФНС России разъяснила, как подавать возражения на акт налоговой проверки

- 3 Как написать возражение на акт налоговой проверки

- 4 Возражения на акт камеральной налоговой проверки — образец

- 5 Возражения на акт выездной налоговой проверки — образец

- 6 Возражения на акт налоговой проверки

- 7 Обмен опытом: возражения на обвинения в недобросовестности

Возражение на акт налоговой проверки

Возражение на акт налоговой проверки – документ, который имеет право написать любая организация, в отношении которой проводилось мероприятие по налоговому контролю.

Для чего конкретно используют возражение на акт налоговой проверки

Возражение, составленное от имени компании, позволяет ее руководству обжаловать какие-либо действия, итоги и выводы налоговиков, осуществивших налоговую проверку.

Существует два основных вида допускаемых налоговиками нарушений:

- процессуальные (т.е. ошибки в порядке проведения мероприятия);

- нарушения, связанные с нормами материального права (т.е. неверное толкование каких-либо документов, неполный учет предоставленных бумаг и т.п.).

Налоговая инспекция обязана отреагировать на письменное возражение независимо от того, по какому из этих типов нарушений оно написано.

Что не стоит обжаловать

Все, что касается деятельности фирмы по части документов, финансов, бухгалтерии и налогов можно и нужно обжаловать в случае несогласия.

Но есть некоторые моменты, против которых подавать возражение в налоговую нецелесообразно. Это:

- сроки проведения процедуры проверки (даты начала и окончания),

- неточности в оформлении протокола,

- небольшие процессуальные нарушения.

Все эти незначительные мелочи на данном этапе стоит оставить без внимания, сосредоточившись на сути претензии. Здесь пометка «на данном этапе» означает, что их следует приберечь для суда, где в случае чего можно будет постараться дискредитировать акт (т.е. признать его незаконным).

Кроме того, следует иметь ввиду, что составленное по всем правилам, с приложением всех необходимых бумаг, возражение на предмет именно процедуры проведения проверки вполне может привести к дополнительным контрольным мероприятиям со стороны налоговиков. А их результаты, в свою очередь, запросто могут выявить более серьезные ошибки и нарушения в деятельности предприятия.

Как обосновывать возражение

Перед тем как «затевать дискуссию» с налоговой, желательно запастись стопроцентной аргументацией и комплектом убедительных документов, удостоверяющих правоту организации, которые нужно присовокупить к возражению. Для этого необходимо самым тщательнейшим образом изучить акт налоговой проверки, и все выявленные спорные пункты несколько раз перепроверить.

Если в момент написания акта налоговой проверки у компании по каким-то причинам не хватало некоторых документов, но она в кратчайшие сроки успела восстановить их или смогла исправить небольшие неточности в имеющихся бумагах, в возражении это надо обязательно отразить.

Это позволит снизить размер доначисленного налога, если таковой был назначен, а также избежать всевозможных штрафов и пени.

Все свои доводы нужно тщательно и подробно пояснять, указывая обстоятельства, приведшие к тому или иному недочету и ссылаясь на законодательство РФ в сфере налогов, гражданского права, судебную практику и нормативно-правовые акты компании.

С грамотно обоснованными аргументами налоговикам спорить будет трудно, к тому же они, в случае чего, станут доказательной базой при обращении компании в суд (если, конечно, до этого дойдет дело). Здесь же необходимо отметить и то, что в суде можно будет поднимать только те пункты акта налоговой проверки, которые ранее были обжалованы в вышестоящей налоговой инспекции.

Куда и как подавать возражение

Возражение следует подавать на адрес территориальной налоговой службы, специалисты которой проводили проверку. Документ можно передавать:

- лично «из рук в руки»,

- направив его по почте заказным письмом с уведомлением о вручении.

Оба эти способа гарантируют то, что налоговики получат возражение своевременно.

Сегодня получил распространение еще один проверенный вариант доставки документа: через электронные сервисы, но только при условии, что организация имеет официально зарегистрированную цифровую подпись.

В течение каких сроков возражать

Для подачи возражения существуют установленный срок, одинаковый при проведении камеральной и выездной налоговой проверки – он равен одному месяцу с момента получения акта.

Если этот период будет нарушен, организации вряд ли удастся оспорить акт (скорее всего только через судебную инстанцию).

Основные нюансы в составлении возражения

На сегодняшний день нет строго установленного образца возражения на акт налоговой проверки. Работники предприятий и организаций могут составлять документ в произвольной форме, опираясь на свое представление о нем.

При этом желательно учитывать некоторые нормы делопроизводства и правила написания деловой документации. В частности в возражении следует обязательно указать:

- адресата, т.е. наименование, номер и адрес именно той налоговой службы, в которую отправляется возражение,

- сведения об отправителе (название компании и адрес),

- номер возражения и дату его составления.

В основной части следует обозначить

- акт, в отношении которого составляется возражение,

- подробнейшим образом описать суть претензии, с внесением всех наличествующих доводов и аргументов.

В документе обязательно нужно сослаться на законы, которые подтверждают правоту составителя возражения и указать все прикладываемые к нему дополнительные бумаги (отметив их как отдельное приложение).

На что обратить внимание при оформлении документа

Ни ФНС в своих актах, ни закон никак не регламентируют оформление возражения. То есть его можно писать от руки или печать на компьютере на обыкновенном листе А4 формата или на фирменном бланке компании.

Неукоснительно важно соблюсти лишь одно условие: возражение должно быть подписано руководителем предприятия или уполномоченным на создание подобного рода документов сотрудника. Если бланк визирует доверенное лицо, в нем необходимо также указать номер и дату составления доверенности.

Удостоверять возражение печатью на сегодня не обязательно, поскольку с 2016 года предприятия и организации имеют полное право не использовать в своей работе штемпельные изделия (если только эта норма не прописала в локальных актах фирмы).

Документ следует составлять в двух экземплярах, один из которых передавать в налоговую инспекцию, второй, после проставления отметки у налогового специалиста о принятии документа, оставлять у себя.

ФНС России разъяснила, как подавать возражения на акт налоговой проверки

| SergeyNivens / Depositphotos.com |

ФНС России рассказала о порядке и сроках направления возражений на акт налоговой проверки. Так, налогоплательщик вправе подать возражения на акт проверки в целом или отдельным положениям в течение месяца со дня его получения. Возражения подают в случае несогласия с фактами, изложенными в акте проверки или в акте об обнаружении фактов, свидетельствующих о налоговых правонарушениях. При этом налогоплательщик вправе приложить к возражениям документы, в том числе их заверенные копии, которые подтвердят обоснованность своих возражений (п. 6 ст. 100, п. 5 ст. 101.4 Налогового кодекса). Сдать возражения можно лично либо через представителя в канцелярию или в окно приема документов налоговой инспекции либо направить по почте.

Перед тем как приступить к процедуре рассмотрения материалов налоговой проверки, руководитель налогового органа (его заместитель) обязан известить налогоплательщика о времени и месте проведения рассмотрения (абз. 1 п. 2 ст. 101 НК РФ). Если налоговики не известят организацию или ИП, то решение по итогам проверки будет незаконным (абз. 2 п. 14 ст. 101 НК РФ).

Перед рассмотрением материалов проверки руководитель налогового органа (его заместитель) проверяет явку лица, в отношении которого составлен акт. Если налогоплательщик, извещенный надлежащим образом, не явился на рассмотрение, решение по результатам проверки может быть принято в его отсутствие (абз. 3 п. 2 ст. 101 НК РФ).

Какие документы должны прилагаться к акту налоговой проверки? Узнайте из материала «Акт налоговой проверки» в «Энциклопедии решений. Налоги и взносы» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

В случае явки лица материалы налоговой проверки рассматриваются в присутствии этого лица, а также возражения на акт в случае их наличии. Лицо вправе давать устные пояснения, а также предоставлять подтверждающие его позицию документы.

При ненадлежащем извещении принимается решение об отложении рассмотрения материалов налоговой проверки.

Перед рассмотрением материалов налоговой проверки по существу руководитель (заместитель) налогового органа должен:

объявить, кто рассматривает дело и материалы какой налоговой проверки подлежат рассмотрению;

установить факт явки лиц, приглашенных для рассмотрения материалов;

в случае участия представителя лица, в отношении которого проводилась налоговая проверка, проверить его полномочия (доверенность);

разъяснить лицам, присутствующим при рассмотрении, их права и обязанности (ст. 21, 23 НК РФ);

вынести решение об отложении рассмотрения материалов налоговой проверки в случае неявки лица, участие которого необходимо для рассмотрения.

По результатам рассмотрения материалов налоговой проверки, возражений налогоплательщика при их наличии, руководитель (заместитель руководителя) налогового органа выносит одно из следующих решений:

о проведении дополнительных мероприятий налогового контроля (п. 6 ст. 101 НК РФ);

о привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

об отказе в привлечении к ответственности за совершение налогового правонарушения (п. 7 ст. 101 НК РФ);

о привлечении лица к ответственности за налоговое правонарушение (п. 8 ст. 101.4 НК РФ);

Если налоговые инспекторы проводили дополнительные мероприятия налогового контроля, то в течение 10 дней со дня истечения срока этих мероприятий можно подать письменные возражения по результатам этих мероприятий в целом или в части (п. 6.1 ст. 101 НК РФ).

Как написать возражение на акт налоговой проверки

Кто и на что возражает

В числе прав налоговых органов (по ст. 31 НК РФ ) присутствует проведение налоговых проверок (НП) — совокупности процедур, контролирующих верность подсчёта, а также полноту и своевременность оплаты обязательных платежей. Контролировать могут камерально или на выезде. В первом случае сотрудники ИФНС анализируют информацию, которую предоставило проверяемое лицо, плюс имеющиеся у них данные, в своих служебных кабинетах. Во втором случае указанный анализ производят там, где находится проверяемое лицо. Проверять могут:

- налогоплательщиков;

- плательщиков сборов и страховых взносов;

- налоговых агентов.

Результаты проверки (наличие нарушений либо их отсутствие) отражаются в акте, его форму определяет Приложение N 23 к приказу ФНС России от 08.05.2015 N ММВ-7-2/189@. Выявленные проверкой нарушения чаще всего и становятся поводом для документально оформленных возражений. Причем подать их можно как относительно всего перечня выявленных нарушений, так и его части.

Сроки подготовки спорного документа

Сроки изготовления акта зависят от вида проверки и варьируются следующим образом:

- десятидневный срок после завершения (речь всегда о рабочих днях, если не указано иное) — при камеральной;

- в течение двух месяцев со дня составления справки о проведении — при выездной;

- в течение трех месяцев со дня составления справки о проведении — при выездной, относительно консолидированной группы налогоплательщиков ( Гл. 3.1 НК ).

Акт НП в пятидневный срок с его даты вручают лицу, которое проверяли (либо его представителю под расписку). Данный документ могут передать другим способом, который свидетельствует о дате его получения.

Уклонение от получения документа фиксируется в нем, после чего он направляется по почте заказным письмом в место нахождения организации (обособленного подразделения) или место жительства физического лица. Датой вручения при таком развитии событий считается шестой день после отправки заказного письма.

Если проверяли консолидированную группу налогоплательщиков, акт (в десятидневный срок с его даты) вручают ответственному участнику указанной группы.

Для иностранной организации, у которой нет обособленного подразделения на территории РФ (за вычетом международной организации, диппредставительства, иностранной организации, которую ставят на налоговый учёт по п. 4.6 ст. 83 НК ), акт НП направляется почтой (заказным письмом) по адресу из единого государственного реестра налогоплательщиков. При этом 20-й день после отправки заказного письма будет датой вручения документа.

Как и в какие сроки подать письменные возражения

Подача возражений на акты налоговых проверок (лично или через представителя) происходит одним из следующих способов:

- через почту;

- через канцелярию либо окно приема документов налоговой.

Напомним: при несогласии с фактами, отмеченными в акте НП, а также с выводами и предложениями налоговиков лицо, которое проверяли (его представитель), вправе предоставить в налоговый орган, который проводил проверку, письменные возражения по документу целиком или частично.

На это дается месяц со дня получения документа. Причем указанную бумагу можно дополнить документами (их заверенными копиями), подтверждающими обоснованность протеста.

Как оформляют и что отмечают в возражениях

Документ оформляется письменно, с соблюдением следующей структуры (из трех частей):

- Вводная — информирует о самой проверке, ее основаниях, фактическом времени проведения, составе проверяющих, номере и дате документа, с которым спорят.

- Описательная — здесь проверяемый вправе подробно и последовательно, с максимальным обоснованием изложить все свои аргументы и доводы (и бесспорные, и сомнительные).

- Резолютивная (итоговая) — где могут быть указаны как суммарное доначисление платежей, с которым проверяемое лицо не согласно (с разбивкой по периодам и суммам), так и сумма налога, которую отказываются возмещать.

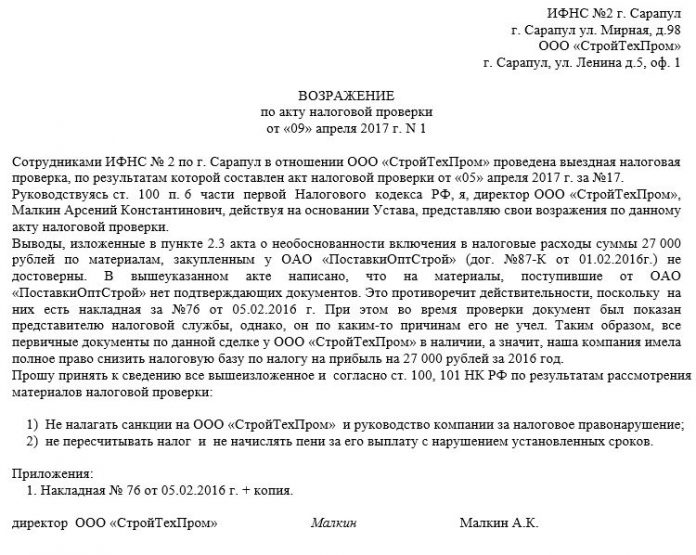

Образец письменного возражения по акту налоговой проверки

Приведённый ниже образец является универсальным. Следовательно, его можно использовать и как образец возражения на акт камеральной налоговой проверки, и как образец возражения на акт выездной налоговой проверки.

Что будет после подачи письменных возражений

Руководитель проверявшего органа или его заместитель рассматривает письменные возражения на итоги проверки. Это может происходить как в присутствии возражающего лица, так и без него. В любом случае указанное лицо извещается о времени и месте такого рассмотрения. При ненадлежащем извещении об этом либо при отсутствии проверяемого лица, когда его явка обязательна, рассмотрение будет отложено. При явке на рассмотрение можно (и устно, и документально) пояснять ситуацию.

Результат разбора — это конкретное решение, которое появляется через десять дней после окончания месяца на обжалование. Рассматривать соответствующие материалы и выносить итоговое решение могут и дольше, максимум на месяц.

Итоговым решением может быть:

- проведение таких дополнительных контрольных мероприятий, как истребование документов, допрос свидетеля, экспертиза;

- привлечение к ответственности за налоговое нарушение;

- отказ в этом.

Возражения на акт камеральной налоговой проверки — образец

Возражения на акт камеральной проверки — образец их можно вполне составить самостоятельно. Для этого достаточно учесть несколько факторов, о которых пойдет речь в данной статье.

Когда следует подавать возражения на акт камеральной проверки

Если у налогоплательщика есть сомнения в правомерности позиции налогового органа по итогам камеральной проверки, ему следует подать возражения. Причем составлять документ надо обязательно в письменной форме, потому что:

- так вы демонстрируете серьезность намерений;

- в другом виде инспекция или управление ФНС его рассматривать не будут;

- он может понадобиться в суде.

Естественно, следует подобрать очень убедительные доводы, способные склонить мнение вышестоящей инстанции или суда в вашу сторону.

Вместе с тем налогоплательщик должен иметь в виду, что подача возражений чревата дополнительными проверками — налоговая инспекция, согласно п. 6 ст. 101 НК РФ, обязана отреагировать на сигнал. Подобная ситуация отражена в нескольких судебных решениях, в частности в постановлениях ФАС Восточно-Сибирского округа от 15.07.2009 № А58-4792/08, ФАС Московского округа от 09.09.2009 № КА-А40/8644-09 и ФАС Северо-Западного округа от 01.06.2009 № А56-26710/2008.

Может случиться так, что налоговые инспекторы в ходе дополнительной проверки найдут еще более серьезные нарушения. Поэтому, подавая возражения на акт камералки, следует еще раз тщательно убедиться в том, что вы правы и все документы в порядке.

В каких ситуациях не стоит подавать возражения на акт камеральной проверки

Не следует отмечать в возражениях формальные нарушения, допущенные инспекторами, как то: сроки начала и окончания мероприятия, процедурные рамки, неточности в оформлении протокола. Лучше сосредоточиться на сути акта.

Если же у налогоплательщика есть замечания лишь по формальным поводам, то возражения подавать лучше не стоит. Их можно оставить для обжалования решений, принимаемых по итогам камеральной проверки. В суде таким образом можно будет попытаться дискредитировать акт. Если же сделать это раньше, то налоговый орган устранит недочеты и лишит налогоплательщика аргументов.

О том, к чему нужно быть готовым при проверке декларации по налогу на прибыль, читайте в материале «Камеральная проверка по налогу на прибыль: как подготовиться?».

Возражения на акт камеральной налоговой проверки: образец

В Налоговом кодексе и других законодательных актах нет отдельных требований к оформлению возражений на акт камеральной налоговой проверки. Поэтому налогоплательщик может излагать аргументы в произвольной форме.

Приведем образец возражения на акт камеральной проверки.

Налоговый орган в лице старшего налогового инспектора Зайцевой И. И. провел камеральную проверку декларации по НДС, поданной ООО «Омега» за 3 квартал 2017 года. В акте от 18.01.2018 № 18-4/23 Зайцева предлагает доначислить НДС за 3 квартал 2017 года и начислить пени по налогу. Претензии у налоговой инспекции возникли по договору поставки с ООО «Геркон».

Руководитель, бухгалтер и юрист компании ознакомились с актом и посчитали, что найдут весомые аргументы для убеждения налоговиков в исправлении суммы претензии. В результате был составлен документ — возражение на акт камеральной проверки.

ИФНС России № 23 по г. Санкт-Петербургу

ул. Пулковская, д. 12, литера А

ИНН 7801378904, КПП 771801991

196158, г. Санкт-Петербург,

пр-т Московский, д. 136

ООО «Омега» на акт камеральной налоговой проверки

от 18.01.2018 № 18-4/23

25 января 2018 года Санкт-Петербург

ИФНС России № 23 по Санкт-Петербургу в лице старшего государственного налогового инспектора И. И. Зайцевой провела камеральную проверку налоговой декларации по НДС ООО «Омега» за 3 квартал 2017 года.

В составленном инспектором Зайцевой И. И. акте от 18.01.2018 № 18-4/23 нашему обществу предложено оплатить недоимку по налогу на добавленную стоимость в размере 172 800 руб. и начисленные в этой связи пени в сумме 4 354 руб. Помимо этого, общество за допущенное нарушение предлагается привлечь к налоговой ответственности.

Полагаем, что выводы инспектора Зайцевой И. И. необоснованны по следующим причинам:

В п. 2.4 оспариваемого акта указано, что сумма вычета в размере 172 800 руб. заявлена неправомерно, поскольку наше общество не получило товар от ООО «Геркон» (ИНН 77876091011 / КПП 778609001). По этой причине не состоялась и реализация данной продукции.

В подтверждение этому инспектор сослался на тот факт, что товар нашим обществом не оплачен, а контрагент имеет все признаки фирмы-однодневки, зарегистрированной для извлечения неправомерной налоговой выгоды.

Однако ООО «Омега» способно подтвердить документами реальность и правомерность сделки. На основании приложенных к возражениям документов можно убедиться, что товар в объеме 48 тонн был получен, оприходован на склад, а затем реализован другим контрагентам. Прилагаются следующие документы:

Кроме того, поясняем, что поставленная продукция действительно не была оплачена в 3 квартале 2017 года, поскольку в п. 4.2 договора поставки срок оплаты указан до 31.12.2017.

Директор ООО «Омега» Павлов Павлов Е. И.

Акт камеральной налоговой проверки оформляется налоговиками только в том случае, если при контроле декларации были обнаружены нарушения. Вы можете письменно отправить в инспекцию свои возражения, если сумеете аргументированно обосновать ошибочность выводов, изложенных в акте проверки.

Если аргументов недостаточно, оформлять возражения опасно – они могут спровоцировать дополнительные мероприятия налогового контроля.

Возражения на акт выездной налоговой проверки — образец

Возражения на акт выездной налоговой проверки представляются налогоплательщиком, если он не согласен с актом, составленным по завершении выездной проверки. В настоящей статье мы разберем, когда и в какой форме необходимо представлять возражения, а также приведем их примерный образец.

Когда представляются возражения на акт проверки

По завершении выездной проверки налоговым органом составляется акт, где приводятся факты нарушения проверяемым налогоплательщиком налогового законодательства, если таковые имелись.

О том, что такое налоговый мониторинг и почему он позволяет избежать налоговых проверок, читайте здесь.

Однако бывает, что проверяемое лицо несогласно с доводами инспекции, приведенными в акте. В этом случае у налогоплательщика существует право представить в налоговую свои пояснения по акту проверки (подп. 7 п. 1 ст. 21 НК РФ) либо возражения по нему (п. 6 ст. 100 НК РФ). С помощью возражений налогоплательщик может повлиять на принятие решения налоговым органом по результатам проведенной проверки.

О том, каким образом представляются пояснения налогоплательщика по материалам налоговой проверки, читайте в статье «Как налоговые органы истребуют пояснения от налогоплательщика».

При подаче возражений соблюдайте установленные для этого сроки (п. 6 ст. 100 НК РФ):

- возражения подаются не позднее 1 месяца с момента получения акта проверки;

- момент получения акта – это дата расписки налогоплательщика (или его представителя) о получении акта (или 6-й день с даты отправки почтового отправления с актом, п. 5 ст. 100 НК РФ).

Учитывая, что представление возражений не является обязанностью, налогоплательщик может и не представлять их в инспекцию. Это не помешает ему участвовать в рассмотрении материалов проведенной проверки и давать свои объяснения (абз. 1 п. 4 ст. 101 НК РФ).

Какова форма представления возражений

Налогоплательщик представляет свои возражения письменно (п. 6 ст. 100 НК РФ).

Следует отметить, что писать возражения можно в свободной форме, поскольку законодательством эта форма не регламентируется.

Зачастую возражения проверяемого касаются описательной (где раскрываются факты предполагаемого нарушения налогового законодательства) и итоговой (где налоговым органом формируются определенные выводы по результатам проверки) частей акта проверки. Налогоплательщик вправе выражать свое несогласие как по всему акту, так и по конкретной его части.

Из каких частей состоит акт налоговой проверки, читайте в материалах нашего сайта:

Образец возражения на акт выездной проверки

| Видео (кликните для воспроизведения). |

Приведем образец возражения на акт выездной проверки, проведенной налоговыми органами.

В Межрайонную ИФНС № 46 по г. Москве

125373, Москва, Походный проезд, домовладение 3, строение 2

Возражения на акт выездной налоговой проверки

ООО «Электротех» № 452-52/3 от 18.08.2017

Межрайонной ИФНС № 46 по г. Москве в период с 10.05.2017 по 09.07.2017 была проведена выездная налоговая проверка общества с ограниченной ответственностью «Электротех» (далее — Общество) по вопросам соблюдения законодательства РФ в области налогов и сборов за 2014–2016 годы.

По результатам указанной проверки Обществом 20.08.2017 был получен акт № 452-52/3 от 07.08.2017 (далее — Акт).

Общество ознакомилось с актом и выражает свое несогласие с фактами, изложенными в нем, а также с выводами и предложениями налоговых инспекторов.

В соответствии с п. 6 ст. 100 Налогового кодекса Российской Федерации Общество направляет свои возражения по акту выездной налоговой проверки.

Налоговым органом в п. 2.2.3 акта был установлен факт нарушения налогового законодательства путем незаконного возмещения из бюджета налога на добавленную стоимость в размере 350 528,40 руб. (трехсот пятидесяти тысяч пятисот двадцати восьми рублей 40 копеек) в 4 квартале 2016 года.

Обществу было предложено уплатить налог на добавленную стоимость в сумме 350 528,40 руб. и пени в размере 15 358,03 руб.

Налоговым органом был сделан вывод о том, что при приобретении оборудования производственного назначения на общую сумму 2 297 908,40 руб. у общества с ограниченной ответственностью «Тристан» Обществом не были предприняты меры для установления добросовестности контрагента, которым за 4 квартал 2016 года были сданы нулевые декларации по налогу на добавленную стоимость.

Однако мы считаем такой вывод неправомерным, поскольку:

- При заключении договора ООО «Тристан» представило выписку из Единого государственного реестра юридических лиц, в котором указывалось, что ООО «Тристан» было зарегистрировано в 2012 году и осуществляет деятельность по оптовой торговле электротехническим оборудованием (копия выписки из ЕГРЮЛ прилагается).

- ООО «Тристан» представило заверенную копию свидетельства о постановке на учет в качестве плательщика НДС (копия свидетельства прилагается).

- Общество не знало и не могло знать о том, что ООО «Тристан» допускает какие-либо нарушения при исчислении налогов и сдаче налоговых деклараций.

- Оборудование, приобретенное у ООО «Тристан», было полностью оплачено в течение 3 и 4 кварталов 2016 года и введено в эксплуатацию 01.12.2016 (платежные поручения № 358 от 10.09.2016, № 402 от 15.10.2016 и акт ввода в эксплуатацию от 01.12.2016 прилагаются).

Учитывая изложенное, в соответствии со ст. 100, 101 Налогового кодекса РФ просим по результатам рассмотрения материалов выездной налоговой проверки ООО «Электротех» вынести решение об отказе в привлечении к ответственности за совершение налогового правонарушения.

Приложение: по тексту.

Директор Комиссаров Ю. В.

Главный бухгалтер Юсупова И. Н.

Если вас проверили налоговики и с изложенными в акте проверки данными вы не согласны, представьте контролерам свои возражения. Аргументы в свою защиту изложите письменно в произвольной форме. Образец можете взять из этой статьи.

К возражениям приложите копии подтверждающих вашу позицию документов. Это поможет избежать налоговых санкций по результатам контрольных мероприятий.

Возражения на акт налоговой проверки

Что такое возражения на акт налоговой проверки?

Возражения на акт налоговой проверки — это письменное обращение в налоговый орган, выражающее несогласие с актом налоговой проверки (п. 6 ст.100 НК РФ), результатами дополнительных мероприятий налогового контроля (п. 6.1 ст.101 НК РФ) или актом об обнаружении фактов, свидетельствующих о налоговых правонарушениях (п. 5 ст.101.4 НК РФ).

Возражения могут быть поданы следующими способами:

в канцелярию налогового органа или окно приёма документов налогового органа;

Сроки написания возражений на акт налоговой проверки

Налоговые инспекторы провели проверку вашей организации — камеральную либо выездную. Обнаружив нарушения, налоговая инспекция решила привлечь вашу организацию к ответственности, либо доначислить налоги и пени. Но еще до привлечения к налоговой ответстенности налоговый орган обязан выполнить ряд обязательных процедур, в число которых включена процедура по составлению акта налоговой проверки.

Итак, по окончании проведения любой проверки налоговые инспекторы (при выявлении нарушений) обязаны в установленные сроки составить акт налоговой проверки, где указываются все выявленные ими нарушения. Таким образом, акт налоговой проверки) — это первый итоговый документ, фиксирующий результаты проверки.

По правилам пункта 5 статьи 100 Налогового кодекса РФ (далее — НК), акт налоговой проверки должен быть вручен подвергшемуся проверке лицу не позднее чем через пять дней с момента составления акта. Сам же акт оформляется в следующие сроки:

по результатам камеральной налоговой проверки — в течение 10 дней с момента ее окончания (п. 1 ст. 100 НК РФ);

по результатам выездной налоговой проверки — в течение двух месяцев с даты составления справки о проведенных мероприятиях.

Если налогоплательщик не согласен с изложенными в акте фактами, то он может написать свои мотивированные возражения в течение одного месяца, начиная со дня следующего за получением акта налоговой проверки. Порядок представления возражений в налоговый орган един для камеральной и выездной проверок.

Если налогоплательщик уклоняется от получения акта, то налоговые органы могут направить акт налоговой проверки по почте заказным письмом. Тогда датой его вручения считается шестой рабочий день, считая со дня отправки письма. При этом дата фактического получения документов значения не имеет.

При этом доказать факт уклонения от получения акта обязан налоговый орган.

Если письмо пришло с опозданием, что не позволило компании ознакомиться с материалами проверки и представить возражения на акт, это также может послужить основанием для отмены решения.

Достаточно часто у налогоплательщика возникнет необходимость ознакомиться с материалами проверки. Налоговый орган (согласно п. 2 ст. 101 НК РФ) не вправе отказать в этом.

Оформление и содержание возражений

Возражения составляется в письменной форме — так предписывает статья 139.2 НК, введенная Законом № 153-ФЗ от 02.07.2013. Никаких других требований к этому документу в Налоговом кодексе РФ нет. Статья 139.2 НК определила перечень сведений, которые необходимо отразить жалобе, которые можно применять и к возражениям.

Хотя требований об изложении возражений на фирменных бланках организаций нормативно и не установлено, можно признать это обычаем делового оборота.

Сами возражения можно условно разделить на 3 части:

вводная (самая короткая часть возражений, состоящая, как правило, из 1 – 3 абзацев);

описательная (основная часть возражений);

В вводной части излагается информация о самой проверке, основаниях ее проведения, ее фактическом периоде проведения, составе проверяющих, на какой именно акт налоговой проверки составляется возражение, указав дату и номер этого документа. Формулировка при этом может быть следующей:

«В период с _____ по ____ ИФНС по ______________ району _________ области была проведена выездная налоговая проверка, по результатам которой составлен акт № ____ от __.__.____.

По результатам данного акта Обществу (индивидуальному предпринимателю) предложено уплатить недоимку по налогам (сборам) в сумме …, начисленные на нее пени в сумме … , а также штрафы в размере … . Данные предложения основаны на материалах проверки и выводах, отраженных в акте.

Налогоплательщик не согласен с фактами, изложенными в акте налоговой проверки, а также с выводами и предложениями проверяющих, в связи с чем на основании пункта 6 статьи 100 части первой Налогового кодекса РФ представляет свои возражения по акту налоговой проверки. . «.

В описательной части возражений излагаются все аргументы и доводы налогоплательщика. Здесь можно указывать любые доводы (как бесспорные, так – спорные и сомнительные) – это право налогоплательщика, но для начала необходимо понять, какие нарушения, отраженные в акте, действительно имеют место, а какие – домыслы налоговиков.

Затем – необходимо оценить, будет ли организация оспаривать те замечания, которые действительно имеют место. Это можно сделать путем устранения замечаний, выявленных налоговыми органами, т.е. представить уточненные налоговые декларации, в которых отразить и сумму доначисленного налога, и сумму неучтенных расходов или непринятых вычетов. Все это позволит снизить размер штрафа и пени.

Кроме того, если компания имеет возможность восстановить недостающие документы или исправить недочеты в имеющихся документах, то об этом также стоит позаботиться и представить исправленные или восстановленные документы вместе с возражениями. В этой части налоговый орган также должен будет снизить размер доначисленного налога с учетом внесенных исправлений.

Свои доводы лучше излагать подробно с указанием оспариваемого пункта акта и пояснением – почему организация поступила так и не иначе.

Желательно, чтобы ваши доводы подтверждались ссылками на законы, разъяснения Минфина и ФНС РФ, судебной практикой и документацию самого налогоплательщика (с ее приложением) – с такими аргументами налоговикам спорить будет трудно.

Также необходимо указать на:

ошибки в расчетах проверяющих (если таковые имеют место в акте);

ситуации, связанные с неверной оценкой документов и фактов

ошибки или искажения, неверную интерпретацию хозяйственных операций налогоплательщика.

Излагать свои доводы лучше по тексту акта последовательно.

Все нарушения можно разделить на 2 группы:

нарушение процесса проведения проверки (т.е. порядка и процедуры ее проведения);

нарушение норм материального права (т.е. толкование налоговым органом содержания нормативных актов)

Если организация оспаривает акт налогового органа только в части порядка проведения проверки, то руководитель налогового органа может вынести решение о проведении мероприятий дополнительного контроля, что позволит устранить налоговым органом процедурные упущения. Поэтому лучше составлять возражения на акт налоговой проверки опираясь не только на процессуальные недочеты, но и на те упущения, которые налоговые органы сделали по существу проверки.

При этом следует помнить, что организация вправе обжаловать решение о привлечении ее к налоговой ответственности в судебном порядке лишь в той части, которая обжаловалась в вышестоящий налоговый орган т.к. только в этом случае будет соблюден обязательный досудебный порядок урегулирования спора (такой вывод следует из системного толкования п. 5 ст. 101.2 НК РФ и подп. 2 п. 1 ст. 148 АПК РФ).

Содержание описательной части возражений может выглядеть так:

Факты, изложенные в акте налоговой проверки, не соответствуют следующим обстоятельствам: _____________________________ (излагаются обстоятельства со ссылками на документы, их подтверждающие).

Таким образом, выводы проверяющих не соответствуют __________________ (указываются законы и иные нормативные правовые акты, которым, по мнению налогоплательщика, не соответствуют выводы проверяющих

В резолютивной части возражений подводится итог и указывается общая сумма доначисленных налогов, с которой организация не согласна, с разбивкой по периодам и суммам (или сумма налога, в возмещении которой отказано).

Формулировка резолютивной части может быть следующей:

Учитывая вышеизложенное, в соответствии со статьями 100, 101 Налогового кодекса РФ прошу по результатам рассмотрения материалов налоговой проверки:

1) вынести решение об отказе в привлечении к ответственности за совершение налогового правонарушения;

2) не доначислять налог и не начислять пени за его несвоевременную уплату.

Также в резолютивной части (чтобы не давать лишний повод налоговикам рассмотреть возражения без вас) лучше написать, что организация просит уведомить ее о дате, месте и времени рассмотрении возражений указав при этом контактное лицо, адрес (место нахождения организации), телефон, факс (если эти сведения отличаются от тех, которые указаны на фирменном бланке организации).

Если к возражениям прикладываются копии подтверждающих документов, то их необходимо перечислить в разделе «Приложения» самих возражений (с указанием названий, реквизитов и количества листов) или составить их опись. Копии должны быть заверены подписью уполномоченного лица и печатью организации. Как разъяснил Минфин РФ в своем письме от 11.05.2012 № 03-02-07/1-122 – заверять надо каждую копию документа, а не их подшивку.

Возражения, подписанные уполномоченным лицом, направляются в налоговую инспекцию, осуществившую проверку и составившую акт.

Образец возражений на акт налоговой проверки

С учетом изложенного возражения на акт налоговой проверки могут выглядеть так:

Дальнейшие действия по обжалованию результатов налоговой проверки

С окончанием срока на представление возражений законодатель связывает начало течения срока на рассмотрение налоговым органом материалов проверки.

Отсутствие письменных возражений не лишает это лицо (его представителя) права давать свои объяснения на стадии рассмотрения материалов налоговой проверки, об этом прямо указано в п. 4 ст. 101 НК.

Согласно п. 1 ст. 101 НК акт налоговой проверки, другие материалы налоговой проверки и дополнительных мероприятий налогового контроля, в ходе которых были выявлены нарушения законодательства о налогах и сборах, а также представленные проверяемым лицом (его представителем) письменные возражения по указанному акту должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и по результатам рассмотрения в течение 10 дней со дня истечения срока, указанного в п. 6 ст. 100 НК (срока на представление возражений) должно быть принято решение о привлечении налогоплательщика к налоговой ответственности.

Статья написана и размещена 04 октября 2012 года. Дополнена — 01.09.2013, 29.08.2016, 19.04.2018

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Обмен опытом: возражения на обвинения в недобросовестности

Возражения на акт налоговой проверки прислала Виолетта Высевкова, г. Нижневартовск.

Как правило, организации и предприниматели не согласны с актом, полученным от инспекции по результатам выездной налоговой проверки. Наша читательница поделилась опытом составления возражений на акт ВНП в ситуации, когда налоговики обвиняют организацию в недобросовестности и получении необоснованной налоговой выгоды. И в результате снимают вычеты входного НДС, а в «прибыльном» учете запрещают учитывать спорные расходы. Согласитесь, ситуация не из приятных. И чем больше достойных аргументов в свою пользу приведет организация, тем больше шансов отстоять свои расходы, НДС-вычеты и избавиться от штрафов и пеней.

Если вы не согласны с выводами инспекции, изложенными в акте, надо составить письменные возражения. На подготовку и представление в инспекцию возражений на акт проверки вам отводится меся Он отсчитывается с даты получения акта проверки на руки уполномоченным сотрудником организации. Если инспекция направила вам акт по почте, он считается полученным вашей организацией на рабочий день с момента отправк Отсчет этого шестидневного срока начинается со дня, следующего за днем отправки акт

В шапке возражений надо указать, кому вы их направляете — начальнику инспекции, проводившей проверку. Далее надо указать реквизиты своей организации и контактное лицо.

Начальнику Инспекции ФНС России

№ ___ по г. __________

от ООО __________________________

ИНН ____________, КПП ___________

ОГРН ___________________________

юридический адрес: ______________

телефон: (____) ___________________

контактное лицо: __________________

ВОЗРАЖЕНИЯ

на акт камеральной проверки № ___ от __________

Основную часть возражений начните с описания проверки: когда она была проведена, кем, какие налоги проверялись. Далее укажите претензии проверяющих, отраженные в акте проверки, суммы доначислений и доводы, которые использовались. Затем приводите свои контрдоводы.

К примеру, нередко организацию обвиняют в недобросовестности и получении необоснованной налоговой выгоды на том основании, что она заключает договор с продавцом, однако товары получает от третьего лица — напрямую (транзитом) от производителя, импортера или просто поставщика своего продавца. Инспекторы не видят экономической необходимости заключения договора с «посредником» в таких случаях.

На примере такой ситуации мы и хотим познакомить вас с вариантом возражений на акт ВНП, в котором проверяющие указали, что общество получало товары, отгруженные не со склада своего поставщика, а со склада другой организации (у которой поставщик приобрел данные товары). По мнению инспекции, в такой ситуации отсутствует деловая цель по заключению сделки с поставщиком. На этом основании инспекция запретила учитывать в расходах стоимость товаров, приобретенных у таких «посредников»-поставщиков. Отметим, что сам факт покупки товаров и их дальнейшей продажи инспекция не оспаривала.

Вывод инспекции об отсутствии деловой цели при осуществлении Обществом сделок с поставщиками обоснован отсутствием экономической выгоды от таких операций. Однако согласно правовой позиции, изложенной в Постановлении Президиума ВАС РФ от 09.12.2008 налоговое законодательство не использует понятие «экономическая целесообразность» (как и понятие «деловая цель») и не регулирует порядок ведения финансово-хозяйственной деятельности. Общество вправе на свой риск заключать хозяйственные сделки в соответствии с действующим законодательством и самостоятельно оценивать их экономическую эффективность и целесообразность. В компетенцию налогового органа входит контроль за правильностью исчисления и уплаты налогов, а не оценка.

Целью сделок по закупке товаров являлось, прежде всего, получение Обществом выручки при их дальнейшей реализации покупателям.

Сделки с поставщиками значимы для Общества, так как у Общества отсутствуют налаженные взаимоотношения с зарубежными производителями. Данная ситуация является типичной на рынке. Тот факт, что товар доставлялся в Общество не со складов указанных поставщиков, а со складов их контрагентов, не противоречит положениям гл. 22 ГК РФ и позволяет поставщикам избежать расходов, связанных со складированием, хранением и последующей транспортировкой товара. Это было сделано также и в интересах Общества как покупателя, так как указанные расходы поставщика увеличивают стоимость товара. Кроме того, при поставке товара через поставщика увеличились бы сроки поставки.

Инспекцией не оспаривается реальность перевозки товара и его оприходование Обществом.

Учитывая вышеизложенное, можно сделать выводы, что затраты Общества по закупке товаров являются обоснованными, документально подтвержденными и связаны с деятельностью, направленной на получение дохода. Следовательно, Общество правомерно учло их в расходах при расчете налога на прибыль.

Другая распространенная ситуация — отказ в вычете входного НДС по счетам-фактурам, полученным от поставщиков, если в них неверно указаны номера таможенных деклараций по импортным товарам. По мнению проверяющих, организация не имеет права на вычет НДС по таким счетам-фактурам. И вот что можно написать в возражениях на акт ВНП.

Несоответствие номеров таможенных деклараций в счетах-фактурах не является фактом, прямо или косвенно указывающим на нереальность осуществленных операций. Общество, как покупатель, не в состоянии контролировать правильность данных реквизитов, так как само не импортировало товар.

К тому же в соответствии с п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии к вычету сумм НДС ошибки в счетах-фактурах, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю. Ошибки в номерах таможенных деклараций являются несущественными, что подтверждается разъяснениями ФНС России, приведенными в Письме от 30.08.2013

Реальность сделки по покупке товаров и их дальнейшей продаже инспекцией не ставится под сомнение. С цены реализации этих товаров Общество начислило НДС, подлежащий к уплате в бюджет.

Учитывая вышеизложенное, можно сделать вывод, что Общество правомерно приняло к вычету НДС, предъявленный поставщиком данных товаров по спорным счетам-фактурам.

В заключении возражений не забудьте отразить свои требования. Они могут сводиться к снятию всех обвинений с вашей организации.

На основании вышеизложенного в соответствии со статьей 101 НК РФ

Вынести решение об отказе в привлечении к ответственности за совершение налогового правонарушения в связи с отсутствием оснований.

В конце возражений укажите список приложений. Ими могут быть копии документов, подтверждающих обоснованность ваших возражени Подписать эти возражения должен руководитель или его доверенное лицо. Не забудьте поставить печать вашей организации.

Лучше сделать два экземпляра возражений и отнести их лично в инспекцию. Не забудьте получить отметку о принятии возражений на своем экземпляре.

После этого останется ждать рассмотрения материалов налоговой проверки.

| Видео (кликните для воспроизведения). |

Впереди у вас знакомство с последней бухгалтерской разработкой — материалом победителя нашего творческого конкурса.

Источники

Кудинов, О.А. Обязательства вследствие причинения вреда и неосновательного обогащения: Юридический комментарий / О.А. Кудинов. — М.: Городец, 2015. — 128 c.

Смоленский, М. Б. Адвокатская деятельность и адвокатура в Российской Федерации (адвокатское право) / М.Б. Смоленский. — М.: Феникс, 2015. — 384 c.

Ивакина, Н.Н. Основы судебного красноречия (риторика для юристов); М.: Юристъ, 2012. — 384 c.- Гойко, Л.Ф. Судебные были; К.: Украина, 2012. — 208 c.

- Ивакина, Н.Н. Основы судебного красноречия (риторика для юристов) / Н.Н. Ивакина. — М.: ЮРИСТЪ, 2018. — 384 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.