Содержание

Привлечение к субсидиарной ответственности

Изменения в законе «О несостоятельности и банкротстве», вступившие в силу летом 2017 года, главным образом коснулись вопросов привлечения к субсидиарной ответственности контролирующих должника лиц (КДЛ). Какие новшества введены законодателями? На что обратить внимание, чтобы избежать привлечения к субсидиарной ответственности? И какие меры можно принять в процессе банкротства или выездной налоговой проверки?

Буква закона

ФЗ-266, устанавливающий новые правила привлечения к субсидиарной ответственности, вступил в действие 30 июля 2017-го. Этот нормативный акт вводит в ФЗ о банкротстве и несостоятельности новую главу, где прописаны основания и механизмы для привлечения к ответственности такого рода. Нормы, обозначенные этим законом, распространяются на все заявления по субсидиарной ответственности, которые подаются, начиная с первого июля 2017 года.

Новые нормативы получили развитие и объяснения в письме фискальной службы № СА-4-18/16148@ (можно скачать в приложении к данной стате) от 16 августа 2017-го. В этом документе говорится, каким образом налоговики в регионах должны применять положения третьей главы, входящей в ФЗ-127 , принятый 26 октября 2002 года.

Дополнительные разъяснения новых норм содержатся в Постановлении Пленума Верховного Суда РФ от 21 декабря 2017 года. Здесь речь идет о общих принципах и основаниях, на которых могут привлекаться КДЛ, а также о процессуальных моментах: как должны подаваться и рассматриваться заявления с просьбой привлечь таких лиц к субсидиарной ответственности.

При этом Верховный Суд настаивает на том, чтобы во внимание принимались не только внутренние факторы самого предприятия-должника, но и внешние – финансовые кризис, резкие перемены в условиях ведения бизнеса и другие.

Новые обязанности КДЛ

После принятия ФЗ-266 у органов управления и участников должника появились новые обязанности.

Если эти правила соблюдаются контролирующими лицами должника и возложенные на них по ФЗ-266 обязанности не выполняются, по закону они могут быть привлечены к субсидиарной ответственности. Основанием для этого будет то, что они не приняли никаких мер, чтобы инициировать процедуру банкротства в обозначенные законом сроки. Такое бездействие, как показывает практика, значительно ухудшает финансовую ситуацию кредиторов: их шансы получить свои деньги намного уменьшаются.

Кто входит в число КДЛ?

Аббревиатура, которая расшифровывается как «контролирующие должника лица», существовала и раньше, до принятия ФЗ-266 – поправок в закон и несостоятельности и банкротстве. Однако эти изменения привнесли новые основания для признания лица контролирующим и расширили список таких лиц.

Выгода от неправомерных действий

Что понимается под выгодой от недобросовестных или незаконных действий, разъясняет налоговая служба в своем письме за номером СА-4-18/16148@. Это означает доходы или имущество, которые контролирующее должника лицо получило из-за неправомерных действий должника. В это понятие также включаются доходы, недоступные для контролирующего лица в условиях обычного гражданского оборота — удержанная выгода.

В письме налоговой службы приводится список способов, которым она может быть получена. Один из вариантов – когда бизнес делится на разные части. Одни относятся к рисковым и называются центрами убытков, другие – безрисковыми (центры прибыли). По мнению ФНС, организационная и экономическая структура бизнеса должна обязательно тщательно изучаться.

В качестве примеров сделок, совершенных или одобренных КДЛ, и нанесших ущерб имущественным правам кредитора, налоговая служба называет операции с активами, превышающими 20-25% балансовой стоимости имущества компании-должника. Такая сделка может быть признана судом недействительной.

Сроки привлечения

Согласно ФЗ-266 изменились правила ретроспективного исчисления трехлетнего срока, на протяжении которого возможно привлечь лицо к субсидиарной ответственности. Теперь отсчет ведется с даты, когда у должника появились признаки банкротства, а не с момента возбуждения дела и банкротстве, как раньше.

Параллельно применяется десятилетняя исковая давность. Его отсчет ведется со дня, когда руководителем или другими КДЛ начали совершаться незаконные действия, приведшие в результате предприятие к несостоятельности.

Важнейшие нововведения

Привлечь к субсидиарной ответственности теперь могут даже после того, как дело о банкротстве прекращено по причине отсутствия у должника финансов на оплату судебных издержек, или уполномоченный орган вернул заявление о банкротстве. В статье 61.11 ФЗ-127 обозначено основание для привлечения – отсутствие возможности полностью погасить задолженность перед кредиторами из-за действий или бездействия КДЛ.

Причем, даже если суд не признает недействительными сделки, в итоге которых стало невозможно полностью погасить требования кредиторов, или срок исковой давности по ним уже закончился, лицо, которое эту сделку совершило, все равно может быть привлечено к субсидиарной ответственности.

А вот если будет доказано, что лицо было лишь номинальным руководителем предприятия-должника, и имело возможности фактически контролировать его работу, суд теперь имеет право от субсидиарной ответственности его освободить или снизить ее размер. При этом данному лицу необходимо помочь суду найти, куда ушло имущество компании-должника или имущество КДЛ.

Еще несколько новшеств.

- В обязательства перед кредиторами не включаются требования КДЛ или лиц, которые имеют заинтересованность по отношению к нему.

- Привлекать контролирующее лицо должника к субсидиарной ответственности, согласно поправкам в ФЗ-127, с июля 2017 года имеют право кредиторы по текущим обязательствам должника.

- Инициировать привлечение можно, как только дело о несостоятельности начало рассматриваться в суде, к примеру, в процессе процедуры наблюдения.

- Подать заявление можно на протяжении трех лет с момента получения уполномоченным лицом данных об имеющихся основаниях привлечения КДЛ. Однако срок подачи заявления ограничивается тремя годами с момента, когда должник был признан банкротом, и десятью годами с момента действий или бездействия, на основании которых возможно привлечь к субсидиарной ответственности.

УСЛУГИ НАШИХ АДВОКАТОВ:

УСЛУГИ НАШИХ АДВОКАТОВ:

Консультация по вопросам субсидиарной ответственности

Субсидиарная ответственность и налоги

Привлечь к субсидиарной ответственности закон позволяет и за нарушение налогового законодательства. Компании могут быть доначислены налоги и пени, а также штраф.

При проведении выездной проверки налоговики опираются на письмо ФНС России № ЕД04-2/13650 от 13 июля 2017 года, где говорится о необходимости установить, что налоги рассчитывались и уплачивались неверно непреднамеренно.

Если выясняется, что предприятие нарушило закон по неосторожности, например, приняла к зачету НДС контрагента-однодневки, то вина будет по неосторожности, и штраф составит 20%. Субсидиарной ответственности руководителя или других лиц в этом случае не наступает.

При наличии умысла по уклонению от уплаты налогов размер штрафа составляет 40% и более, а КДЛ с вероятностью почти 100% будут привлечены к субсидиарной ответственности.

Когда КДЛ освобождается от субсидиарной ответственности?

Закон предусматривает ситуации, при которых контролирующие должника лица могут освобождаться от субсидиарной ответственности.

- Если состояния объективного банкротства у компании-должника не было, хотя и прослеживались признаки неплатежеспособности.

- Если руководитель совершал действия, чтобы преодолеть финансовые сложности, составил обоснованный план и следовал ему. При этом ответственность управленца ограничивается лишь на то время, в течение которого реализация такого плана имела под собой разумные основания.

В то же время ответственность может быть и увеличена за счет затрат на банкротство, при условии наличия доказательств, что эти затраты были бы ниже, если бы КДЛ вовремя подало заявление о несостоятельности предприятия.

Как избежать субсидиарной ответственности?

Для этого, по словам опытных юристов, необходимо учитывать нормы и правила, которые предусматривает статья вторая ГК РФ. В ней дается определение предпринимательской деятельности как самостоятельной и осуществляемой предпринимателем на свой страх и риск.

Их этого определения очевидно, что банкротство предприятия могут спровоцировать различные причины. Одно дело, когда одно из КДЛ просто вывело денежные средства, что привело к возникновению признаков банкротства компании. И другая ситуация, когда предприятие работало, однако были непреднамеренно допущены просчеты, которые привели к появлению долгов и невозможности по ним рассчитаться. Последствия в таких случаях разные. В первом вероятность наступления субсидиарной ответственности составляет практически 100%.

Во втором руководитель или другое КДЛ к ней может быть и не привлечено, потому что предпринимательская деятельность является рисковой (согласно 2 статье ГК РФ). Это определяет выбор стратегии и тактики юридической защиты должника в ситуации, когда предприятию грозит банкротство. Необходимо собрать доказательства того, что должник предпринял все возможное, чтобы не допустить несостоятельности.

Заключение

Изменения в закон о банкротстве и несостоятельности, введенные в 2017 году, фактически не оставили возможности предприятиям-должникам затянуть подачу заявления о банкротстве. Вместе с расширением круга лиц, которые могут быть признаны КДЛ и привлечены к субсидиарной ответственности, это увеличивает шансы кредиторов получить свои деньги.

Однако значительно возрастают риски тех, кто занимал должности КДЛ в течении более, чем трех лет до момента, когда было возбуждено дело о банкротстве.

По статистике, в 75% случаев банкротств заинтересованные лица обращаются в суд с заявлением привлечь к субсидиарной ответственности КДЛ должника. В основном такие иски суд удовлетворяет, поэтому стоит позаботиться о снижении рисков своей предпринимательской деятельности и строго соблюдать закон.

Верховный Суд РФ изменил практику о привлечении к субсидиарной ответственности руководителя организации по её долгам.

Новое толкование закона, данное Президиумом Верховного Суда РФ является важным прежде всего для руководителей организаций, так как они могут быть привлечены к ответственности по крупным долгам своей организации.

Ранее на нашем сайте, подробно затрагивалась тема о привлечении руководителя организации к субсидиарной ответственности по причине несвоевременной подачи заявления в арбитражный суд о признании организации — должника банкротом, которой он руководит. Из сложившейся судебной практики в арбитражных судах следовало, что привлечь руководителя организации к субсидиарной ответственности на основании п. 2 ст. 10 Закона о несостоятельности (банкротстве) фактически было невозможно. Были приведены в обоснование данной позиции судебные акты арбитражных судов округа, в том числе определения Верховного Суда РФ.

Верховный Суд РФ в «Обзоре судебной практики № 2 (2016 г.), утвержденным Президиумом Верховного Суда РФ существенно изменил толкование норм и практику применения п. 2 ст. 10 Закона о несостоятельности (банкротстве). Верховный суд дал толкование, что презюмируется вина и основание для привлечения руководителя организации по её долгам в деле о банкротстве. Высшая судебная инстанция раскрыла подробные критерии для привлечения руководителей организации к субсидиарной ответственности.

Адвокат, Александр Ватолин.

«Обзор судебной практики Верховного Суда Российской Федерации N 2 (2016)» (утв. Президиумом Верховного Суда РФ 06.07.2016)

- Практика применения положений законодательства о Банкротстве.

- В силу п. 2 ст. 10 Закона о несостоятельности (банкротстве) презюмируется наличие причинно-следственной связи между противоправным и виновным бездействием руководителя организации в виде неподачи заявления о признании должника банкротом и вредом, причиненным кредиторам организации из-за невозможности удовлетворения возросшей перед ними задолженности.

В рамках дела о несостоятельности (банкротстве) общества налоговый орган обратился в суд с заявлением о привлечении на основании п. 2 ст. 10 Федерального закона от 26 октября 2002 г. № 127-ФЗ «О несостоятельности (банкротстве)» (далее — Закон о банкротстве) бывшего руководителя должника к субсидиарной ответственности по непогашенным должником обязательным платежам.

Заявитель ссылался на то, что в период, в который образовалась недоимка, общество отвечало признакам неплатежеспособности и недостаточности имущества, поэтому руководитель должен был подать в суд заявление о признании общества несостоятельным (банкротом). Эта обязанность не была им исполнена. Дело о банкротстве общества возбуждено через год по заявлению конкурсного кредитора.

Удовлетворяя требование уполномоченного органа о привлечении руководителя к субсидиарной ответственности, суды первой и апелляционной инстанций признали его бездействие неправомерным.

Отменяя судебные акты нижестоящих судов, арбитражный суд округа указал на то, что возникновение обязанности общества по уплате обязательных платежей не обусловлено противоправным бездействием руководителя, выразившемся в неподаче в арбитражный суд в срок до заявления о признании общества банкротом, а вызвано объективными обстоятельствами — наличием налогооблагаемой базы по налогу на добавленную стоимость (операций по реализации товаров (работ, услуг)) и объекта обложения страховыми взносами (выплат в пользу работников общества в рамках трудовых отношений). В связи с этим арбитражный суд округа пришел к выводу об отсутствии причинно-следственной связи между допущенным руководителем нарушением (его неправомерным бездействием) и негативными последствиями в виде неперечисления должником в бюджет и государственные внебюджетные фонды обязательных платежей.

Судебная коллегия Верховного Суда Российской Федерации отменила названные судебные акты и направила дело на новое рассмотрение по следующим основаниям.

Исходя из положений ст. 10 ГК РФ, руководитель хозяйственного общества обязан действовать добросовестно не только по отношению к возглавляемому им юридическому лицу, но и по отношению к такой группе лиц, как кредиторы. Он должен учитывать права и законные интересы последних, содействовать им в том числе в получении необходимой информации.

Применительно к гражданским договорным отношениям невыполнение руководителем требований Закона о банкротстве об обращении в арбитражный суд с заявлением должника о банкротстве свидетельствует о недобросовестном сокрытии от кредиторов информации о неудовлетворительном имущественном положении юридического лица.

Подобное поведение руководителя влечет за собой принятие несостоятельным должником дополнительных долговых реестровых обязательств в ситуации, когда не могут быть исполнены существующие, заведомую невозможность удовлетворения требований новых кредиторов, от которых были скрыты действительные факты, и, как следствие, возникновение убытков на стороне этих новых кредиторов, введенных в заблуждение в момент предоставления должнику исполнения.

Хотя предпринимательская деятельность не гарантирует получение результата от ее осуществления в виде прибыли, тем не менее она предполагает защиту от рисков, связанных с неправомерными действиями (бездействием), нарушающими нормальный (сложившийся) режим хозяйствования.

| Видео (кликните для воспроизведения). |

Одним из правовых механизмов, обеспечивающих защиту кредиторов, не осведомленных по вине руководителя должника о возникшей существенной диспропорции между объемом обязательств должника и размером его активов, является возложение на такого руководителя субсидиарной ответственности по новым гражданским обязательствам при недостаточности конкурсной массы.

При этом из содержания п. 2 ст. 10 Закона о банкротстве следует, что предусмотренная этой нормой субсидиарная ответственность руководителя распространяется в равной мере как на денежные обязательства, возникающие из гражданских правоотношений, так и на обязанности по уплате обязательных платежей.

Момент подачи заявления о банкротстве должника имеет существенное значение и для разрешения вопроса об очередности удовлетворения публичных обязательств. Так, при должном поведении руководителя, своевременно обратившегося с заявлением о банкротстве возглавляемой им организации, вновь возникшие фискальные обязательства погашаются приоритетно в режиме текущих платежей, а при неправомерном бездействии руководителя те же самые обязательства погашаются в общем режиме удовлетворения реестровых требований (п. 1 ст. 5, ст. 134 Закона о банкротстве).

Таким образом, не соответствующее принципу добросовестности бездействие руководителя, уклоняющегося от исполнения возложенной на него Законом о банкротстве обязанности по подаче заявления должника о собственном банкротстве (о переходе к осуществляемой под контролем суда ликвидационной процедуре), является противоправным, виновным, влечет за собой имущественные потери на стороне кредиторов и публично-правовых образований, нарушает как частные интересы субъектов гражданских правоотношений, так и публичные интересы государства. Исходя из этого, законодатель в п. 2 ст. 10 Закона о банкротстве презюмировал наличие причинно-следственной связи между неподачей руководителем должника заявления о банкротстве и негативными последствиями для кредиторов и уполномоченного органа в виде невозможности удовлетворения возросшей задолженности.

В предмет доказывания по спорам о привлечении руководителей к ответственности, предусмотренной п. 2 ст. 10 Закона о банкротстве, входит установление следующих обстоятельств:

- возникновение одного из условий, перечисленных в п. 1 ст. 9 Закона о банкротстве;

- момент возникновения данного условия;

- факт неподачи руководителем в суд заявления о банкротстве должника в течение месяца со дня возникновения соответствующего условия;

- объем обязательств должника, возникших после истечения месячного срока, предусмотренного п. 2 ст. 9 Закона о банкротстве.

При исследовании совокупности указанных обстоятельств следует учитывать, что обязанность по обращению в суд с заявлением о банкротстве возникает в момент, когда добросовестный и разумный руководитель в рамках стандартной управленческой практики должен был объективно определить наличие одного из обстоятельств, упомянутых в п. 1 ст. 9 Закона о банкротстве.

Источник: Официальный сайт Верховного Суда РФ.

Привлечение к субсидиарной ответственности при банкротстве

Привлечение учредителя к субсидиарной ответственности при банкротстве юрлица

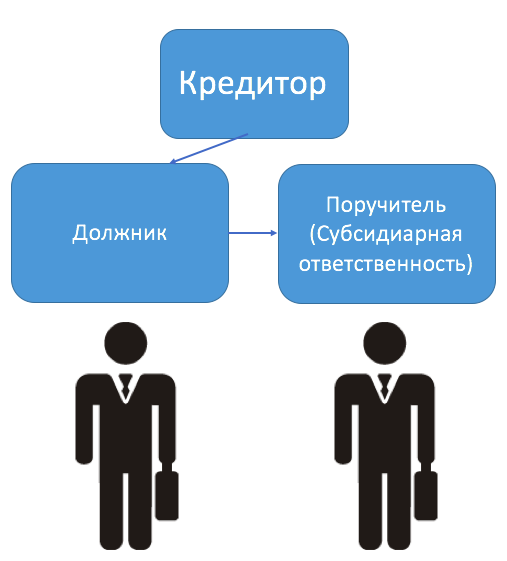

Субсидиарная ответственность (далее — СО) представляет собой вид дополнительной ответственности, когда к погашению задолженности основного должника (в нашем случае банкротящегося юрлица) привлекается третье лицо. Подробнее читайте в статье Что такое субсидиарная ответственность по ГК РФ?.

Ст. 61.11 закона «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ (далее — закон № 127-ФЗ) предусматривает, что к СО по долгам юрлица могут быть привлечены лица, контролирующие его деятельность. В соответствии с подп. 2 п. 4 ст. 61.10 закона № 127-ФЗ таким лицом до момента, пока не доказано иное, признается лицо, которое самостоятельно или вместе с другими лицами могло распоряжаться:

- 50% и более голосующих акций акционерного общества;

- 1/2 и более долей в уставном капитале общества с ограниченной или дополнительной ответственностью;

- более ½ голосов в общем собрании участников юрлица.

Либо такое лицо могло назначать директора юрлица.

Субсидиарная ответственность учредителя при банкротстве юрлица возможна при его действиях или бездействии, которые повлекли невозможность погашения долгов перед кредиторами.

В силу ст. 61.12 закона № 127-ФЗ, когда учредителем или собранием учредителей не было принято решение об обращении в суд с заявлением о несостоятельности юрлица в случаях, установленных ст. 9 закона № 127-ФЗ, такие лица также могут быть привлечены к СО.

В любом случае должна быть установлена причинно-следственная связь между поступками учредителя юрлица и ущербом, причиненным конкурсным кредиторам.

Субсидиарная ответственность главного бухгалтера при банкротстве юридического лица — 2018 — 2019

Субсидиарная ответственность главного бухгалтера при банкротстве обусловлена ведением им бухгалтерской отчетности юрлица. В соответствии с подп. 2 п. 2, подп. 2 п. 4 ст. 61.11 закона № 127-ФЗ главбух может быть привлечен к СО:

- при отсутствии бухгалтерской отчетности, когда обязанность по ее составлению предусмотрена законодательством;

- отсутствии в такой документации информации об объектах, предусмотренных законами РФ, например данных об объектах недвижимого имущества, принадлежащих юрлицу;

- искажении сведений о вышеуказанных объектах.

Результатом таких действий должно стать затруднение проведения банкротных процедур. Пока не доказано обратное, наличие одного из указанных обстоятельств свидетельствует о том, что именно деяние бухгалтера привело к невозможности юрлица погасить задолженность перед конкурсными кредиторами полностью.

Субсидиарная ответственность главбуха при банкротстве юридического лица невозможна, если отсутствуют доказательства того, что именно неведение или неправильное ведение отчетности привело к невозможности формирования конкурсной массы (постановление АС СКО от 20.03.2017 № Ф08-1156/2017 по делу № А32-11222/2014).

Привлечение руководителя — директора юрлица к СО

Субсидиарная ответственность директора при банкротстве юрлица возможна в 2 случаях:

- Директор как контролирующее лицо юрлица своими действиями или бездействием сделал невозможным полное погашение долгов предприятия (ст. 61.11 закона № 127-ФЗ).

- Директор не подал или не вовремя подал заявление о несостоятельности юрлица, когда такая подача была обязательной в силу ст. 9 закона № 127-ФЗ. Размер СО в этом случае будет равен обязательствам юрлица, образовавшимся в период просрочки с момента, когда появилась такая обязанность, и до возбуждения дела о несостоятельности юрлица (ст. 61.12 закона № 127-ФЗ).

Субсидиарная ответственность руководителя при банкротстве юрлица наступает, если имеются следующие условия:

- Вред, причиненный имущественным интересам конкурсных кредиторов действиями или бездействием директора. Суд может уменьшить размер СО или полностью освободить директора от нее, если последний докажет, что фактически не управлял предприятием.

- Вина директора, которая по смыслу нормы п. 2 ст. 61.12 закона № 127-ФЗ презюмируется. Для того чтобы избежать СО, директор должен доказать, что его вины в невозможности погашения долгов юрлицом нет.

- Причинно-следственная связь между поступками директора и вредом, причиненным конкурсным кредиторам.

Когда совокупность всех условий отсутствует, суды отказывают в привлечении директора к СО.

Судебная практика по СО при банкротстве

Проиллюстрируем рассказанное ранее примерами из судебной практики. Итак, учредитель юрлица может быть привлечен к СО:

- за одобрение сделки или совокупности сделок, причинивших существенный вред имущественным правам конкурсных кредиторов (определение ВС РФ от 20.11.2017 № 305-ЭС17-16747 по делу № А40-51764/2014) – о недействительности таких сделок читайте в статье Признание сделок недействительными при банкротстве;

- непередачу документации и печати юрлица (постановление АС УО от 18.10.2017 № Ф09-5809/17 по делу № А60-2113/2016);

- непринятие мер по назначению нового директора юрлица и принятию документов от прежнего директора (постановление АС УО от 14.06.2017 № Ф09-1786/17 по делу № А76-23556/2015).

Руководитель юрлица может быть привлечен к СО:

- при выбытии имущества юрлица по сделке, признанной впоследствии недействительной (постановление АС МО от 02.05.2017 № Ф05-5219/2015 по делу № А41-13385/14);

- несвоевременной передаче финансово-хозяйственных документов юрлица, которая не позволила сформировать конкурсную массу (определение ВС РФ от 07.11.2017 № 304-ЭС17-15959 по делу № А03-18602/2015).

Главный бухгалтер может быть привлечен к СО за недостоверный бухучет и непередачу регистров учета конкурсному управляющему (постановление 9-го ААС от 03.12.2018 по делу № А40-2992/2015).

Привлечение к СО без процедуры банкротства

Ст. 21.1 закона «О государственной регистрации юридических лиц…» от 08.08.2001 № 129-ФЗ допускает исключение юрлица из Единого государственного реестра юрлиц (ЕГРЮЛ) по решению налогового органа при выполнении всех следующих условий:

- несдача налоговой отчетности на протяжении последних 12 месяцев;

- неосуществление хотя бы одной операции по банковскому счету в указанный выше период.

П. 3.1 ст. 3 закона «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ предусматривает, что при таком принудительном исключении общества из ЕГРЮЛ к СО по обязательствам исключенного юрлица могут быть привлечены субъекты, указанные в пп. 1–3 ст. 53.1 Гражданского кодекса Российской Федерации, а именно:

- директор или другие лица, действующие от имени общества;

- учредители, выступающие в интересах юрлица;

- члены совета директоров или другого коллегиального органа, голосовавшие за принятие решения, причинившего вред;

- лица, фактически определяющие деятельность юрлица.

Привлечение к субсидиарной ответственности без процедуры банкротства при неисполнении обязательств юрлица, исключенного из реестра, должно быть обусловлено неразумными или недобросовестными действиями указанных выше лиц. Об различных видах ответственности контролирующих лиц за нарушения ликвидированного юрлица читайте в статье Кто несет ответственность после ликвидации ООО?

Новое в СО при банкротстве предприятия

Последние изменения, связанные с СО при несостоятельности юрлиц, были введены законом «О внесении изменений…» от 29.07.2017 № 266-ФЗ. Если ранее все нормы о СО содержались в ст. 10 закона № 127-ФЗ, то указанным законом была введена специальная гл. III.2.

Итак, новое в субсидиарной ответственности при банкротстве:

- Дано развернутое определение контролирующего лица юрлица. Установлено, что к СО могут привлекаться бывшие руководители и другие лица, оказывающие влияние на деятельность юрлица не только перед несостоятельностью предприятия, но и на протяжении последних 3 лет. В п. 2 ст. 61.10 закона № 127-ФЗ определены основные возможности воздействия на юрлицо. В частности, такое воздействие в силу замещения должности могут оказывать финдиректор или главбух юрлица.

- Суду дано право признать лицо контролирующим по другим основаниям, не указанным в законе. Исключение из этого правила составляют лица, единственным основанием отнесения которых к контролирующим лицам является владение ими менее чем 10% уставного капитала юрлица.

- Дополнены действия контролирующих лиц, которые, пока не доказано другое, вызвали невозможность погашения всех долгов юрлица (отсутствие или искажение документов, хранение которых является обязательным в соответствии с законодательством РФ; отсутствие или искажение данных, подлежащих обязательному включению в ЕГРЮЛ или реестр сведений о фактах деятельности юрлиц).

Таким образом, директор, главбух, учредители юрлица могут быть привлечены к СО по долгам предприятия, когда именно их действия привели к невозможности погасить все долги юрлица. Кроме того, субсидиарно ответить может директор, не подавший или несвоевременно подавший заявление о несостоятельности юрлица в случаях, когда такая обязанность предусмотрена законом. Такая же ответственность распространяется на лиц, которые не приняли обязательное решение об обращении в суд с заявлением о несостоятельности, или тех, кто не созвал собрание, на котором такое решение должно было быть принято.

Субсидиарная ответственность контролирующих лиц при банкротстве

У любой компании может наступить такой момент, когда она окажется не в состоянии отвечать по своим обязательствам перед кредиторами. Самым опасным для личного благосостояния собственников и руководителей бизнеса при банкротстве является риск привлечения к субсидиарной ответственности, предусмотренной ст.10 ФЗ «О несостоятельности (банкротстве)» (далее – ФЗ «О банкротстве»). Этот закон с учетом новых поправок, вступающих в силу 28 июня 2017 г., будет и дальше развиваться, предоставляя конкурсным кредиторам и уполномоченному органу больше инструментов по взысканию долгов.

К субсидиарной ответственности могут быть привлечены контролирующие должника лица. В разрезе российского законодательства о несостоятельности под «контролирующим лицом» понимается любое лицо, которое в трехлетний период до принятия заявления о признании должника банкротом имело возможность тем или иным способом влиять на принимаемые организацией решения. А именно – имело право давать обязательные для исполнения должником указания или обладало возможностью в силу нахождения с должником в отношениях родства или свойства, в силу своего должностного положения либо иным образом могло определять действия должника, в том числе путем принуждения руководителя или членов органов управления должника либо оказания определяющего влияния на руководителя или членов органов управления должника иным образом.

Понятие «контролирующего лица», установленное ФЗ «О банкротстве», довольно широкое, и под его определение при достаточной доказательственной базе может попасть обширный круг лиц – участники, акционеры, генеральный директор, его заместители, члены совета директоров, главный бухгалтер, фактический собственник, а также иные лица. Заявление о привлечении указанных лиц к субсидиарной ответственности может быть подано конкурсным управляющим, конкурсным кредитором, представителем работников должника, работником, бывшим работником должника или уполномоченным органом.

Сама субсидиарная ответственность является гражданско-правовым институтом, следовательно, при ее применении должны учитываться общие положения глав 25 и 59 ГК РФ об ответственности за нарушения обязательств и об обязательствах вследствие причинения вреда в части, не противоречащей специальным нормам Закона «О банкротстве».

Основания привлечения к ответственности

В настоящее время положениями ФЗ «О банкротстве» предусмотрены два основания привлечения контролирующих должника лиц к субсидиарной ответственности по его обязательствам:

1. Несвоевременная подача руководителем организации или ликвидационной комиссией заявления о признании организации банкротом в арбитражный суд (ст. 9 и п. 2 ст. 10 ФЗ о Банкротстве).

2. Совершение контролирующими лицами организации действий (бездействие), вследствие которых организация признана банкротом (п. 4 ст. 10ФЗ о Банкротстве).

Неподача заявления о банкротстве

В отношении привлечения к субсидиарной ответственности за неподачу руководством заявления о признании своей организации несостоятельной действует презумпция наличия причинно-следственной связи между бездействием руководителя в виде неподачи заявления о признании своей организации банкротом и вредом, причиненным имущественным интересам кредиторов из-за невозможности удовлетворения возросшей перед ними задолженности.

Основополагающим вопросом при рассмотрении заявления о привлечении к субсидиарной ответственности при неподаче заявления о признании банкротом будет являться определение момента времени, когда руководитель должника должен был узнать о наличии у компании признаков неплатежеспособности или других оснований для подачи заявления о признании организации банкротом. В отношении некоторых оснований для подачи заявления должником о признании банкротом могут возникать сложности с определением этого момента. Суд в данном случае будет исходить из соблюдения принципа добросовестности, а именно, когда в аналогичной ситуации в рамках выполнения компанией обычной хозяйственной деятельности разумный и добросовестный управленец должен был узнать о возникновении признаков неплатежеспособности и недостаточности имущества и обратиться с соответствующим заявлением в суд.

Для примера:

Верховный Суд РФ по делу №А50-20613/2010 от 08.09.2014 установил, что руководитель с момента подписания бухгалтерской отчетности считается осведомленным о наличии признаков недостаточности имущества. Однако бухгалтерская отчетность сама по себе не может свидетельствовать о невозможности исполнения организацией своих денежных обязательств перед кредиторами без документального анализа имеющихся в ней записей. При определении формального признака недостаточности имущества, как правило, соотносят размер активов и размер обязательств организации. При этом формальное отрицательное значение активов, определенное по данным бухгалтерской отчетности, в отсутствие иных доказательств неплатежеспособности, не свидетельствуют о невозможности общества исполнять свои обязательства, как, например, указано в постановлении АС ДО от 27.01.2015г. № Ф03-6136/2014.

Совершение контролирующими лицами организации действий (бездействие), вследствие которых организация признана банкротом

Собственники и руководители бизнеса довольно часто пользуются различными инструментами по минимизации рисков в преддверии банкротства. Ликвидные активы в виде недвижимости, товарно-материальных ценностей, прав требований переводятся на других подконтрольных юридических лиц; производится выемка значимых документов из архива компании; искажается бухгалтерия. На протяжении уже долгого времени среди собственников бизнеса пользуются популярностью различные схемы по оставлению проблемных юридических лиц с висящими на них долговыми обязательствами – у данных компаний меняется юридический адрес на более удаленный, генеральным директором назначается никому не известное лицо, а сами заинтересованные лица просто стараются забыть о данных компаниях и как можно более дистанцироваться от них. Но в ходе конкурсного производства данные схемы могут быть раскрыты конкурсным управляющим при содействии кредиторов или других заинтересованных лиц.

Следует знать, что в отношении основания для привлечения к субсидиарной ответственности, предусмотренного п.4 ст.10 ФЗ «О банкротстве», действует презумпция виновности контролирующих лиц при наличии следующих обстоятельств:

2. Под причинением вреда имущественным правам кредиторов в результате совершения или одобрения контролирующим лицом одной или нескольких сделок должника чаще всего понимается сделка либо совокупность нескольких сделок, направленных на вывод активов должника без предоставления ему экономически обоснованного эквивалента либо безвозмездно. При этом важно понимать, что если в деле о банкротстве удовлетворено заявление об оспаривании сделки по основаниям, предусмотренным ФЗ «О банкротстве», то при возврате части имущества или полном отсутствии возврата имущества в конкурсную массу, факт наличия судебного акта будет иметь преюдициальое значение при доказывании в рамках рассмотрения заявления о привлечении к субсидиарной ответственности. Однако при полном возврате имущества в конкурсную массу при признании сделки недействительной оснований для привлечения к субсидиарной ответственности не будет.

3. Летом 2016 г. в силу вступило новое основание для того, чтобы привлечь к субсидиарной ответственности директора или иного руководителя должника. Теперь это возможно, если более 50% всех требований возникло в результате правонарушения (в т.ч. налогового), которое было совершено во время работы руководителя. Данное положение применяется в отношении лица, являвшегося единоличным исполнительным органом должника в период совершения должником или его единоличным исполнительным органом соответствующего правонарушения. Согласно разъяснениям, данным в пункте 9 статьи 13 Федерального закона N 222-ФЗ от 23.06.16 положения применяются к поданным после 1 сентября 2016 года заявлениям о привлечении контролирующих должника лиц к субсидиарной ответственности или заявлениям о привлечении контролирующих должника лиц к ответственности в виде возмещения убытков. Данная норма является относительно новой и в настоящий момент по ней мало практики, но пока, как и ожидалось, основным заявителем по таким основаниям для привлечении к ответственности является уполномоченный орган (Федеральная налоговая служба), для удобства которого данная норма и принималась.

Порядок определения размера субсидиарной ответственности

В случае удовлетворения заявления о привлечении контролирующего лица к субсидиарной ответственности при наличии незавершенных расчетов с кредиторами, суд после установления всех иных имеющих значение фактов приостанавливает рассмотрение этого заявления до окончания расчетов с кредиторами. Суды исходят из положения, что размер субсидиарной ответственности контролирующего должника лица равен совокупному размеру требований кредиторов, включенных в реестр требований кредиторов, а также заявленных после закрытия реестра требований кредиторов и требований кредиторов по текущим платежам, оставшихся не погашенными по причине недостаточности имущества должника. Следовательно, размер субсидиарной ответственности может быть окончательно определен только после окончания формирования конкурсной массы и завершения расчетов с кредиторами.

Нововведения 2016-2017 гг.

Ряд нововведений, направленных на обеспечение прав и законных интересов кредиторов в делах о банкротстве юридических лиц, предусмотрен Федеральным законом №488-ФЗ от 28.12.2016 «О внесении изменений в отдельные законодательные акты Российской Федерации». В частности, для ФЗ «О банкротстве» предусмотрены поправки, совершенствующие механизм привлечения к субсидиарной ответственности контролирующих должника лиц, а именно одним из главных нововведений в ФЗ «О банкротстве» в 2017 году станет возможность привлечения контролирующих лиц к субсидиарной ответственности уже после завершения процедуры ликвидации организации.

Конкурсный управляющий, конкурсные кредиторы и уполномоченный орган получат больше возможностей по формированию конкурсной массы, и риски руководителей и собственников при наличии противоправного поведения возрастут, т.к. теперь у лиц, имеющих право подать соответствующее заявление, есть в запасе три года после завершения процедуры банкротства, а при уважительной причине этот срок может быть восстановлен.

В целом наблюдается укрепление позиций уполномоченного органа в процедурах банкротства, т.к. если просуммировать нововведение в законодательство, то в 2016 г. появилось новое основание для привлечения к субсидиарной ответственности за правонарушения (в том числе налоговые), было расширено понятие «контролирующего лица» и с двух до трех лет был увеличен срок предбанкротного периода, в рамках которого выявляются основания для привлечения к субсидиарной ответственности.

| Видео (кликните для воспроизведения). |

Ко всему прочему уполномоченный орган также получил возможность включения в реестр требований кредиторов в течение 6 месяцев после его закрытия, а именно, если на день закрытия реестр требований кредиторов не вынесен либо не вступил в силу судебный акт или акт иного уполномоченного государственного органа, наличие которого в соответствии с законодательством Российской Федерации является обязательным для выявления задолженности. Данные требования будут считаться заявленными в срок. Указанная норма дает налоговым органам дополнительное время и позволит включать максимальную сумму задолженности по обязательным платежам уже после закрытия реестра требований кредиторов, например, по результатам выездной налоговой проверки или представления должником уточненных деклараций.

Источники

Малько, А.В. Теория государства и права. Гриф УМО МО РФ / А.В. Малько. — М.: Норма, 2015. — 203 c.

Майринк, Густав Кабинет восковых фигур / Густав Майринк. — М.: Terra Incognita, 2015. — 304 c.

Миронов, Иван Борисович Суд присяжных. Стратегия и тактика судебных войн / Миронов Иван Борисович. — М.: Книжный мир, 2015. — 216 c.- Скуратовский, М. Л. Подготовка дела к судебному разбирательству в арбитражном суде первой инстанции / М.Л. Скуратовский. — М.: Wolters Kluwer, 2018. — 200 c.

- Гришаев, П.И. Немецко-русский юридический словарь / П.И. Гришаев, Л.И. Донская, М.И. Марфинская. — М.: РУССО, 2016. — 622 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.

УСЛУГИ НАШИХ АДВОКАТОВ:

УСЛУГИ НАШИХ АДВОКАТОВ: