Содержание

- 1 Договор беспроцентного займа (между работником закрытого акционерного общества и обществом с залоговым обеспечением)

- 2 Договор беспроцентного займа с учредителем — скачать образец

- 3 Образец процентного договора займа с сотрудником

- 4 Договор беспроцентного займа

- 5 Процесс скачивания документа

- 6 Договор займа с сотрудником

- 7 Займы работникам: от предоставления до погашения

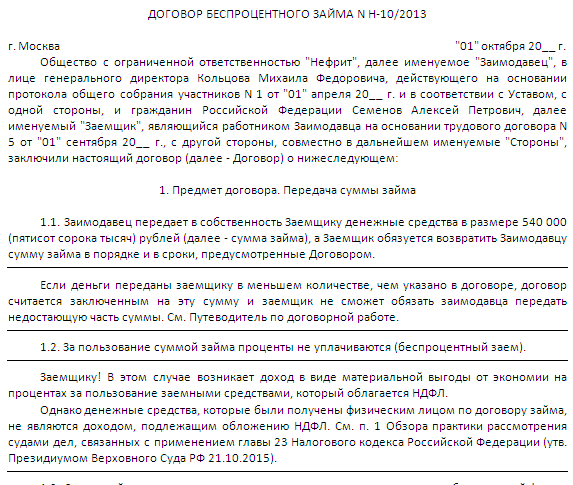

Договор беспроцентного займа (между работником закрытого акционерного общества и обществом с залоговым обеспечением)

ДОГОВОР N _____ беспроцентного займа (между работником закрытого акционерного общества и обществом с залоговым обеспечением)

1. ПРЕДМЕТ ДОГОВОРА 1 . ПОРЯДОК ПЕРЕДАЧИ СУММЫ ЗАЙМА

1.1. Заимодавец передает Заемщику в собственность денежные средства в размере _______ (_______________) рублей (далее — «Сумма займа»), а Заемщик обязуется возвратить Заимодавцу Сумму займа в порядке и сроки, предусмотренные Договором.

Проценты за пользование займом не взимаются.

2. ОБЕСПЕЧЕНИЕ ИСПОЛНЕНИЯ ОБЯЗАТЕЛЬСТВ

Стороны заключают договор о залоге имущества, указанного в настоящем пункте, в соответствии с действующим законодательством Российской Федерации. В договоре залога должны быть указаны предмет залога и его оценка, существо, размер и срок исполнения обязательства, обеспечиваемого залогом.

2.2. Имущество, передаваемое в залог для обеспечения исполнения обязательств Заемщика по настоящему Договору, остается у Заемщика.

2.3. Стороны определили, что в случае неисполнения либо ненадлежащего исполнения Заемщиком своих обязательств по возврату Суммы займа Заимодавец удовлетворяет свои требования за счет заложенного Имущества в полном объеме, определяемом к моменту фактического удовлетворения, в частности, штрафных санкций за нарушение Заемщиком настоящего Договора, возмещения убытков, причиненных Заимодавцу неисполнением или ненадлежащим исполнением настоящего Договора, а также возмещения необходимых расходов Заимодавца по взысканию Суммы займа.

Требования Заимодавца удовлетворяются за счет заложенного Имущества (п. 2.1 Договора) путем его реализации в порядке, установленном действующим законодательством Российской Федерации.

2.4. Стороны договорились, что в случае недостаточности суммы, вырученной при реализации заложенного Имущества, Заимодавец получает недостающую сумму из другого имущества Заемщика, на которое может быть обращено взыскание в соответствии с действующим законодательством Российской Федерации.

2.5. Если сумма, вырученная при реализации заложенного Имущества, превысит сумму обеспеченного залогом требования Заимодавца, разница возвращается Заемщику не позднее ______(________) дней с момента реализации.

3. ПОРЯДОК ВОЗВРАТА СУММЫ ЗАЙМА

3.1. Заемщик обязуется полностью возвратить Сумму займа в срок до «___»__________ ____ г. Порядок погашения займа определяется следующим образом: ____________________________.

3.2. Заемщик обязуется возвратить Сумму займа досрочно в случае расторжения трудового договора работника с Заимодавцем по следующим основаниям:

— по инициативе работника;

— неоднократного неисполнения работником без уважительных причин трудовых обязанностей, если он имеет дисциплинарное взыскание;

— прогула (то есть отсутствия на рабочем месте без уважительных причин в течение всего рабочего дня (смены) независимо от его (ее) продолжительности, а также в случае отсутствия на рабочем месте без уважительных причин более четырех часов подряд в течение рабочего дня (смены));

— появления работника на работе (на своем рабочем месте либо на территории организации-работодателя или объекта, где по поручению работодателя работник должен выполнять трудовую функцию) в состоянии алкогольного, наркотического или иного токсического опьянения;

— разглашения охраняемой законом тайны (коммерческой, служебной и иной), ставшей известной работнику в связи с исполнением им трудовых обязанностей, в том числе разглашения персональных данных другого работника;

— совершения по месту работы хищения (в том числе мелкого) чужого имущества, растраты, умышленного его уничтожения или повреждения, установленных вступившим в законную силу приговором суда или постановлением судьи, органа, должностного лица, уполномоченных рассматривать дела об административных правонарушениях;

— совершения виновных действий работником, непосредственно обслуживающим денежные или товарные ценности, если эти действия дают основание для утраты доверия к нему со стороны работодателя;

— отказа работника от продолжения работы в связи с изменениями определенных сторонами условий трудового договора;

— однократного грубого нарушения трудовых обязанностей руководителем общества, учреждения, организации (филиала, представительства, отделения и другого обособленного подразделения) и его заместителями.

Заем должен быть погашен в течение ________ (________) дней с момента расторжения трудового договора работника с Заимодавцем по указанным в настоящем пункте Договора основаниям.

3.3. Заемщик имеет право возвратить Сумму займа досрочно.

3.4. Сумма займа или соответствующая часть считается возвращенной Заемщиком в момент внесения ее в кассу Заимодавца или в момент перечисления соответствующей суммы на расчетный счет Заимодавца.

(Вариант: 3.5. Списание денежных средств с расчетного счета Заемщика не освобождает его от ответственности за возврат Суммы займа, если эти средства не поступили на счет Заимодавца.)

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. В случае нарушения Заемщиком срока возврата Суммы займа, установленного п. 3.1 настоящего Договора, Заимодавец вправе предъявить Заемщику требование об уплате неустойки в размере ___% от не возвращенной в срок Суммы займа за каждый день просрочки.

4.2. Ни одна из Сторон не несет ответственности перед другой Стороной за невыполнение обязательств, обусловленных обстоятельствами, возникшими помимо воли и желания Сторон, и которые нельзя предвидеть или избежать, включая объявленную или фактическую войну, гражданские волнения, эпидемии, блокаду, эмбарго, землетрясения, наводнения, пожары и другие стихийные бедствия.

5. РАЗРЕШЕНИЕ СПОРОВ

5.1. Все споры и разногласия, которые могут возникнуть в связи с исполнением настоящего Договора, будут по возможности решаться путем переговоров между Сторонами.

5.2. В случае недостижения соглашения путем переговоров споры и разногласия подлежат разрешению в судебном порядке в соответствии с законодательством Российской Федерации.

6. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

6.1. Договор вступает в силу с момента передачи Суммы займа Заемщику и прекращает свое действие после выполнения Сторонами обязательств по настоящему Договору.

6.2. Все изменения и дополнения к Договору действительны, если совершены в письменной форме и подписаны уполномоченными представителями Сторон. Соответствующие дополнительные соглашения Сторон являются неотъемлемой частью Договора.

6.3. Настоящий Договор может быть досрочно расторгнут по соглашению Сторон либо по требованию одной из Сторон в порядке и по основаниям, предусмотренным действующим законодательством Российской Федерации.

6.4. Настоящий Договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, по одному для каждой Стороны.

7. АДРЕСА, ПЛАТЕЖНЫЕ РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

1 Договор считается заключенным, если между сторонами, в требуемой в подлежащих случаях форме, достигнуто соглашение по всем существенным условиям договора. Условие о предмете договора является существенным условием договора (п. 1 ст. 432 Гражданского кодекса Российской Федерации).

Существенными условиями договора являются условия, которые названы в законе или иных правовых актах как существенные или необходимые для договоров данного вида (абз. 2 п. 1 ст. 432 Гражданского кодекса Российской Федерации). Сумма займа является существенным условием договора займа (п. 1 ст. 807 Гражданского кодекса Российской Федерации).

Договор беспроцентного займа с учредителем — скачать образец

Договор беспроцентного займа с учредителем — образец скачать можно в этой статье. Благодаря данному договору бизнесмен в какой-то степени страхует свои личные средства от невозврата и в то же время развивает предприятие. В статье подробно раскрываются особенности этого финансового инструмента.

Договор займа между учредителем и ООО

Изучая § 1 гл. 42 ГК РФ, регулирующий отношения, связанные с предоставлением займов, и нормы ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ и сопоставляя их с договором займа между учредителем и организацией, можно сделать следующие выводы:

- законом не запрещено оформлять такие договоры;

- закон не ограничивает сроки займа и размеры передаваемых сумм;

- закон не запрещает заключать договор безвозмездного характера.

Таким образом, в отношении подобного типа договора займа действует принцип «что не запрещено, то разрешено». Его участники вправе сами урегулировать все условия.

О последних изменениях в регулировании договора займа можно узнать, прочитав нашу статью Изменения в договоре займа с 2018 года.

Учредитель и учредитель —директор ООО в качестве займодавца: есть ли разница

Решение о необходимости дополнительных вложений в организацию в виде оформления займа принимается на собрании учредителей ООО.

Договор займа между учредителем и ООО, образец которого приведен в данной статье, оформляется стандартным образом: одной стороной сделки является учредитель (им может быть физическое или юридическое лицо), а другой — организация. Реквизиты указываются соответствующие.

Возможна ли ситуация, в которой заем предоставляет учредитель, являющийся директором ООО?

В 2004 году судом был рассмотрен спор, который разрешился исходя из содержания п. 2 ст. 182 ГК РФ: «Представитель не может совершать сделки от имени представляемого в отношении себя лично. Он не может также совершать сделки в отношении другого лица, представителем которого он одновременно является» (постановление ФАС ЗСО от 15.01.2004 № Ф04/191-2632/А27-2003). Займодавец — директор ООО не смог вернуть свои деньги.

В 2006 году президиум ВАС РФ в постановлении от 11.04.2006 № 10327/05 по делу № А13-13712/04-22 пояснил, что согласно ст. 53 ГК РФ организация устанавливает, изменяет или прекращает свои права и обязанности через свои органы, действующие в соответствии с учредительными документами.

Все действия органов считаются действиями юридического лица.

Таким образом, действия директора организации как исполнительного органа считаются действиями организации, а не ее представителя. П. 2 ст. 182 ГК РФ в подобных спорах не применяется.

В таких случаях учредитель выступает займодавцем в качестве физического лица, а заемщиком — от имени организации.

Заем от организации учредителю: процентный и беспроцентный

Договор займа с учредителем имеет простую письменную форму и стандартные реквизиты договора.

Если в нем не указана процентная ставка и нет пункта о безвозмездности, то он будет рассматриваться в обороте как процентный договор займа. Процентная ставка будет начисляться по ключевой ставке, действующей на дату возврата займа (п. 1 ст. 809 ГК РФ).

Образец договора займа без указания на проценты можно скачать по ссылке: Образец договора займа без указания процентов

Если договор беспроцентный или ставка совсем небольшая (меньше 2/3 ставки рефинансирования), то считается, что учредитель приобрел материальную выгоду. Ему придется заплатить НДФЛ. Или, как вариант, сама организация удержит НДФЛ с зарплаты учредителя, если он является ее работником.

Образец договора займа от организации учредителю можно скачать по ссылке: Образец договора займа у организации учредителем.

Как оформить договор беспроцентного займа от учредителя организации: образец

Договор беспроцентного займа от учредителя оформляется классическим образом. В нем указываются:

- время и место составления договора;

- стороны;

- сумма займа;

- сроки его предоставления;

- пункт об отсутствии начисления процентов;

- права и обязанности сторон, другие согласованные условия;

- реквизиты, подписи, печати сторон.

Для займодавца указываются Ф. И. О. и паспортные данные учредителя, а в поле «Заемщик» — полное наименование ООО и Ф. И. О.директора как его представителя.

В конце договора указываются полные Ф. И. О., паспортные данные, адрес проживания учредителя-займодавца и реквизиты организации-заемщика.

Образец договора беспроцентного займа между учредителем и организацией можно скачать по ссылке: Образец беспроцентного договора займа с учредителем.

Возможно ли предоставление займа без оформления договора

В случае возникновения спора между учредителем и организацией ввиду отказа последнего возвращать заемные средства, главной проблемой будет доказать факт предоставления денег в долг.

Понятно, что факт передачи денег от учредителя организации можно доказать с помощью приходного кассового ордера или платежного документа. В них как в первичных учетных документах отражается проведенная хозяйственная операция. Но будут ли эти документы сами по себе, без договора займа, означать, что учредитель предоставил организации средства взаймы?

ВС РФ в своем определении от 23.09.2014 по делу № 5-КГ14-63 указал, что платежные поручения и приходные кассовые ордера как документы, оформленные только одной стороной, сами по себе не свидетельствуют о заключении договора займа и не доказывают согласование сторонами заемных обязательств, а только подтверждают факт передачи денежной суммы.

Поскольку подлинник договора займа представлен не был, суд сделал вывод об отсутствии заемных обязательств сторон.

Похожей позиции придерживается 8 ААС, который ввиду отсутствия подлинника договора займа пришел к выводу о недействительности проведенной сделки (постановление 8 ААС от 03.07.2013 по делу № А70-2872/2011).

Между тем президиум ВАС РФ в своем постановлении от 05.04.2011 по делу № 16324/10 указал, что отсутствие оригинального договора займа в ситуации, когда доказана реальная передача средств заемщику, не влечет признание договора займа незаключенным. Соответственно, возврат полученных по этому договору денег обязателен.

Таким образом, позиция судов по поводу того, при каких условиях договор займа следует считать заключенным, противоречива.

Договор займа (процентного или беспроцентного) с учредителем организации является довольно гибким и удобным инструментом для распределения средств — как своих личных, так и рабочих. Он оформляется и исполняется как классический договор займа.

Как показывает практика, при возникновении споров по поводу невозврата заемщиком заемных средств займодавец должен доказать 2 факта:

- наличие договорных заемных обязательствах;

- предоставление займодавцем денежных средств.

Если какой-то из фактов доказан не будет, суд может признать договор незаключенным со всеми вытекающими последствиями.

Образец процентного договора займа с сотрудником

Законодательство

Человеку могут срочно понадобиться деньги. На лечение, на обучение, на путешествие, на покупку необходимой техники и т. д. — список можно продолжать бесконечно. Задаваясь вопросом, где взять финансы, одни граждане обращаются к знакомым с просьбой о предоставлении средств, вторые направляются в кредитные организации. Вот только у друзей может не оказаться нужной суммы, а банк вправе отказать в выдаче кредита, да и процентные ставки не всем по карману. Что делать в этом случае?

Можно обратиться за помощью к работодателю. Многие руководители идут навстречу своим работникам и предоставляют заем. Чаще всего деньги выдаются под небольшие проценты, установленные предприятием.

Что говорит по этому поводу законодательство? Вопросы предоставления денежного займа регулируются главой 42 ГК РФ. Какие требования необходимо соблюсти: трудовые отношения с работником должны быть оформлены официально. Также необходимо документально оформить и скрепить подписями договор займа сотруднику (независимо от выданной суммы, ст. 808 ГК РФ).

Тема предоставления денежных средств также освещается в ФЗ от 21.12.2013 № 353-ФЗ (ред. от 05.12.2017) «О потребительском кредите (займе)». Но данный нормативный акт не применяется к взаимоотношениям между сотрудником и работодателем (подп. 5 п. 1 ст. 3).

Как получить деньги у организации

Договор можно заключить на любой срок и на любую сумму. Для его оформления сотрудник должен обратиться к руководству компании с письменном заявлением, составленным в произвольном виде или по форме, разработанной предприятием (законодательно установленной формы для этого бланка не существует). В заявлении следует указать:

- цель займа;

- необходимую сумму;

- срок, в течение которого сотрудник обязуется вернуть долг;

- периодичность выплат.

Получив бумагу, директор рассматривает ее и выносит свое решение о выдаче денег или об отказе. При этом он может самостоятельно выбрать условия предоставления денежных средств (размер суммы и процентную ставку). Конечно, требования нанимателя могут не совпадать с ожиданиями сотрудника. Но его никто не станет принуждать подписывать невыгодный контракт.

Как мы отметили выше, договор займа с работником должен быть оформлен в письменной форме. Также в подтверждение передачи денег может быть составлен расходный кассовый ордер (при выдаче наличными) или расписка и платежное поручение (при безналичном перечислении).

Правила оформления контракта

Какие документы нужны

Оформляя договор между работником и организацией, нужно подготовить:

- заявление сотрудника;

- паспорт работника;

- паспортные данные поручителя (если он есть).

Составляем договор

В договоре, помимо данных заемщика и реквизитов работодателя (займодавца), необходимо предусмотреть такие пункты, как:

- дата, с которой договор вступает в силу, — определяется датой фактической передачи денег (п. 1 ст. 807 ГК РФ);

- сумма кредита. Должна быть указана полная сумма, которую работодатель предоставляет сотруднику;

- процентная ставка. При установлении процентов следует руководствоваться ст. 809 ГК РФ. Если же в договоре процентная ставка не установлена, по умолчанию она считается равной ставке рефинансирования, действующей на момент возврата долга или его части. Данное условие прописано в п. 1 ст. 809 ГК РФ;

- сроки займа. В договоре должны содержаться разъяснения, когда возвращается основная сумма и начисленные проценты. Все условия должны быть согласованы между сторонами. В случае, если стороны не указали срок окончания сделки, займодавец может потребовать возврата средств в любой момент. Согласно ст. 810 ГК РФ, заем должен быть возвращен через 30 дней с момента предъявления требования о возврате;

- возврат средств. Указывается, каким образом работник должен выплачивать долг: частями каждый месяц или по завершению соглашения. В этом случае руководствуйтесь ст. 810 ГК РФ;

- возможность досрочного погашения;

- последствия нарушения контракта заемщиком (при составлении пункта вооружитесь ст. 811 ГК РФ).

Важный момент: каждый экземпляр контракта (а их должно быть два: для работодателя и для работника) подписывается не только заемщиком и займодавцем, но и главным бухгалтером предприятия. Согласно ст. 7 ФЗ «О бухгалтерском учете», любые денежные или расчетные операции должны сопровождаться подписью главбуха. Без нее совершенные действия считаются недействительными.

Образец договора займа между работником и работодателем

Если работник уволился

Всегда есть вероятность того, что должник решит уволиться. Отказать трудящемуся в увольнении наниматель не имеет права. Но как быть с возвратом денежных средств? В этом случае руководитель имеет право потребовать досрочного возврата суммы займа и уплаты процентов в течение 30 дней (ст. 810 ГК РФ).

Но даже если должник уволился и не погасил заем, ничто не мешает директору предприятия обратиться в суд по месту жительства ответчика с требованием взыскать долг. Если это необходимо, можно начать розыск должника — все расходы на это мероприятие должнику придется вернуть.

Поэтому чтобы исключить неприятные ситуации, условия возврата долга после увольнения работника стоит заранее прописать в контракте.

Договор беспроцентного займа

Договор N _____

беспроцентного займа (с условием о досрочном возврате

по требованию заимодавца)

г. __________ «___»________ ____ г.

__________________, именуем__ в дальнейшем «Заимодавец», в лице __________________, действующ___ на основании __________________, с одной стороны, и __________________, именуем__ в дальнейшем «Заемщик», в лице __________________, действующ___ на основании __________________, с другой стороны, именуемые вместе «Стороны», а по отдельности «Сторона», заключили настоящий договор (далее — Договор) о нижеследующем.

1. ПРЕДМЕТ ДОГОВОРА

1.1. Заимодавец передает в собственность Заемщику денежные средства в размере _____ (__________) рублей (далее — Сумма займа), а Заемщик обязуется вернуть Заимодавцу Сумму займа в сроки и в порядке, предусмотренные Договором.

1.2. Сумма займа предоставляется ___________________________ (варианты: путем перечисления Заимодавцем денежных средств на указанный Заемщиком банковский счет. При этом датой предоставления Суммы займа считается день зачисления соответствующей суммы на счет Заемщика/наличными денежными средствами через кассу Заимодавца).

1.3. Сумма займа ___________________________ (варианты: предоставляется на срок до «___»________ ____ г./подлежит возврату в течение _____ дней со дня предъявления Заимодавцем требования об этом).

1.4. Сумма займа считается возвращенной ___________________________ (варианты: в момент зачисления соответствующих денежных средств на банковский счет Заимодавца/в момент внесения соответствующих денежных средств в кассу Заимодавца).

1.5. За пользование Суммой займа Заемщик не выплачивает Заимодавцу проценты.

2. ОТВЕТСТВЕННОСТЬ СТОРОН

2.1. За несвоевременный возврат Суммы займа (п. 1.3 Договора) Заимодавец вправе требовать с Заемщика уплаты ___________________________ (варианты: процентов/неустойки (пени) в размере _____ процентов от неуплаченной суммы за каждый день просрочки).

2.2. Взыскание неустоек и процентов не освобождает Сторону, нарушившую Договор, от исполнения обязательств в натуре.

2.3. Во всех других случаях неисполнения обязательств по Договору Стороны несут ответственность в соответствии с действующим законодательством Российской Федерации.

3.1. Стороны освобождаются от ответственности за неисполнение или ненадлежащее исполнение обязательств по Договору при возникновении непреодолимой силы, то есть чрезвычайных и непредотвратимых при данных условиях обстоятельств, под которыми понимаются запретные действия властей, гражданские волнения, эпидемии, блокада, эмбарго, землетрясения, наводнения, пожары или другие стихийные бедствия.

3.2. В случае наступления этих обстоятельств Сторона обязана в течение _____ дней уведомить об этом другую Сторону.

3.3. Если обстоятельства непреодолимой силы продолжают действовать более ______________, то каждая Сторона вправе расторгнуть Договор в одностороннем порядке.

4. РАЗРЕШЕНИЕ СПОРОВ

4.1. Стороны будут стремиться к разрешению всех возможных споров и разногласий, которые могут возникнуть по Договору или в связи с ним, путем переговоров.

4.2. Споры, не урегулированные путем переговоров, передаются на рассмотрение суда в порядке, предусмотренном действующим законодательством Российской Федерации.

| Видео (кликните для воспроизведения). |

5. ИЗМЕНЕНИЕ И ДОСРОЧНОЕ РАСТОРЖЕНИЕ ДОГОВОРА

5.1. Все изменения и дополнения к Договору действительны, если совершены в письменной форме и подписаны обеими Сторонами. Соответствующие дополнительные соглашения Сторон являются неотъемлемой частью Договора.

5.2. Договор может быть досрочно расторгнут по соглашению Сторон либо по требованию одной из Сторон в порядке и по основаниям, предусмотренным действующим законодательством Российской Федерации.

6. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

6.1. Договор составлен в двух экземплярах, по одному для каждой из Сторон.

6.2. Адреса, реквизиты и подписи Сторон:

Наименование: ______________________ Наименование: ____________________

Адрес: _____________________________ Адрес: ___________________________

ОГРН _______________________________ ОГРН _____________________________

ИНН ________________________________ ИНН ______________________________

КПП ________________________________ КПП ______________________________

Р/с ________________________________ Р/с ______________________________

в __________________________________ в ________________________________

К/с ________________________________ К/с ______________________________

БИК ________________________________ БИК ______________________________

ОКПО _______________________________ ОКПО _____________________________

От имени Заимодавца От имени Заемщика

____________________ (__________) ___________________ (_________)

Процесс скачивания документа

«Договор займа беспроцентного (между работником и работодателем)»

Загрузка документа начнётся через 25 секунд. Пожалуйста, подождите.

Имя файла документа:

На данный момент доступна возможность скачивания файла в формате Word. Загрузите его!

С этим документом часто просматривают:

- Агентский договор, агентское соглашение 51

- Брачный договор 4

- Договор аренды жилого помещения, квартиры 72

- Договор аренды нежилого помещения, здания 100

- Договор аренды земельного участка 36

- Договор аренды имущества, оборудования 48

- Договор аренды транспортного средства 14

- Прочие договоры аренды 25

- Банковский договор, депозитный договор 79

- Договор безвозмездного пользования, ссуды 36

- Договор дарения имущества, недвижимости, денег 90

- Договор доверительного управления, траста 38

- Договор займа, расписка о займе 66

- Кредитный договор, залоговый договор 78

- Договор купли-продажи, договор контрактации 309

- Договор лизинга, финансовой аренды 37

- Лицензионный договор, авторские права 37

- Договор мены, обмена, бартера 75

- Договор об оказании услуг, аутстаффингу 270

- Договор перевозки, транспортной экспедиции 62

- Договор бытового, арендного, строительного подряда 162

- Договор пожизненного содержания 66

- Договор поручения, договор комиссии 72

- Договор поставки товаров, продукции 127

- Договор проката, бытового проката 23

- Договор на создание и выполнение НТП 18

- Договор страхования имущества, здоровья, ответственности 56

- Договор товарищества, совместной деятельности 35

- Трудовой договор, трудовой контракт 160

- Договор уступки права требования 15

- Договор франчайзинга, концессии 7

- Договор хранения, документы на хранение 61

- Договор энерго и электроснабжения 15

- Проведение конкурсов, торгов 17

Ресурс призван помогать в составлении договоров и любых других документов. Стараемся размещать только актуальные шаблоны и бланки. Если сайт оказал вам помощь, отблагодарите его: поделитесь ссылкой с любой интернет аудиторией. При возникновении вопросов, а также предложений, просьба пользоваться обратной связью.

Договор займа с сотрудником

Бывают такие жизненные ситуации, когда срочно нужны деньги, а кредит брать совсем не хочется. В таком случае, можно попросить в долг у организации, в которой работаешь. Это достаточно распространённый способ займа.

Требования к работнику и к организации

В законодательстве не предусмотрено никаких особенных требований ни к организации, которая выступает в роли займодателя, ник сотруднику, который является заёмщиком.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (812) 317-60-09 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В этом законе сказано, что контролю со стороны государства, подлежат операции, которые совершаются на сумму более 600-сот тысяч рублей. Это касается как рублёвых расчётов, так и расчётов в иностранной валюте по курсу ЦБ РФ на день совершения сделки.

Подлежат контролю следующие операции в рамках вышеуказанной суммы:

- с наличностью;

- выдача или получение займа и кредита;

- операции по банковским вкладам;

- сделки с движимым имуществом.

Однако есть ограничение – сделка подлежит контролю, если юридическое лицо, которое не является кредитной организацией, выдаёт займ постороннему физическому лицу.

Только в этом случае, сделка подлежит контролю. Так как предполагается выдача займа своему сотруднику, то не стоит принимать во внимание положения данного закона.

Так как одной из сторон договора является юридическое лицо, то обязательным условием его заключения является то, что он должен быть заключён в письменной форме. Заверять ли такой договор у нотариуса или нет – это решение сторон.

Для каких целей может быть выдан займ

Договор займа сотруднику фирмы может быть выдан только целевой – то он должен быть использован для каких-то определённых целей. Эти цели должны указываться в самом тексте договора. При составлении такого договора необходимо руководствоваться ст. 814 ГК РФ.

Например, организация может заключить договор займа с сотрудником на обучение с отработкой, которая последует после окончания обучения.

Займ может быть как беспроцентный, так и с процентами. В договоре должны быть указаны проценты по договору, в противном случае, он будет беспроцентным по умолчанию.

Стоит помнить, что выдача беспроцентных займов своим сотрудникам – это прямое указание налоговикам обратить на такую компанию внимание.

Дело в том, что налоговики могут доначислить по такому договору налог на прибыль, исходя из ставки рефинансирования ЦБ РФ на день совершения сделки.

Если по договору в займ к сотруднику переходят вещи, то брать проценты за их пользование, займодатель не имеет права.

Размер и сроки выплаты долга

Размер и сроки займа сотруднику являются существенными условиями его заключения. Размер займа является предметом соглашения. Он указывается в 1 параграфе пункта «Предмет договора».

А вот срок займа можно не указывать. В этом случае, договор займа будет считаться бессрочным. То есть обязательства по этому договору могут длиться вечно.

Если договор бессрочный, то заёмщик обязан вернуть займодателю полученные взаймы средства в течение 30 дней после получения уведомления о возврате. Уведомление должно быть в письменном виде.

Расчёт материальной выгоды

При получении сотрудником предприятия займа от своего работодателя. В некоторых случаях, у него возникает материальная выгода.

Это происходит тогда, когда:

- процентная ставка по займу занижена – то есть она меньше 2/3 ставки рефинансирования ЦБ РФ на день выдачи займа. На весь 2014 года, ЦБ РФ установил ставку рефинансирования равную 8,25% годовых;

- займ является беспроцентным – то есть сотрудник не выплачивает предприятию проценты за пользование денежными средствами.

Материальная выгода возникает в виде экономии на процентах по займу. Она рассчитывается на день получения дохода.

Под этим термином понимается:

- день уплаты процентов по займу – если займ выдан с пониженной процентной ставкой;

- день возврата займа – если займ выдан без процентов.

Об этом говорится в пп. 3 п. 1 ст. 223 НК РФ.

Если займ беспроцентный, то рассчитать сумму материальной выгоды можно по формуле:

Мат. выгода = (2/3 * ставку рефинансирования * сумма займа) / 365 * кол-во дней использования займа

Для наглядности стоит привести пример:

Компании ООО «Гамма» выдало своему сотруднику Петрову Н.Л. займ без процентов на сумма 150 тысяч рублей на полгода (180дней).

Сумма материальной выгоды будет равна

( 2/3 * 8,25 * 150 000) / 365 * 180 = 4 068 рублей

С этой суммы заёмщик должен будет уплатить налог на доходы.

Как говорится в Письме Минфина РФ от 25.07.2011 г. № 03-04-05/6-531, рассчитывать и уплачивать налог нужно на день получения дохода – то есть на дату возврата займа.

Обязанность по расчёту и уплате налога ложиться «на плечи» работодателя. Сделать он это должен со следующей зарплаты, которая после возврата займа, а, следовательно, получения материальной выгоды.

Если в договоре указано, что сотрудник возвращает долг частями раз в месяц (квартал), то исчислять и уплачивать налога нужно также раз в месяц (квартал).

Уплата налогов

Из суммы материальной выгоды сотрудник должен заплатить государству НДФЛ. С беспроцентного займа, а точнее с материальной выгоды по такому займу, государство взимает налог в размере 35% от этой выгоды.

Исходя из предыдущего примера, сумма НДФЛ к уплате будет равна

4 068 * 35% = 1 423, 8 рублей

Если займ выдаётся в иностранной валюте, то и материальную выгоду тоже надо рассчитывать в иностранной валюте, а потом пересчитывать её по курсу ЦБ РФ на день получения дохода физическим лицом.

Советы по составлению и оформлению договора

Составление договора займа регулируется параграфом 1 главы 42 ГК РФ. Для того чтобы оформит займ сотруднику, необходимы следующие документы:

- заявление сотрудника на имя руководителя организации, где он работает, с просьбой выдать ему конкретную денежную сумму. Кроме суммы необходимо указать ориентировочные условия, на которых данных сотрудник хочет получить займ, а также предполагаемые сроки его возврата. Если руководитель согласен с такими условиями, он должен поставить свою резолюцию «Утверждаю»;

- договор займа, составленный по всем правилам гражданского законодательства. Он заключается в письменной форме в присутствии 2-ух свидетелей, которые также, наряду с заёмщиком и займодателем, подписывают этот договор;

- приказ о выплате необходимой денежной суммы сотруднику. Унифицированной формы для такого приказа нет, поэтому он может быть составлен в произвольной форме;

- уведомление для бухгалтерии для выдачи займа.

Что говорится в статье 812 об оспаривании договора займа, смотрите здесь.

Образец договора займа с сотрудником

Стоит помнить, что договора займа с сотрудником является разновидностью обычного договора займа, поэтому и составляться он должен в соответствии с положениями параграфа 1 главы 42 ГК РФ.

Независимо от того, является ли договор процентным или нет, к нему, желательно, сделать следующие приложения:

- график выдачи сотруднику займа. Этот документ необходимо приложить, если займ выдаётся частями;

- график погашения займа – если займа погашается частями. Долг может погашаться равными или неравными частями. Должно быть указано, что возврат по договору займа с сотрудником фиксированной суммой будет погашаться долг;

- график возврата процентов – если займ сотруднику выдаётся с процентами.

Если стороны меняют некоторые положения договора, то к нему заключается дополнительное соглашение, которое также подкладывается к основному договору.

Как происходит получение денег

После направления уведомления о выдаче денежных средств сотруднику, бухгалтерия выдаёт сотруднику необходимые средства.

Это может произойти следующим способами:

- наличными денежными средствами из кассы. Для этого необходимо оформить расходный кассовый ордер;

- переводом на банковский счёт заёмщика.

Выплата задолженности

Выплата задолженности также может происходить следующими способами:

- наличностью в кассу предприятия – займодателя. Для этого бухгалтер выписывает приходный кассовый ордер. ККТ в этом случае использовать не нужно;

- переводом на расчётный предприятия – заёмщика. Стоит помнить, что деньги на расчётный счёт могут поступать в течение суток. Это стоит учитывать, чтобы заём «не ушёл» в просроченные;

- удержанием из заработной платы. Стоит помнить, что размер удержаний не может быть больше 25%. В этом случае, должно быть указано, что заключён договор займа с сотрудником с удержанием из зарплаты;

Если сотрудник, который получил займ, увольняется, то бухгалтер должен составить справку – расчёт, в которой указаны все условия договора займа, а также все сведения о выплаченной сумме займа и о погашении займа.

Договор займа между сотрудником и организацией, где он работает по трудовому договору, сейчас не редкость.

Часто работодатель, стараясь помочь своему сотруднику, выдаёт ему займ на льготных условиях – с пониженной процентной ставкой или без таковой.

Стоит помнить, что такие условия займа сотруднику являются материальной выгодой. А с неё сотрудник посредством работодателя должен уплачивать подоходный налог. работодатель в этом случае выступает налоговым агентом.

Образец договора государственного займа, представлен на странице.

Где можно получить займ на карту Сбербанка мгновенно, не выходя из дома, узнайте из таблицы.

Видео: Компания выдает займы сотрудникам: нюансы налогообложения

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-43-85

- Санкт-Петербург и область — +7 (812) 317-60-09

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Займы работникам: от предоставления до погашения

Из статьи Вы узнаете:

1. Как правильно оформить предоставление заемных средств работникам.

2. Каков порядок налогообложения и бухгалтерского учета займов работникам.

3. Какие последствия влечет прощение долга сотрудника по займу.

По законодательству РФ выдача займов не является исключительным правом кредитных организаций, поэтому ничто не мешает работодателям «поддержать» своих сотрудников заемными средствами. Условия предоставления займов по месту работы могут существенно отличаться от банковских: меньшая или даже нулевая процентная ставка, более длительный срок возврата или бессрочный заем (до востребования) и т.д. Таким образом, для работников выгода от получения таких займов очевидна. Однако и для работодателя предоставление займов сотрудникам имеет свои плюсы, например, повышение лояльности и дополнительная мотивация сотрудников, способ удержать хороших специалистов. Поэтому работодатели, располагающие достаточными финансовыми возможностями, как правило, не отказывают своим работникам в выдаче займа. О том, что нужно знать бухгалтеру (и не только) о займах сотрудникам, — читайте в статье.

Договор займа с работником

Предоставление заемных средств сотруднику оформляется договором, в соответствии с которым заимодавец (работодатель) предает в собственность заемщику (работнику) определенную денежную сумму, а последний обязуется ее вернуть. При составлении договора займа с сотрудником необходимо учитывать следующие важные условия:

- Форма договоразайма – всегда письменная, так как одна из сторон (работодатель) является юридическим лицом (ИП) (п. 1 ст. 808 ГК РФ).

- Дата, с которой договор вступает в силу – определяется датой фактической передачи денег (п. 1 ст. 807 ГК РФ).

- Сумма займа – устанавливается в договоре. Законодательство не содержит ограничений по сумме займов, выдаваемых работодателями своим сотрудникам. Однако если выдача займа является для организации крупной сделкой (сумма займа составляет 25% и более от стоимости имущества по данным бухгалтерской отчетности за последний отчетный период), то решение об одобрении выдачи такого займа принимает не директор, а общее собрание участников общества (ООО), совет директоров (наблюдательный совет) или общее собрание акционеров (АО).

- Валюта займа – рубли. Займы и кредиты в иностранной валюте имеют выдавать только кредитные организации (ст. 9 Федерального закона от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»).

- Проценты по договору за пользование займом – могут предусматриваться, а могут не предусматриваться.

! Обратите внимание: Если в договоре процентная ставка не установлена, по умолчанию она считается равной ставке рефинансирования, действующей на момент возврата займа (части займа) (п. 1 ст. 809 ГК РФ). Для того чтобы заем являлся беспроцентным, в договоре необходимо прописать условие о неначислении процентов, например: «проценты за пользование заемными денежными средствами по настоящему договору не начисляются».

- Срок и порядок возврата займа и процентов – устанавливаются в договоре по соглашению сторон. Если такой порядок не закреплен в договоре, заемщик обязан уплачивать проценты ежемесячно, а сумму займа возвратить в течение 30 дней с момента предъявления требования со стороны заимодавца (п. 2 ст. 809, п. 1 ст. 810 ГК РФ).

- Возможность досрочного погашения займа – закрепляется в договоре. В том случае, если условия досрочного возврата займа не прописаны в договоре, беспроцентный заем может быть возвращен заемщиком досрочно в любой момент, а процентный заем – не ранее, чем через 30 дней с момента уведомления заимодавца о досрочном погашении (п. 2 ст. 810 ГК РФ).

Договор займа с сотрудником составляется в произвольной форме, как правило, на основании заявления работника. Помимо перечисленных условий в договоре займа необходимо прописать срок, на который выдается заем, способ передачи суммы займы (из кассы организации, перечислением на счет работника), способ возврата займа (удержанием из заработной платы, перечислением на расчетный счет организации, внесением в кассу), а также цель получения займа работником. Особенно важно подробно и четко прописать цель получения займа сотрудником, если она связана с приобретением жилья, а также земельных участков под строительство жилья. От цели займа зависит порядок налогообложения НДФЛ материальной выгоды при использовании заемных средств, о чем речь пойдет далее.

НДФЛ при предоставлении займа работнику

Правильно составить договор займа с сотрудником – это полдела: самое «интересное» для бухгалтера начинается после фактической выдачи займа. Прежде всего, необходимо определить, возникает ли у сотрудника материальная выгода от экономии на процентах за пользование заемными средствами. Доход в виде материальной выгоды появляется в том случае, когда процентная ставка по договору займа меньше 2/3 ставки рефинансирования, действующей на дату получения дохода. Сумму материальной выгоды можно рассчитать по следующей формуле:

МВ = СЗ х (2/3 ст. реф. – ст. з.) / 365 (366) х t , где

- МВ – материальная выгода по договору займа с сотрудником (руб.)

- СЗ – сумма займа по договору (руб.)

- ст. реф. – ставка рефинансирования (%) действующая на дату погашения (частичного погашения) займа (при беспроцентном займе) или погашения процентов по займу (при процентном займе).

- ст. з. – процентная ставка по займу, установленная в договоре

- t – период времени (календ. дн.) за который начисляются проценты (при процентном займе) или пользования заемными средствами (при беспроцентном займе).

Материальная выгода, полученная сотрудником при использовании заемных средств, облагается НДФЛ по ставке 35%. НДФЛ необходимо удержать в день получения работником дохода в виде материальной выгоды, а именно:

- при процентном займе – в день погашения процентов по займу (пп. 3 п. 1 ст. 223 НК РФ);

- при беспроцентном займе – в день возврата заемных средств. Если заем погашается частями, то материальная выгода рассчитывается на каждую дату возврата (Письма Минфина России от 26.03.2013 № 03-04-05/4-282, от 27.02.2012 № 03-04-05/9-223, от 26.03.2013 № 03-04-05/4-282 и от 27.02.2012 № 03-04-05/9-223).

Чтобы лучше понять, каким образом рассчитывается материальная выгода и НДФЛ с нее при предоставлении займа сотруднику, предлагаю воспользоваться примером.

Пример расчета материальной выгоды по договору займа с сотрудником

Организация ООО «Омега» заключила договор займа со своим сотрудником Егоровым А.Н. По условиям договора заем в сумме 30 000 руб. выдан 01.09.2014 года на 3 месяца под 5% годовых *. Погашение займа производится ежемесячно равными частями (по 10 000 руб.), проценты также погашаются ежемесячно.

Работник вносил деньги в погашение займа через кассу в последнее число каждого месяца. Ставка рефинансирования на 30.09.14, 31.10.14, 30.11.14 составляла 8,25%, то есть 2/3 ставки рефинансирования — 5,5%.

- Материальная выгода за сентябрь: 30 000 х (5,5% — 3%) / 365 х 30 = 61,64 руб.

- 30.09.14 начислен НДФЛ за сентябрь: 61,64 х 35% = 22 руб.

- Материальная выгода за октябрь: (30 000 – 10 000) х (5,5% — 3%) / 365 х 31 = 42,47 руб.

- 31.10.14 начислен НДФЛ за октябрь: 42,47 х 35% = 15 руб.

- Материальная выгода за ноябрь: (20 000 – 10 000) х (5,5% — 3%) / 365 х 30 = 20,55 руб.

- 30.11.14 начислен НДФЛ за ноябрь: 20,55 х 35% = 7 руб.

* Если бы сотруднику предоставлялся беспроцентный заем, то при расчете материальной выгоды сумму займу нужно было умножать на 2/3 ставки рефинансирования, а не на разницу процентных ставок. Например, материальная выгода за сентябрь составила: 30 000 х 5,5% / 365 х 30 = 135,62 руб.

НДФЛ, начисленный с материальной выгоды, удерживается из любых ближайших выплат в пользу сотрудника (например, из заработной платы).

! Обратите внимание: Не облагается НДФЛ материальная выгода, полученная от экономии на процентах за пользование заемными средствами, если заем выдавался сотруднику на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или доли (долей) в них, а также земельных участков под индивидуальное жилищное строительство, и земельных участков, на которых расположены приобретаемые жилые дома, или доли (долей) в них (абз. 3 пп. 1 п. 1 ст. 212 НК РФ). Для этого необходимо выполнение следующих условий:

- цель займа по договору должна соответствовать одному из перечисленных оснований;

- сотрудник должен предоставить письмо налогового органа о получении права на имущественный налоговый вычет. При этом в письме должен быть указан налоговый агент, то есть организация, выдавшая заем, а также реквизиты договора займа – таковы требования Минфина России (Письмо от 07.06.2013 № 03-04-06/21233).

Налог на прибыль, УСН при предоставлении займа сотруднику

Денежные средства, выданные сотруднику в качестве займа, не относятся к расходам, учитываемым при расчете налога на прибыль и единого налога при УСН. Соответственно, и возврат займа не является доходом ни на общей, ни на упрощенной системе налогообложения.

Однако в том случае, если сотруднику предоставляется процентный заем, сумма начисленных процентов включается в состав внереализационных доходов и подлежит налогообложению (абз. 2 п. 4 ст. 328, п. 6 ст. 250, п. 6 ст. 271 НК РФ).

Прощение долга сотрудника по договору займа

В некоторых случаях работодатель может пойти навстречу сотруднику и простить ему долг по договору займа, например, в связи с тяжелым материальным положением. Существует, как минимум, два варианта оформления такого решения: через соглашение сторон о прощении долга либо по договору дарения.

Если прощение долга оформляется соглашением:

- С момента подписания соглашения у сотрудника возникает доход, равный прощенной сумме долга, который подлежит налогообложению по ставке 13%. Материальной выгоды от экономии на процентах в данном случае нет (Письмо Минфина России от 22.01.2010 № 03-04-06/6-3).

- Сумму прощенного долга организация-заимодавец не имеет права включить в расходы для целей налогового учета.

- С невозвращенной суммы долга сотрудника необходимо начислить страховые взносы (Письма Минздравсоцразвития России от 21.05.2010 г. № 1283-19 и от 17.05.2010 г. № 1212-19).

Если невозвращенная сумма займа оформляется договором дарения:

- В данном случае у сотрудника также возникнет доход, облагаемый НДФЛ по ставке 13%, однако появится и право на налоговый вычет в размере 4 000 руб. с сумм подарков.

- Подаренная работнику сумма непогашенного долга обложению страховыми взносами не подлежит (Письмо Минздравсоцразвития России от 27.02.2010 № 406-19 и п. 1 ст. 7 Закона № 212-ФЗ).

- Как и в случае с прощением долга по соглашению, «подаренная» сотруднику сумма невозвращенного займа не включается в состав расходов для целей налогообложения.

Таким образом, выгоднее и для работодателя и для работника прекратить обязательства по договору займа через договор дарения. Подробнее о том, как правильно оформить подарок сотруднику и на что обратить внимание – Вы можете прочитать в статье Подарки сотрудникам: оформление, налогообложение, учет.

Бухгалтерский учет займов сотрудникам

Операции по предоставлению займов работникам учитываются на счете 73 «Расчеты с персоналом по прочим операциям» на субсчете 1 «Расчеты по предоставленным займам». При этом порядок учетного отражения займов сотрудникам зависит от конкретных условий, установленных договором: способ предоставления и погашения, является заем процентным или беспроцентным и т.д.

Считаете статью полезной и интересной – делитесь с коллегами в социальных сетях!

Остались вопросы – задавайте их в комментариях к статье!

Нормативная база

- Гражданский кодекс РФ

- Налоговый кодекс РФ

- Федеральный закон от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования

- Федеральный закон от 10.12.2003 № 173-ФЗ «О валютном регулировании и валютном контроле»

- Письма Минфина России:

- от 26.03.2013 № 03-04-05/4-282

- от 27.02.2012 № 03-04-05/9-223

- от 26.03.2013 № 03-04-05/4-282

- от 27.02.2012 № 03-04-05/9-223

- от 07.06.2013 № 03-04-06/21233

- от 22.01.2010 № 03-04-06/6-3

6. Письма Минздравсоцразвития России:

- от 21.05.2010 г. № 1283-19

- от 17.05.2010 г. № 1212-19

- от 27.02.2010 № 406-19

| Видео (кликните для воспроизведения). |

Как ознакомиться с официальными текстами указанных документов, узнайте в разделе Полезные сайты

Источники

Герасимова, Л.П.; Зубко, Ю.А. Шпаргалка по коммерческому праву; Аллель-2000, 2011. — 167 c.

Краткий юридический справочник для профактива. — М.: Профиздат, 2012. — 432 c.

Беликова, Т.Н.; Минаева, Л.Н. Все о пенсиях; СПб: Питер, 2012. — 224 c.- Дубинский, А. Руководствуясь законом; политической литературы Украины, 2013. — 112 c.

- Будяну В. А., Мытарев С. А., Сумская Е. Г. Правоведение за 24 часа; Феникс — Москва, 2009. — 288 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.