Содержание

Каждый год, в определенный календарный период, каждому налогоплательщику необходимо заполнить и подать налоговую декларацию, в которой указываются все его доходы за год, полученные имущественные вычеты, а также другую информацию, которая может влиять на размер налога. Однако в некоторых случаях налогоплательщик может получить налоговую справку (2 НДФЛ или 3 НДФЛ).

Основное отличие между справкой 2 НДФЛ и 3 НДФЛ заключается в том, что 2 НДФЛ заполняется и подается налогоплательщиком самостоятельно, а 3 НДФЛ заполняется и подается налоговым агентом — юридическим или физическим лицом, которое выплачивает доход налогоплательщику. 3 НДФЛ необходима в случае получения дохода от продажи недвижимости или иной сделки с недвижимостью.

Для получения справки 2 НДФЛ налогоплательщику необходимо обратиться в банк, где он имеет свой счет, и подать заявление на выдачу справки. Порядок ее получения может зависеть от конкретного банка, однако обязанность банка выдать данную справку закреплена законодательно.

Однако если речь идет о получении справки 3 НДФЛ, то налогоплательщик должен обратиться к налоговому агенту, у которого он получил доход. Также справку 3 НДФЛ можно получить через государственные налоговые инспекции или через портал «Налоговый инспектор». Отличие справки 2 НДФЛ от 3 НДФЛ заключается в том, что в справке 3 НДФЛ указывается не только сумма дохода, но и код налогового агента, его ИНН, а также адрес и номер лицевого счета.

Что такое НДФЛ и зачем нужны справки и декларации

НДФЛ — это налог на доходы физических лиц. Это документ, который нужно заполнять каждый год, чтобы правильно учесть полученные доходы и расходы и уплатить налог в соответствии с законодательством. НДФЛ взимается с физических лиц в России на основе подоходного налога.

Справки и декларации по НДФЛ являются неотъемлемой частью процесса уплаты налога. С их помощью можно получить полезную информацию о своих доходах и налоговых вычетах, подтвердить факт получения доходов, а также получить возможность вернуть лишние средства, если была переплата по налогу.

Одной из важных справок по НДФЛ является справка 2 НДФЛ. Это документ, который выдается налогоплательщикам работодателями и содержит информацию о доходах, причитающемся налогоплательщику за отчетный год. Справка 2 НДФЛ необходима для правильного заполнения декларации и подачи налоговой отчетности.

Справка 3 НДФЛ — это документ, который получает налогоплательщик от агента по получению доходов, таких как банки, бухгалтер или иное лицо. В ней указывается информация о полученных доходах и налоговых вычетах, а также о периоде, за который эти доходы были получены.

Декларация по НДФЛ — это документ, который каждый налогоплательщик должен заполнить самостоятельно. В ней указываются все доходы и имущественные вычеты за календарный год. Декларация составляется для того, чтобы учесть все полученные доходы и налоговые вычеты, а также подтвердить их правильность в случае проверки налоговой инспекцией.

Заполнение декларации по НДФЛ — это ответственный процесс, который требует аккуратности и внимательности. Лучше обратиться за помощью к специалисту или бухгалтеру для консультации по заполнению декларации и налоговой отчетности. В случае неправильного заполнения либо несвоевременной подачи декларации, можно столкнуться с негативными последствиями, такими как наложение штрафов.

Определение НДФЛ и его предназначение

НДФЛ (Налог на доходы физических лиц) является одним из основных налогов в России. Каждый налогоплательщик, получающий доходы в течение налогового года, обязан подать декларацию и уплатить соответствующий налог.

Основное предназначение НДФЛ заключается в сборе денежных средств в федеральный бюджет и обеспечении функционирования государственных программ и услуг. Доходы, подлежащие налогообложению, могут включать заработную плату, доходы от сдачи имущества в аренду, проценты по вкладам, дивиденды и другие имущественные поступления.

Для подачи налоговой декларации и расчета суммы НДФЛ лучше обратиться к бухгалтеру или специалисту по налогообложению. Однако, необходимая информация также доступна на сайте Федеральной налоговой службы.

Налоговая декларация по НДФЛ заполняется за календарный год, при этом может быть введена необходимость заполнения и подачи справки 2-НДФЛ в полными сутками или в течение определенного количества месяцев.

Форма декларации и порядок ее заполнения определяются Налоговым кодексом РФ. Для заполнения декларации нужно указать доходы, полученные за отчетный период, агент по выплате доходов (если была таковая), получение имущественных вычетов и другие существенные сведения.

Цель и назначение налоговых справок и деклараций

Наши налоговые справки и декларации имеют важное значение для каждого налогоплательщика. Их цель и назначение заключаются в том, чтобы обеспечить правильное заполнение и подачу документа налоговой инспекции, а также уплату налогов.

Декларация – это документ, который заполняется налогоплательщиком и представляется в налоговую инспекцию. В ней указываются все доходы, полученные за календарный год, а также все вычеты и имущественные права, которыми налогоплательщик может воспользоваться. Декларация помогает определить сумму налога, который необходимо уплатить или получить возврат.

Налоговая справка, в свою очередь, является документом, который получает налогоплательщик от налогового агента. Она содержит информацию о сумме начисленного и удержанного налога на его доходы за определенный период, например, за год или несколько месяцев. Налогоплательщик обязан предоставить эту справку в банк или место работы, чтобы в дальнейшем получить возможность управлять своими денежными средствами.

Заполнение декларации является обязательной налоговой обязанностью каждого гражданина, который имеет доходы. Каждый налогоплательщик должен подать декларацию в соответствии с налоговым кодексом. Однако при заполнении декларации возникают сложности и вопросы. Поэтому полезно обратиться за консультацией к бухгалтеру или налоговому консультанту, чтобы гарантированно заполнить декларацию в срок и избежать неправильного указания суммы дохода.

Важно отметить, что справки 2 НДФЛ и 3 НДФЛ имеют некоторые отличия в порядке заполнения и получения. Справка 2 НДФЛ – это документ, который налогоплательщик получает от работодателя или другого налогового агента. Она содержит информацию о начисленном и удержанном налоге на доходы физического лица за отчетный период. Справка 3 НДФЛ, в свою очередь, предоставляется при продаже имущества или получении дохода, который не был учтен налоговым агентом. Получение справок 2 НДФЛ и 3 НДФЛ включает себя процесс получения их от налогового агента и обработку в налоговой инспекции.

Подробнее — НДФЛ.

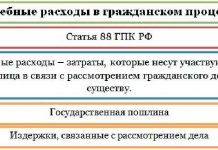

Отличия между справкой 2 НДФЛ и справкой 3 НДФЛ

Налоговая справка 2 НДФЛ и налоговая справка 3 НДФЛ являются важными документами, которые необходимо заполнить и подать каждому налогоплательщику. Оба документа предоставляют информацию о доходах физического лица в течение календарного года. Однако, у нас есть несколько отличий между этими формами.

Наиболее существенное отличие между справкой 2 НДФЛ и справкой 3 НДФЛ заключается в том, каким лицам необходимо получить эти документы. Справку 2 НДФЛ должен получить работник от своего работодателя, которым обязанность заполнить и предоставить документ возложена на бухгалтерию предприятия. Справку 3 НДФЛ нужно получить самостоятельно в налоговых органах, где имеется либо собственный налоговый место, либо подана декларация на уплату налога на доходы физических лиц.

Другое отличие между справкой 2 НДФЛ и справкой 3 НДФЛ связано с информацией, которая должна быть заполнена в документе. Справка 2 НДФЛ содержит информацию о суммах начисленных и выплаченных доходов физическому лицу, а также информацию о вычетах и доходах от имущества. В то время как справка 3 НДФЛ содержит информацию о всех доходах физического лица за отчетный период, включая все полученные суммы и суммы налога, который был удержан.

Также важное отличие между справкой 2 НДФЛ и справкой 3 НДФЛ связано с получением документов. Справка 2 НДФЛ предоставляется работодателем физическому лицу не позднее 1 апреля года, следующего за годом, за который она выдается. Справка 3 НДФЛ должна быть продана в налоговом органе либо получена непосредственно от налогового агента не позднее 1 июня года, следующего за отчетным годом.

В заключение, отличие между справкой 2 НДФЛ и справкой 3 НДФЛ заключается в том, каким лицам необходимо получить документы, какую информацию они содержат и в какие сроки они должны быть заполнены и поданы. Для лучшего понимания этих различий и заполнения налоговых справок рекомендуется обратиться к бухгалтеру или юристу для получения консультации.

Состав и предоставление справки 2 НДФЛ

Справка 2 НДФЛ – это документ, который налоговая служба предоставляет налогоплательщику, как подтверждение полученных им доходов за календарный год. Эта справка заполняется налоговым агентом, который осуществляет выплату доходов налогоплательщику.

Для получения справки 2 НДФЛ вам необходимо обратиться в налоговую инспекцию, в которой вы состоите на учете. Вы также можете получить эту справку в банке, где у вас была открыта карта или счет, на которые поступали доходы. В некоторых случаях справку 2 НДФЛ можно получить через сайт налоговой службы.

При получении справки 2 НДФЛ необходимо предоставить документ, удостоверяющий личность, также может потребоваться заполнить заявление или предоставить другие документы, уточнить список необходимых документов можно на сайте налоговой службы или у сотрудников налоговой инспекции. Желательно обратиться за консультацией бухгалтера или специалиста в налоговой инспекции, чтобы не допустить ошибки при заполнении.

Для заполнения справки 2 НДФЛ налогоплательщику нужно знать свой ИНН, налоговый период, код дохода, сумму дохода, а также сведения об уплаченных налогах и наличии налоговых вычетов.

Справка 2 НДФЛ заполняется за календарный год, то есть за общий период с 1 января по 31 декабря. В некоторых случаях сроки подачи справки 2 НДФЛ могут отличаться, но в большинстве случаев она подается в течение 15 дней после окончания календарного года.

Справка 2 НДФЛ предоставляется как физическим, так и юридическим лицам, которые осуществлют выплату доходов налогоплательщику. Она содержит информацию о всех полученных имущественных и денежных доходах, а также о налоговых вычетах, используемых налогоплательщиком при подаче декларации по налогу на доходы.

Справка 2 НДФЛ является обязательным документом при подаче налоговой декларации по налогу на доходы физических лиц. Она также может потребоваться в других случаях, связанных с налоговыми отчетами и возвратом налогов.

Состав и предоставление справки 3 НДФЛ

Справка 3 НДФЛ – это документ, который заполняется и предоставляется налогоплательщиком с целью предоставления информации о его доходах и налоговых вычетах за календарный год. Получить эту справку обязаны все лица, получающие доходы, облагаемые подоходным налогом.

Справка 3 НДФЛ необходима для подачи декларации по налогу на доходы физических лиц, а также для возврата налога. Основное отличие справки 3 НДФЛ от справки 2 НДФЛ заключается в том, что справка 2 НДФЛ предоставляется работодателем, а справка 3 НДФЛ заполняется налогоплательщиком самостоятельно.

Для заполнения справки 3 НДФЛ необходимо иметь информацию о своих доходах, вычетах и имущественных налоговых вычетах за год. Если у вас было несколько работодателей в течение года, то для каждой организации необходимо заполнить отдельные строки с указанием полученной суммы дохода. Также в справке 3 НДФЛ необходимо указать код налоговой инспекции по месту вашего нахождения.

Справку 3 НДФЛ можно получить в налоговой инспекции или у работодателя. В случае, если вы получаете доходы от иных источников (например, квартирной сдачи), то заполнение справки 3 НДФЛ возлагается на вас самостоятельно.

Для получения справки 3 НДФЛ необходимо обратиться в налоговую инспекцию или налогового агента, предоставив заполненную справку 3 НДФЛ, а также оригинальные документы, подтверждающие информацию, указанную в справке. Также можно запросить справку в банке, если доходы были получены через него.

Получение справки 3 НДФЛ может занять до нескольких месяцев. Поэтому, если у вас есть необходимость в её получении, лучше обратиться в налоговую инспекцию заблаговременно, чтобы успеть подать декларацию в срок.

Таким образом, справка 3 НДФЛ заполняется и предоставляется налогоплательщиком самостоятельно с целью предоставления информации о его доходах и налоговых вычетах за год. Для её получения необходимо обратиться в налоговую инспекцию или налогового агента и предоставить заполненную справку, а также соответствующие документы.

Особенности заполнения и предоставления налоговой декларации

Заполнение налоговой декларации является обязанностью каждого налогоплательщика.

Декларация заполняется в порядке, предусмотренном налоговым законодательством Российской Федерации, и содержит информацию о доходах и имущественном положении налогоплательщика.

Это важный документ, который необходимо заполнить и предоставить в налоговую службу. Заполнение декларации требует внимания и аккуратности. Чтобы избежать ошибок, лучше обратиться за консультацией к бухгалтеру или налоговому консультанту.

Период заполнения и подачи налоговой декларации зависит от календарного года. Каждый налогоплательщик обязан заполнить и подать декларацию в установленные сроки, даже если у него нет обязательства уплачивать налог.

Декларация заполняется на основании полученных доходов, включая зарплату, проценты, дивиденды и другие источники доходов. Деньги, полученные от продажи имущества, также должны быть указаны в декларации.

Для заполнения декларации необходимо знать коды налоговых вычетов, которыми можно воспользоваться. Вычеты позволяют снизить налогооблагаемую базу и получить возврат излишне уплаченного налога.

В декларации также указывается информация о полученных налоговых вычетах за каждый месяц календарного года. Налогоплательщику нужно подтвердить расходы, по которым была применена налоговая льгота.

Для заполнения декларации налогоплательщик обязан получить документы, подтверждающие доходы и расходы. Это могут быть справки о заработной плате от работодателя, счета о получении денежных средств от физических и юридических лиц, договоры и другие документы.

Особое внимание должно быть уделено правильному указанию данных о банковских счетах, на которые налогоплательщик желает получить возможный возврат налога.

В случае, если декларацию заполняет налоговый агент, то налогоплательщику необходимо предоставить агенту всю необходимую информацию, чтобы заполнение декларации было выполнено без ошибок.

Подача налоговой декларации осуществляется в установленные сроки. Данный процесс требует внимательности и ответственности. Необходимо убедиться, что декларация была правильно заполнена и все необходимые документы приложены.

В случае необходимости, налогоплательщик имеет право обратиться за консультацией к налоговым органам или специалистам, чтобы получить необходимую помощь и рекомендации по заполнению и предоставлению налоговой декларации.

Предоставление налоговой декларации является обязательностью каждого налогоплательщика и считается неотъемлемой частью налоговой системы страны.

Налоговая обязанность

Для заполнения налоговой декларации по 2 НДФЛ и 3 НДФЛ необходимо знать свою налоговую обязанность. Каждый налогоплательщик обязан подать декларацию, в которой указываются его доходы и вычеты за определенный период (обычно за год).

| Видео (кликните для воспроизведения). |

Подача декларации происходит в налоговую службу, и перед этим необходимо заполнить налоговую справку 2 НДФЛ или 3 НДФЛ, которую можно получить в налоговом агенте или в банке, где открыт счет. Для заполнения справки нужно указать информацию о полученных доходах за год по каждой категории, а также вычеты, полученные на основании документов.

Заполнение справки может быть сложным процессом, поэтому многие налогоплательщики обращаются за помощью к бухгалтеру или консультанту. Они знают, как правильно заполнить справку и указать все необходимые данные.

Отличие 2 НДФЛ и 3 НДФЛ

Отличие между налоговой справкой 2 НДФЛ и 3 НДФЛ заключается в способе получения налогового вычета. В справке 2 НДФЛ указываются только имущественные вычеты, такие как расходы на обучение, покупку жилья или ремонт. Справка 3 НДФЛ включает в себя также вычеты по страховке жизни, пенсионным отчислениям и накопительным счетам.

Подача налоговых документов

Подача налоговой декларации происходит в установленный законодательством порядок. Декларация должна быть подана в течение нескольких месяцев после окончания календарного года. При подаче декларации необходимо заполнить соответствующие формы и предоставить все необходимые документы, подтверждающие доходы и вычеты.

Информация, которую нужно заполнить

Для заполнения налоговой декларации необходимо указать следующую информацию: доходы, полученные за год по каждой категории, вычеты, полученные на основании документов, и другую информацию, которая может быть необходима для предоставления правильных данных.

Получение налоговых справок и документов

Для получения налоговой справки 2 НДФЛ или 3 НДФЛ необходимо обратиться в свой банк, в котором открыт счет, или к налоговому агенту. Они могут оформить справку и предоставить её вам. После получения справки вы можете приступить к заполнению налоговой декларации.

Обратите внимание, что заполнение налоговой декларации может требовать дополнительных документов и материалов, таких как счета об оплате налогов, договоры и другие документы, подтверждающие вашу налоговую обязанность.

Коды налоговых вычетов

Для получения налоговых вычетов необходимо указать соответствующие коды в налоговой декларации. Коды вычетов указываются в соответствующих графах декларации и зависят от того, какие вычеты вы хотите получить. Например, для получения вычетов по образованию нужно указать соответствующий код.

Для заполнения налоговой декларации рекомендуется обратиться к специалисту, который может помочь выбрать правильные коды и заполнить декларацию.

Кто должен подавать налоговую декларацию

На подачу налоговой декларации обязаны выйти все налогоплательщики, получавшие доходы в течение отчетного календарного года. Это касается как физических лиц, так и индивидуальных предпринимателей и юридических лиц.

Основной документ, который необходимо заполнить и предоставить в налоговую службу, – это налоговая декларация по форме 3-НДФЛ. Она заполняется в течение года после получения доходов. Если вы не смогли заполнить декларацию в течение года, то вам нужно подать ее до 30 апреля следующего года.

Заполнять декларацию может как сам налогоплательщик, так и его бухгалтер или другое уполномоченное лицо. Однако, в случае ошибок при заполнении, ответственность за правильность заполнения декларации несет налогоплательщик.

Чтобы заполнить декларацию, необходимо собрать все необходимые документы, подтверждающие доходы и вычеты. При этом следует учитывать имущественные и профессиональные вычеты, которые могут уменьшить сумму налога.

Получить налоговую декларацию можно на сайте налоговой службы или в филиале налоговой инспекции. Также вы можете обратиться в банк или к профессиональному бухгалтеру для получения консультации по заполнению декларации.

Важно помнить, что подача налоговой декларации — это обязанность налогоплательщика. Если вы пропустили сроки подачи или не предоставили декларацию, то можете быть оштрафованы.

Как заполнять и представлять налоговую декларацию

Налоговая декларация – это документ, который каждый налогоплательщик обязан заполнить и подать в налоговую службу. Она содержит информацию о его доходах и имущественных правах за определенный период, а также о применяемых вычетах и полученных налоговых льготах.

Заполнение и представление налоговой декларации – это важная обязанность каждого налогоплательщика. Декларация заполняется и подается в налоговую службу ежегодно, в пределах календарного года, который завершается налоговая декларация.

Перед заполнением декларации важно ознакомиться с инструкцией для заполнения и наличием всех необходимых документов. Коды доходов и вычетов, а также порядок их заполнения могут отличаться в зависимости от налоговых изменений и годового периода.

Перед заполнением налоговой декларации полезно проконсультироваться у бухгалтера или налогового агента по вопросам правильного заполнения и получения возможных вычетов. Они могут помочь налогоплательщику получить максимально возможный налоговый возврат или учтены все необходимые детали.

При заполнении декларации важно предоставить полную и достоверную информацию о всех доходах, полученных за год, включая доходы от зарплаты, аренды или продажи имущества. Также необходимо указать все имущественные права, полученные за год, включая дивиденды, проценты от банковских вкладов и другие инвестиционные доходы.

Заполненная налоговая декларация должна быть подписана налогоплательщиком и представлена в соответствующую налоговую службу в установленный срок. Если представление декларации производится через налогового агента, необходимо предоставить ему подписанный документ для подачи от его лица.

После представления налоговой декларации в течение определенного дня налогоплательщик будет получать информацию о полученном налоговом возврате или о сумме налога, который требуется уплатить. В случае необходимости налогоплательщик может обратиться в налоговую службу с вопросами по декларации или получить консультацию по ее заполнению.

Какие данные указывать в налоговых документах

На налоговые документы обычно указывается информация о доходах, полученных налогоплательщиком за определенный период. В случае 2 и 3 НДФЛ это могут быть данные о доходах за год или за другой календарный период.

Для заполнения налоговых документов необходимо указать информацию о всех полученных доходах. Это могут быть как денежные доходы, так и имущественные, полученные в течение года.

В налоговой декларации указываются доходы, полученные от различных источников, таких как зарплата, проценты на банковский вклад, доходы от продажи имущества и т.д. Каждый доход должен быть подан отдельно с указанием его суммы.

В случае получения доходов от агента (нанимателя, работодателя) налоговая декларация должна содержать информацию об агенте: его наименование, ИНН, КПП, а также код по ОКАТО. Количество дней, за которые была произведена выплата, также должно быть указано в декларации.

Для налоговой справки 2 НДФЛ информация о полученных доходах заполняется в соответствии с порядком, установленным в подоходном налоге. В справке указываются доходы и вычеты, а также итоговая сумма налога, который должен быть уплачен или возвращен.

В налоговой справке 3 НДФЛ указываются данные о доходах, полученных за отчетный период. Здесь также указываются все доходы налогоплательщика, вычеты и сумма уплаченного налога.

Важно помнить, что налоговые документы должны быть поданы в налоговую службу в строгом соответствии с установленными сроками. Если у вас возникли вопросы по заполнению документов или вам нужна консультация, лучше обратиться к бухгалтеру или специалисту по налогам.

Необходимая информация для заполнения справок и деклараций

При заполнении налоговых справок и деклараций необходимо предоставить определенную информацию, которая поможет налоговой службе правильно рассчитать и проверить ваш налог.

В первую очередь, нужно указать сумму денежного дохода, полученного в течение налогового периода. Это включает в себя заработную плату, проценты от банковских вкладов, дивиденды и другие источники дохода. Также укажите полученные вычеты, которые уменьшают ваш налоговый обязательство.

Для каждой справки или декларации нужно заполнить код, указывающий на ее тип и цель. Например, код 2 НДФЛ определяет, что в справке указываются доходы, полученные физическими лицами. Код 3 НДФЛ указывает на декларацию, которую налогоплательщик обязан подать для получения налогового вычета по имущественным налогам.

Помимо этого, для заполнения справок и деклараций необходимо иметь подробную информацию о месте работы, включая название и адрес организации, в которой вы работаете. Также нужно указать данные о банковском счете, на который вы хотите получить возможный возврат налога.

Если вы получаете доход иностранного происхождения, то вам понадобится информация о стране, откуда доход получен, и организационной форме плательщика.

Для правильного заполнения документов имеет смысл обратиться за консультацией к бухгалтеру или налоговому агенту. Они смогут рассказать о порядке заполнения и предоставить полезные советы.

Лучше заполнять справки и декларации во время, чтобы не торопиться и не допустить ошибок. Необходимо заполнять их календарного года, в котором была получена информация о доходах, вычетах и других финансовых операциях.

Важно помнить, что заполнение справок и деклараций — это обязанность каждого налогоплательщика. Необходимо быть внимательным и предоставить всю необходимую информацию, чтобы избежать возможных штрафов и санкций со стороны налоговой службы.

Рекомендации по правильному заполнению налоговых документов

Для правильного заполнения налоговых документов, важно внимательно ознакомиться с требованиями и инструкциями налоговой службы. Каждый год налогоплательщикам необходимо заполнять декларацию по налогу на доходы физических лиц (НДФЛ) и подавать её в налоговую.

Первым шагом при заполнении налоговой декларации является определение периода, за который нужно заполнить документ. Обычно это календарный год, но в некоторых случаях может быть другой период. Изучите свои документы и убедитесь, что вы указываете правильный период налогообложения.

В декларации необходимо заполнить сведения о своих имущественных и денежных доходах. Важно указать все полученные доходы, в том числе полученные вне Российской Федерации. Для каждой категории доходов существуют соответствующие коды, которые необходимо указать в декларации.

Если вы получали доходы через банк, то обязательно указывайте информацию о банке и коде получения. Это поможет избежать недоразумений при проверке декларации и облегчит процесс её обработки налоговой службой.

Не забудьте о возможности получить налоговый вычет или возможности подать заявление о возврате налога. Если у вас есть право на эти льготы, заполняйте соответствующие разделы декларации. В случае возврата налога, укажите удобный для вас способ получения средств — наличными или на банковскую карту.

| Видео (кликните для воспроизведения). |

Если у вас возникают вопросы по заполнению налоговых документов, рекомендуется обратиться за консультацией к налоговому агенту или бухгалтеру. Они помогут вам разобраться в сложностях и подскажут правильный порядок заполнения декларации.

Вопросы-ответы

-

Какие документы нужны для получения справки 2 НДФЛ?Для получения справки 2 НДФЛ необходимо предоставить следующие документы: паспорт, индивидуальный номер налогоплательщика (ИНН), а также оригинал или копию трудовой книжки. Также могут потребоваться дополнительные документы, в зависимости от конкретной ситуации.

-

Какие данные указываются в справке 2 НДФЛ?В справке 2 НДФЛ указываются следующие данные: информация о налогоплательщике (ФИО, ИНН, паспортные данные), данные о доходах, полученных за отчетный период, размеры удержанных налогов и взносов в пользу государства, а также сумма подлежащей возврату или уплаты налога.

-

Какую информацию можно получить из справки 2 НДФЛ?Из справки 2 НДФЛ можно получить следующую информацию: общую сумму доходов, полученных налогоплательщиком за отчетный период, сумму удержанных налогов и взносов, размер полученных вычетов, а также информацию о возможной доплате или возврате налога.

-

Как получить справку 3 НДФЛ?Чтобы получить справку 3 НДФЛ, необходимо обратиться в налоговую инспекцию по месту жительства и подать заявление. В заявлении следует указать период, за который требуется получить справку, а также необходимо предоставить паспорт и ИНН.

-

Что нужно знать о справке 3 НДФЛ?Справка 3 НДФЛ является документом, подтверждающим доходы налогоплательщика за определенный период. Она необходима для подачи декларации по налогу на доходы физических лиц. В справке указывается информация о доходах от всех источников, включая заработную плату, проценты по вкладам, дивиденды, продажу имущества и т.д.

-

Могу ли я получить справку 2 НДФЛ, если я не работаю официально?Да, вы можете получить справку 2 НДФЛ, даже если не работаете официально. Для этого вам необходимо обратиться в налоговую инспекцию по месту жительства и подать заявление с указанием доходов, полученных за отчетный период. В деле оформления справки может потребоваться предоставление дополнительных документов, подтверждающих доходы.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.