Содержание

- 1 Налоговики разъяснили, как платить налоги за других лиц

- 2 На сайте ФНС России появился новый сервис «Уплата налогов за третьих лиц»

- 3 Как уплатить налоги за третьих лиц расскажет видеоролик на сайте ФНС России

- 4 Как уплатить налоги за третьих лиц расскажет видеоролик на сайте ФНС России

- 5 В каком порядке осуществляется уплата налогов за третье лицо

- 6 Вопросы уплаты налога за третьих лиц

- 7 Оплатить налоги за третьих лиц теперь можно на сайте ФНС

- 8 Как уплатить налоги за третьих лиц расскажет видеоролик на сайте ФНС России

- 9 Возможность уплатить налоги за третьих лиц распространяется на прошлое

- 10 Как уплатить налог за третье лицо на сайте ФНС

Налоговики разъяснили, как платить налоги за других лиц

ФНС России разработала перечень требований для плательщиков налогов – «иных лиц». Их соблюдение необходимо в целях правильной идентификации плательщика и отражения денежных средств по назначению в информационных ресурсах налоговых органов (информация ФНС России от 20 декабря 2016 г. «Налоговые платежи разрешено уплачивать иными лицами»).

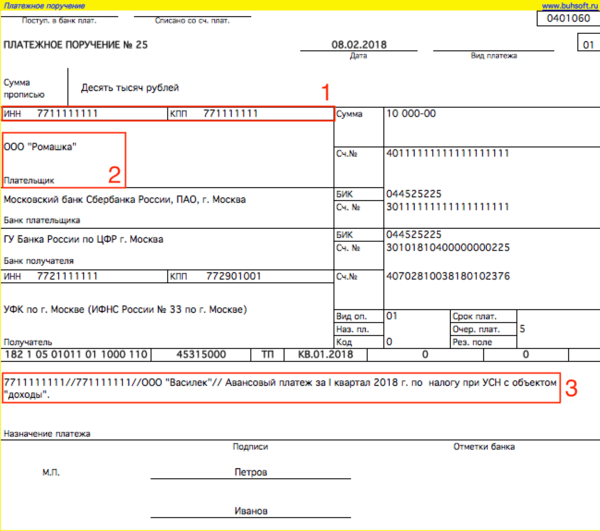

В частности, в целях обеспечения правильного учета налоговых платежей, перечисленных иным лицом, разработаны Правила указания информации в реквизитах распоряжений о переводе денежных средств в бюджет РФ. В них предусмотрено, что «плательщиками» налоговых платежей, страховых взносов и иных платежей являются не те лица, которые осуществляют платеж, а те лица, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей в бюджет исполняется. В частности, в платежных документах указываются следующие реквизиты:

- ИНН плательщика, то есть лица, чья обязанность по уплате налогов исполняется;

- КПП плательщика;

- «Плательщик». Здесь указывается информация о лице, которое вносит деньги в счет уплаты налога (для юрлиц – это наименование организации, для физлиц – ФИО);

- «Назначение платежа». Указывается ИНН и КПП (для физлиц только ИНН) лица, осуществляющего платеж, и наименование (ФИО) плательщика, чья обязанность исполняется. Для выделения информации о плательщике используется знак «//»;

- «Статус плательщика». Здесь указывается статус того лица, чья обязанность по уплате налоговых платежей, страховых взносов и иных платежей в бюджет исполняется. Для юрлица статус «01», для ИП – «09», нотариуса, занимающийся частной практикой – «10», адвоката, учредившего адвокатский кабинет – «11», главы крестьянского (фермерского) хозяйства – «12», физлица – «13», ИП производящего выплаты физлицам – «14».

Кредитные и почтовые организации, в свою очередь, в случае принятия платежа в бюджет от «иных лиц», должны указывать соответствующие реквизиты.

Напомним, что со следующего года у налогоплательщиков появилось право платить налоги не только самостоятельно, но и с помощью других лиц (подп. «а» п. 6 ст. 1 Федерального закона от 30 ноября 2016 г. № 401-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации»).

На сайте ФНС России появился новый сервис «Уплата налогов за третьих лиц»

| AndreyPopov / Depositphotos.com |

Налоговое ведомство сообщило о создании на своем официальном сайте специальной страницы, позволяющей быстро и правильно подготовить документы и произвести уплату налога за третье лицо.

Напомним, уплата налога за налогоплательщика иным лицом стала возможной в связи с поправками в Налоговый кодекс, внесенными Федеральным законом от 30 ноября 2016 г. № 401-ФЗ. Соответствующее право закреплено в абз. 4 п. 1 ст. 45 НК РФ. Таким образом, с 30 сентября 2016 года налоговые обязательства могут быть исполнены как лично налогоплательщиком, так и кем-то, например, из его родственников (женами за мужей, детьми за родителей и т. п.) В свою очередь, юрлицам также разрешено перечислять налоги со своего счета за другие организации, а руководителям – погашать налоговые обязательства компании за счет своих средств.

Для того, чтобы осуществить оплату налога за третье лицо через новый сервис ФНС России, сначала необходимо заполнить сведения о лице, вносящем платеж, указав соответствующую категорию (физлицо, ИП, нотариус, адвокат, глава КФХ, юрлицо), фамилию, имя, отчество (при наличии), ИНН и другие сведения (по желанию). Затем, если на руках имеется сформированный налоговым органом платежный документ с указанным в нем индексом, то достаточно ввести этот индекс и перейти к оплате.

Как отразить в бухучете уплату налога иным лицом? Узнайте из материала «Бухгалтерский учет перечисления налогов и сборов с расчетного счета» в «Энциклопедии решений. Бухгалтерский учет и отчетность» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Если же индекс документа неизвестен, то дополнительно потребуется указать данные о лице, чья обязанность по уплате налога исполняется (отразив сведения, аналогичные сведениям о лице, осуществляющем оплату, т.е. категорию, Ф.И.О., ИНН).

Для удобства пользователей сервис «Уплата налогов за третьих лиц» максимально автоматизирован и содержит информационные подсказки, которые помогут корректно заполнить платежку и своевременно уплатить налоги.

Как уплатить налоги за третьих лиц расскажет видеоролик на сайте ФНС России

На сайте ФНС России размещен видеоролик с подробной инструкцией, как пользоваться сервисом «Уплата налогов за третьих лиц».

Чтобы заплатить налоги за третьих лиц, необходимо ввести данные плательщика и индекс платежного документа. Если такого документа нет – можно его заполнить, указав сведения о лице, за которого уплачивается налог, а также реквизиты платежа и получателя.

Юридические лица могут перечислять налоги со своего банковского счета за другие организации, а их руководители — погашать обязательства компании из собственных средств. Граждане могут уплачивать налоги за других физлиц и индивидуальных предпринимателей, например, за супругов, родителей или просто знакомых. Сделать это можно любым удобным способом – наличными, банковской картой или с расчетного счета.

С декабря 2018 года сервисом «Уплата налогов за третьих лиц» воспользовались 47 тыс. плательщиков.

По информации пресс-службы Федеральной налоговой службы Российской Федерации

Как уплатить налоги за третьих лиц расскажет видеоролик на сайте ФНС России

Дата публикации: 28.02.2019 09:30

На сайте ФНС России размещен видеоролик с подробной инструкцией,

как пользоваться сервисом «Уплата налогов за третьих лиц».

Чтобы заплатить налоги за третьих лиц, необходимо ввести данные

плательщика и индекс платежного документа. Если такого документа нет –

можно его заполнить, указав сведения о лице, за которого уплачивается

налог, а также реквизиты платежа и получателя.

Юридические лица могут перечислять налоги со своего банковского счета за

другие организации, а их руководители — погашать обязательства компании

из собственных средств. Граждане могут уплачивать налоги за других

физлиц и индивидуальных предпринимателей, например, за супругов,

родителей или просто знакомых. Сделать это можно любым удобным

способом – наличными, банковской картой или с расчетного счета.

С декабря 2018 года сервисом «Уплата налогов за третьих лиц»

воспользовались 47 тыс. плательщиков.

В каком порядке осуществляется уплата налогов за третье лицо

Для этого нужно правильно заполнить платежку, чтобы из нее было понятно, за кого вы платите налог. Поэтому в поле ИНН и КПП укажите данные лица, за которое хотите его уплатить.

Также вы можете использовать специальный сервис «Уплата налогов за третьих лиц», он размещен на официальном сайте ФНС России.

Перечислить за третье лицо можно любой налог (кроме НДФЛ), а также пени и штрафы по нему.

По общему правилу такая уплата возможна за счет тех средств, которые у вас есть на счете.

При этом зачесть свою переплату по налогам, пеням, штрафам в счет оплаты налоговых обязательств другого лица нельзя.

Какие налоги можно уплатить за третье лицо

За третье лицо можно заплатить любые налоги (кроме НДФЛ за налогового агента), а также пени и штрафы по ним (п. п. 1, 8 ст. 45 НК РФ).

Оплатить задолженность можно как за текущий период, так и за прошлые.

При этом не имеет значения, кем являются плательщик и лицо, за которое уплачивают налоги: организация, ИП или физлицо. То есть одна организация может уплатить налог за другую, а учредитель — за свою компанию (Информация ФНС России).

Также не важны и причины, по которым плательщик решил заплатить «не свои» налоги (Письма ФНС России от 25.01.2018 N ЗН-3-22/478@, от 26.09.2017 N ЗН-3-22/6394@).

Отметим, что уплатить за третье лицо можно также страховые взносы (кроме взносов на травматизм). Порядок их уплаты такой же, как и при перечислении налога (п. 3 ст. 8, п. п. 1, 9 ст. 45 НК РФ).

Может ли третье лицо перечислить в бюджет НДФЛ за налогового агента

Полагаем, что нет.

Причина в запрете перечислять НДФЛ за счет средств налогового агента (п. 9 ст. 226 НК РФ). Это исключение из правила, закрепленного в п. п. 1, 8 ст. 45 НК РФ. Налоговый агент должен самостоятельно исчислить, удержать и перечислить НДФЛ в бюджет (п. 1, пп. 1 п. 3 ст. 24, п. 1 ст. 226 НК РФ).

Аналогичные выводы следуют из Письма Минфина России от 04.04.2017 N 03-04-06/19952 и комментария представителя ФНС России.

За счет каких средств можно уплатить налоги за третье лицо

По общему правилу уплатить налог за третье лицо можно в безналичной форме за счет собственных средств, которые находятся на счете (пп. 1, 3 п. 3 ст. 45 НК РФ).

Что касается возможности уплатить «не свои» налоги наличными, то это зависит от того, кто и за кого их платит (пп. 1.1, 3 п. 3 ст. 45, п. 4 ст. 58 НК РФ, ст. 5 Закона о банках и банковской деятельности):

- если вы физлицо (в том числе ИП) и уплачиваете налог за другое физлицо или ИП, то никаких ограничений нет, вы вправе уплатить налог наличными;

- если вы организация, то уплатить налог наличными нельзя независимо от того, за кого его платите — за физлицо, ИП или другую организацию;

- если вы физлицо и уплачиваете налог за организацию, то уплатить его наличными нельзя, вы должны перечислить налог в безналичной форме (Письма ФНС России от 02.02.2018 N ЗН-3-22/653@, от 28.09.2016 N ЗН-4-1/18184@, Минфина России от 01.02.2016 N 03-05-06-02/4504).

Отметим, что если у вас есть излишне уплаченные или взысканные налоги, пени, штрафы, то зачесть их в счет оплаты налоговых обязательств третьего лица вы не сможете (Письма Минфина России от 18.06.2018 N 03-02-07/1/41421, от 06.03.2017 N 03-02-08/12572).

Как уплатить налоги за третье лицо

При уплате налога важно правильно заполнить платежное поручение. Из него должно быть понятно, за кого вы его платите, для этого (Письмо ФНС России от 02.02.2018 N ЗН-3-22/653@, Информация ФНС России «О налоговых платежах, перечисленных иным лицом»):

- в поле ИНН и КПП укажите данные лица, за которое хотите его уплатить;

- в назначении платежа через «//» укажите свои ИНН, КПП и наименование организации, за которую платите налог (для предпринимателей — фамилию, имя, отчество и в скобках ИП).

Для уплаты вы можете также использовать сервис ФНС России «Уплата налогов за третьих лиц», который размещен на официальном сайте ФНС России — https://service.nalog.ru/payment/payment-ex.html. С его помощью можно сформировать правильное платежное поручение и произвести оплату онлайн (Информация ФНС России).

Отметим, что после уплаты налоговых платежей за третье лицо требовать их возврата из бюджета вы не сможете (п. п. 1, 8 ст. 45 НК РФ). Поэтому, если вы уплатите больше, чем нужно, за возвратом переплаты вправе обратиться только то лицо, чью обязанность вы исполнили.

Не нашли ответа на свой вопрос? Узнайте, как решить

именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа . Или позвоните нам по телефонам:

+7 (499) 938 55 47 (Москва)

+7 (812) 467 31 19 (Санкт — Петербург)

8 (800) 511 38 53 (Остальные регионы)

Вопросы уплаты налога за третьих лиц

|

| OBprod / Shutterstock.com |

В конце прошлого года в налоговом законодательстве появилась новая норма: уплата налога может быть произведена за налогоплательщика иным лицом. Разбираемся, кто может быть этим «иным лицом» и что делать в случае излишней уплаты или ошибочности платежа, ведь иное лицо не вправе требовать возврата уплаченного налога.

Норма о том, что уплата налога может быть произведена за налогоплательщика иным лицом (п. 1 ст. 45 НК РФ; Федеральный закон от 30.11.2016 № 401-ФЗ), по мнению автора, необходима и назрела.

Обычной является ситуация, когда счета налогоплательщика длительное время фактически заблокированы (ведется спор с налоговым органом, расследуется уголовное дело об уклонении об уплате налогов, возбуждено дело о банкротстве) или у него просто не хватает средств на расчетном счете. Заем (кредит) получить в этом случае невозможно, так как даже при поступлении средств затруднительно будет их направить на конкретные цели. Налогоплательщик даже лишается прямой возможности обратиться в суд, так как не в состоянии уплатить госпошлину.

Суд изыскивает возможность в рамках правового поля найти выход из ситуации.

Уплата государственной пошлины иным лицом за истца (заявителя) законодательством не предусмотрена, вместе с тем налогоплательщик может участвовать в отношениях, регулируемых законодательством о налогах и сборах, через законного или уполномоченного представителя (п. 1 ст. 26 НК РФ). Следовательно, государственная пошлина может быть уплачена представителем от имени представляемого. В этом случае уплата государственной пошлины с банковского счета представителя прекращает соответствующую обязанность представляемого (пост. Пленума ВАС РФ от 11.07.2014 № 46).

В случае совершения преступлений, предусмотренных статьями 199 и 199-1 Уголовного кодекса (уклонение от уплаты налогов и (или) сборов с организации, неисполнение обязанностей налогового агента), возмещение ущерба допускается и организацией, уклонение от уплаты налогов (сборов) которой вменяется лицу (п. 13 пост. Пленума ВС РФ от 15.11.2016 № 48).

Из вышеуказанных примеров можно сделать вывод, что плательщиком налога (сбора) могут стать не только представители, но и любые иные лица, которые не будут совпадать с самим налогоплательщиком. Для юридических лиц таковыми могут быть учредители, работники, члены правления, исполнительных органов, любые иные как аффилированные, так и неаффилированные, то есть посторонние, лица.

Автор полагает также, что аналогичные правила будут распространяться и на физических лиц, и на индивидуальных предпринимателей. Уплату налога за них сможет произвести любое физическое или юридическое лицо (в том числе члены семьи, другие физические и юридические лица).

Возможно, возникнут споры о том, может ли за индивидуального предпринимателя уплатить налог он сам, но уже в качестве физического лица? На взгляд автора, препятствий к этому нет. По смыслу статьи 17 Гражданского кодекса гражданин обладает правоспособностью независимо от наличия у него статуса индивидуального предпринимателя. Прекращение регистрации физического лица в качестве индивидуального предпринимателя не является основанием для прекращения его обязательств, возникших при осуществлении предпринимательской деятельности. Следовательно, гражданин вполне может уплатить налоги и после утраты статуса индивидуального предпринимателя, а также при наличии статуса, но при недостатке средств, полученных именно при осуществлении предпринимательской деятельности.

Как заполнить платежку, если платим за третье лицо

С 30 ноября 2016 года можно перечислить в бюджет налоги и страховые взносы за другое лицо (Федеральный закон от 30.11.2016 № 401-ФЗ; п. 1 ст. 45 НК РФ). ФНС России разъяснила, как в таком случае следует заполнить платежное поручение. В частности, нужно указывать ИНН и КПП плательщика, то есть лица, чья обязанность по уплате налогов исполняется.

«Плательщик». Здесь вносят информацию о лице, которое перечисляет деньги в счет уплаты налога (для юрлиц это наименование организации, для физлиц — ФИО);

«Назначение платежа». Указывают ИНН и КПП (для физлиц только ИНН) лица, осуществляющего платеж, и наименование (ФИО) плательщика, чья обязанность исполняется. Для выделения информации о плательщике используется знак «//»;

«Статус плательщика». Здесь проставляют статус того лица, чья обязанность по уплате налога (взносов) исполняется: для юрлица — «01», для ИП — «09», физлица — «13», ИП, производящего выплаты физлицам, — «14».

Лев Лялин, адвокат, эксперт и член общественного совета Центра общественных процедур «Бизнес против коррупции»

Оплатить налоги за третьих лиц теперь можно на сайте ФНС

ФНС России запустила сервис «Уплата налогов за третьих лиц», который дает возможность быстро и правильно подготовить документы для уплаты налога за третье лицо и произвести ее.

На странице сервиса сначала нужно ввести сведения о лице, которое проводит платеж: заполнить ФИО и ИНН. Если есть сформированный налоговым органом платежный документ с указанным в нем индексом, можно ввести данный индекс и сразу перейти к оплате. Если же такого документа нет, то надо будет заполнить соответствующую информацию о лице, обязанность по уплате налогов которого исполняется.

Сервис максимально автоматизирован и содержит информационные подсказки, которые позволяют корректно заполнить платежку и своевременно платить налоги.

Напомним, что уплата налогов за третье лицо была разрешена иным лицам Федеральным законом от 30.11.2016 № 401-ФЗ, который внес поправки в положения ст. 45 ч. I НК РФ.

Как уплатить налоги за третьих лиц расскажет видеоролик на сайте ФНС России

Граждане могут уплачивать налоги за других физлиц и индивидуальных предпринимателей, например, за супругов, родителей или просто знакомых.

На сайте ФНС России размещен видеоролик с подробной инструкцией, как пользоваться сервисом «Уплата налогов за третьих лиц».

Чтобы заплатить налоги за третьих лиц, необходимо ввести данные плательщика и индекс платежного документа. Если такого документа нет – можно его заполнить, указав сведения о лице, за которого уплачивается налог, а также реквизиты платежа и получателя.

Юридические лица могут перечислять налоги со своего банковского счета за другие организации, а их руководители — погашать обязательства компании из собственных средств. Граждане могут уплачивать налоги за других физлиц и индивидуальных предпринимателей, например, за супругов, родителей или просто знакомых. Сделать это можно любым удобным способом – наличными, банковской картой или с расчетного счета.

С декабря 2018 года сервисом «Уплата налогов за третьих лиц» воспользовались 47 тыс. плательщиков.

Возможность уплатить налоги за третьих лиц распространяется на прошлое

| Видео (кликните для воспроизведения). |

ФНС в письме от 14.08.2017 № СА-18-22/749@ разъяснила, что уплата налогов за иных лиц, произведенная до 30.11.2016 (с этой даты это разрешено официально), всё равно признается легитимной.

Чиновники рассудили, что:

- по нормам НК РФ (п. 3 ст. 5 НК РФ) изменения в законодательстве, улучшающие положение плательщиков налогов (взносов), распространяются на предшествующие изменениям периоды;

- возможность погасить долги перед бюджетом с помощью третьих лиц как раз и является нормой, улучшающей положение плательщиков;

- следовательно, разрешение платить налоги за третьих лиц распространяется и на периоды до официального введения нормы в НК РФ.

Как налоговики могут списать долги бюджету с депозита, узнайте тут.

Как уплатить налог за третье лицо на сайте ФНС

Уплатить за другую организацию можно налоги, страховые взносы, пени и штрафы Письма Минфина от 15.08.2018 N 03-02-08/57802, ФНС от 02.02.2018 N ЗН-3-22/653@ .

В платежном поручении укажите Информация ФНС :

- статус плательщика в поле 101 — 01;

- ИНН и КПП организации, за которую перечисляете налог;

- свои банковские реквизиты;

- в назначении платежа через «//» свои ИНН, КПП, а затем наименование организации, за которую перечисляете налог.

У нее же возьмите платежные реквизиты ИФНС и информацию для полей 22, 104 — 109.

ООО «Альфа» уплачивает за ООО «ТоргПлюс» первый платеж по НДС за 1 квартал 2019 г. — 321 500 руб.

Уплатить налог можно через сервис «Уплата налогов за третьих лиц» на сайте ФНС.

В бухучете уплаченный налог отнесите на расчеты с третьим лицом.

| Д 76 — К 51 | Уплачен налог или взнос за третье лицо |

| Д 60 (51) — К 76 | Погашена задолженность третьего лица |

| Д 91 — К 76 | Списана непогашенная задолженность третьего лица |

В налоговом учете расходов не будет, даже если третье лицо налог вам не возместит Письмо Минфина от 28.06.2017 N 03-03-06/1/40668 .

Как уплатить налоги за третьих лиц расскажет видеоролик на сайте ФНС России

На сайте ФНС России размещен видеоролик с подробной инструкцией, как пользоваться сервисом «Уплата налогов за третьих лиц».

Чтобы заплатить налоги за третьих лиц, необходимо ввести данные плательщика и индекс платежного документа. Если такого документа нет – можно его заполнить, указав сведения о лице, за которого уплачивается налог, а также реквизиты платежа и получателя.

Юридические лица могут перечислять налоги со своего банковского счета за другие организации, а их руководители — погашать обязательства компании из собственных средств. Граждане могут уплачивать налоги за других физлиц и индивидуальных предпринимателей, например, за супругов, родителей или просто знакомых. Сделать это можно любым удобным способом – наличными, банковской картой или с расчетного счета.

С декабря 2018 года сервисом «Уплата налогов за третьих лиц» воспользовались 47 тыс. плательщиков.

По информации пресс-службы Федеральной налоговой службы Российской Федерации

Как оплатить налог за третье лицо через Личный кабинет ФНС?

Управление ФНС России по Московской области обращает внимание физических лиц-пользователей «Личного кабинета налогоплательщика» на особенности оплаты налогов с использованием банковской карточки иного лица.

С 30 ноября 2016 года уплата налогов может быть произведена как самим налогоплательщиком, так и иным лицом. При этом в платежном документе в поле «ИНН» плательщика должно быть указано значение ИНН, чья обязанность исполняется. Однако, следует иметь ввиду, что иное лицо не вправе требовать возврата из бюджетной системы Российской Федерации уплаченного за налогоплательщика налога.

Поскольку из Личного кабинета платеж формируется автоматически – осуществлять оплату необходимо из Личного кабинета лица, которому начислен налог, при этом для оплаты можно использовать банковскую карту иного лица.

Сведения о произведенной оплате имущественных налогов отражаются в сервисе «Личный кабинет налогоплательщика для физических лиц» в течение 10 рабочих дней с момента оплаты. Актуализация данных в сервисе осуществляется ежедневно, однако требуется несколько рабочих дней для передачи сведений от кредитной организации в органы Федерального казначейства, затем — органами казначейства в налоговый орган.

Как уплатить налог за третье лицо на сайте ФНС

На сайте ФНС РФ появился новый сервис «Уплата налогов за третьих лиц». При его использовании заполняются данные лица, совершающего платеж (включая ИНН), а также сведения о налогоплательщике и платеже. Возможна также оплата по индексу платежного документа, выданного налоговым органом.

Для справки. Возможность уплаты налогов за третье лицо (как юридическим, так и физическим лицом, как за налогоплательщика-гражданина (в т. ч. ИП), так и за организацию) предусмотрена абз. 4 п. 1 ст. 45 НК РФ. При этом иное лицо не вправе требовать возврата из бюджетной системы РФ уплаченного за налогоплательщика налога.

За того парня: на сайте ФНС заработал новый сервис уплаты налогов за других

На сайте ФНС России с декабря 2018 года появилась возможность оплатить налоги за третьих лиц – это сервис «Уплата налогов за третьих лиц».

Он дает возможность быстро и правильно подготовить документы для уплаты налога за 3-е лицо и произвести ее.

На странице сервиса сначала необходимо ввести информацию о лице, осуществляющем платеж: заполнить Ф.И.О. и ИНН. Если есть сформированный налоговым органом платежный документ с указанным в нем индексом, можно ввести этот индекс и сразу перейти к оплате. Если же такого документа нет, необходимо заполнить соответствующие данные о лице, обязанность по уплате налогов которого исполняется.

Новый сервис максимально автоматизирован и содержит информационные подсказки, позволяющие корректно заполнить платежку и своевременно уплатить налоги.

Напомним, что уплата налогов за других лиц была разрешена Законом от 30.11.2016 № 401-ФЗ, который внес изменения в ст. 45 Налогового кодекса РФ. Юрлица тоже могут перечислять налоги со своего счета за другие организации, а руководители вправе погашать налоговые обязательства компании за счет своих средств.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

На сайте ФНС России теперь можно оплатить налоги за третьих лиц

Сервис ФНС России «Уплата налогов за третьих лиц» дает возможность быстро и правильно подготовить документы для уплаты налога за третье лицо и произвести ее.

На странице сервиса сначала необходимо ввести информацию о лице, осуществляющем платеж: заполнить ФИО и ИНН. Если есть сформированный налоговым органом платежный документ с указанным в нем индексом, можно ввести этот индекс и сразу перейти к оплате. Если же такого документа нет, то необходимо будет заполнить соответствующие данные о лице, обязанность по уплате налогов которого исполняется. Сервис максимально автоматизирован и содержит информационные подсказки, позволяющие корректно заполнить платежку и своевременно уплатить налоги. Уплата налогов за третье лицо была разрешена иным лицам Федеральным законом от 30.11.2016 № 401-ФЗ, который внес изменения в положения ст. 45 ч. I Налогового кодекса РФ. Эта норма расширила права плательщиков, разрешив выполнять налоговые обязательства женам за мужей, детям за родителей и т. п. Юридические лица также могут перечислять налоги со своего счета за другие организации, а руководители вправе погашать налоговые обязательства компании за счет своих средств.

ФНС разработала правила оформления платежек при уплате налогов за третьих лиц

Так, при уплате налогов за третьих лиц в платежке следует указывать:

- в полях «ИНН» и «КПП» плательщика – ИНН и КПП лица, чья обязанность по уплате налогов и взносов исполняется;

- в поле «Плательщик» – информацию о плательщике, осуществляющем платеж (наименование юрлица или ФИО физлица);

- в поле «Назначение платежа» – ИНН и КПП (для физлиц только ИНН) лица, осуществляющего платеж и наименование (ФИО) плательщика, чья обязанность исполняется. Информацию о плательщике нужно отделять знаком «//». Эти реквизиты надо указывать в самом начале поля «Назначение платежа». Всю иную дополнительную информацию приводить после;

- в поле 101 – статус того лица, за кого осуществляется платеж.

Уплатить налоги за третьих лиц можно на сайте ФНС

Налоговики запустили сервис «Уплата налогов за третьих лиц».

Как сообщает ФНС, с его помощью можно быстро и правильно подготовить платежки и перечислить деньги. Сервисом могут воспользоваться и компании. При желании даже руководители вправе погасить налоговые обязательства организаций за свой счет.

Документ: Информация ФНС России

8 800 100 00 78

8 343 287 51 45

© ООО «КонсультантПлюс — Екатеринбург» 2016-2019 Все права защищены.

Для заказа демонстрации КонсультантПлюс, выберете ближайший к вам населенный пункт.

Демонстрация КонсультантПлюс

*Должны быть заполнены поля либо телефон, либо email.

Налоги организации оплачивает директор

Автор: Борисова К. О., эксперт информационно-справочной системы «Аюдар Инфо»

С ноября 2016 года Налоговый кодекс допускает внесение налоговых платежей за налогоплательщика любыми лицами. То есть одна организация может заплатить за другую, равно как за ИП или физическое лицо. И наоборот: физическое лицо может погасить налоговую задолженность организации или ИП. Если лицо, совершающее платеж, и лицо, чья задолженность погашается, имеют одинаковый статус (организация платит за организацию, ИП за ИП, физлицо за физлицо), проблем в совершении платежа не возникает. Если статусы разные, в частности физическое лицо оплачивает налоги организации, то появляются технические сложности, которые препятствуют уплате налога. О сути проблемы и ее временном решении читайте в материале.

Зачем физлицу оплачивать долги организации?

Ситуации бывают разные, однако чаще всего необходимость внести налоговый платеж за организацию возникает при блокировке ее расчетных счетов. В этом случае учредитель или директор могут быть заинтересованы в погашении задолженности по налогам предприятия из личных средств путем перечисления нужной суммы с банковской карты. Еще одна причина, по которой может понадобиться уплатить налоги за организацию, – проблемы с банком. Так, если у банка отзывалась лицензия в тот момент, когда операции по счетам определенных юрлиц были приостановлены, данные юрлица фактически лишились возможности открытия новых расчетных счетов в других банках. Поэтому единственный шанс не усугублять ситуацию – оплатить налоги со счета иного лица (учредителя или директора).

Конкретная проблема

Клиент обратился с просьбой помочь сделать налоговый платеж за организацию с использованием платежной карты директора через онлайн-систему банка. Описание проблемы приводим ниже.

Есть ограничение на расчетном счете, поэтому за организацию налог платит директор через интернет-банк с личной карты. Выбираем через поиск номер ИФНС, КБК, куда и какой налог перечислять, ОКТМО, индекс документа – «0». Когда доходим до ИНН плательщика, нужно указать ИНН организации, за которую вносится сумма, система банка не пропускает данную комбинацию цифр, ведь ИНН юрлица состоит из 10 цифр, а ИНН физлица – из 12. Следующая преграда – поле «Статус плательщика». Необходимо выбрать статус «01» (налогоплательщик – юридическое лицо), а в справочнике, который предлагает банк физлицу, такого статуса просто нет. Получается, что налоговый кодекс разрешает директору производить уплату налогов за организацию, а в банковской платежной системе это реализовать невозможно.

Как видим, на данный момент существует техническая проблема в реализации прав физических лиц по внесению налоговых платежей за юридических лиц, несмотря на то что:

указанная возможность установлена п. 1 ст. 45 НК РФ, Письмом Минфина РФ от 07.04.2017 № 03-02-08/20918;

во исполнение положений ст. 45 НК РФ (в том числе) внесены изменения в Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ, утв. Приказом Минфина РФ от 12.11.2013 № 107н;

ФНС выпустила разъяснения по заполнению налоговых «платежек» за третьих лиц – см. Информацию «О налоговых платежах, перечисленных иным лицом» (размещена на сайте www.nalog.ru), Письмо от 17.03.2017 № ЗН-3-1/1850@.

По правилам поля 60 («ИНН»), 102 («КПП») и 101 («Статус») платежного поручения должны быть заполнены реквизитами лица, за которое уплачивается налог. А в поле 24 («Назначение платежа») сначала указываются ИНН и КПП (для физических лиц – только ИНН) лица, осуществляющего платеж, затем через двойную дробь («//») – наименование (Ф. И. О.) плательщика, чья обязанность исполняется, затем через двойную дробь («//») – иная необходимая информация.

При этом шаблоны поручений банковских систем не дают возможности физическому лицу указать в поле «ИНН плательщика» реквизиты юридического лица (ввиду несоответствия по количеству цифр), а в поле «Статус плательщика» проставить код 01.

Временное решение проблемы

На практике описанную выше техническую загвоздку (до ее системного решения, которое остается за банком) можно обойти так.

Шаг 1. Оформляем платеж

Физическое лицо уплачивает налоги юридического лица от собственного имени (желательно для проверки работоспособности предлагаемого варианта сделать платеж на небольшую сумму). В назначении платежа указывается следующее: «Название, ИНН, КПП юридического лица, за которое совершен платеж» // «Название налога».

Если по такому платежному поручению налог не будет зачислен в счет погашения задолженности юридического лица и будет значиться как невыясненный, физическому лицу необходимо обратиться в налоговый орган с заявлением об уточнении платежа.

В силу п. 7 ст. 45 НК РФ при обнаружении налогоплательщиком ошибки в оформлении поручения на перечисление налога, не повлекшей неперечисления этого налога в бюджетную систему РФ на соответствующий счет Федерального казначейства, он вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату указанного налога и его перечисление в бюджетную систему РФ на соответствующий счет Федерального казначейства, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика.

Шаг 2. Уточняем платеж

В заявлении можно уточнить реквизиты платежа, полагаясь при этом на разъяснения ФНС о налоговых платежах в пользу третьих лиц. В частности, акцентировать внимание, что платеж совершен во исполнение обязанности юридического лица по уплате соответствующей суммы налога, указать ИНН и КПП организации, ее статус – «01».

Технические сложности в уплате «чужих» налогов (физическим лицом за организацию) в очередной раз доказали неготовность кредитных организаций к реализации новых возможностей и требований, установленных налоговым законодательством. Так было с уплатой страховых взносов в I квартале 2017 года, так есть с налоговыми платежами за третьих лиц. Предложенная в нашей консультации схема уплаты налогов физическими лицами за юридических лиц временная, но работоспособная, поскольку она практиковалась и до внесения поправок в ст. 45 НК РФ (в связи с массовым отзывом у банков лицензий). Однако тогда лицу, осуществлявшему платеж, нужно было оформлять доверенность на совершение платежа. Сейчас этой необходимости нет.

ФНС упростила уплату налогов за третьих лиц

На сайте ведомства запущен сервис «Уплата налогов за третьих лиц», с помощью которого можно быстро и правильно подготовить документы для уплаты налога за третье лицо и произвести ее.

На странице сервиса сначала необходимо ввести информацию о лице, осуществляющем платеж: заполнить Ф. И. О. и ИНН. Если есть сформированный налоговым органом платежный документ с указанным в нем индексом, можно ввести этот индекс и сразу перейти к оплате. Если же такого документа нет, необходимо будет заполнить соответствующие данные о лице, обязанность по уплате налогов которого исполняется. Сервис максимально автоматизирован и содержит информационные подсказки, позволяющие корректно заполнить платежку и своевременно уплатить налоги.

Напомним, уплата налогов за третье лицо разрешена с 30.11.2016 благодаря закону от 30.11.2016 № 401-ФЗ.

Как уплатить налоги за фирму наличными, см. здесь.

Оплатить налоги за третьих лиц теперь возможно на сайте ФНС

На сайте ФНС появилась возможность оплаты налогов за третьих лиц, и сделать это можно теперь с помощью специального электронного сервиса в интернете без поиска и заполнения образца платёжки. Сам факт уплаты налога за кого-либо стал возможным с 1 января 2017 года, о чём свидетельствует пункт 1 статьи 45 НК РФ. О поправках в законодательстве, самих налогах и условиях оплаты, читайте в нашей прошлогодней статье, а сейчас перейдём не посредственно к действиям на портале налоговой службы.

Процесс оплаты

Зайдите на сайт ФНС по адресу nalog.ru в раздел меню «Сервисы и госуслуги», и в блоке «Оплата налогов и пошлин» перейдите по ссылке «Уплата налогов за третьих лиц».

- Перед тем как совершить оплату необходимо дать своё согласие на обработку персональных данных налоговыми органами.

- В выпадающем списке укажите категорию налогоплательщика (физическое лицо, ИП, юридическое лицо и т.п).

- Вам откроется начальная форма, где требуется ввести ваш ФИО и ИНН, как лица совершающего платёж, или другую обязательную информацию, помеченную красными звёздочками.

- Далее следует указать УИН – индекс документа в соответствующее поле, и прейти сразу к оплате. Если платёжного документа нет, его необходимо сформировать по ссылке ниже.

- Снова выберите категорию плательщика налога, только уже за кого вносится оплата и впишите ФИО и регистрационные данные.

- Воспользуйтесь выпадающим списком, и в трёх графах введите реквизиты получателя платежа (адрес, отделение инспекции и муниципальное образование).

- На последнем этапе остаётся указать вид, наименование и тип платежа, и сформировать документ на оплату налога третьими лицами.

Оплатить налог, можно распечатав квитанцию с сайта и отнести её в банк или почтовое отделение, либо внести оплату в электронном виде с помощью платёжных сервисов, применив банковскую карту.

| Видео (кликните для воспроизведения). |

На каждом этапе заполнения формы на оплату налога третьими лицами, внимательно проверяйте вводимые данные. Сервиса ФНС в отличие от других способов значительно экономит время, и минимизирует допущение ошибок при вводе налоговой информации.

Источники

Скурихин, А.П. Испанско-русский юридический словарь: моногр. / А.П. Скурихин. — М.: Русский язык — Медиа, 2014. — 552 c.

Гамзатов, М. Латинско-русский словарь юридических терминов и выражений для специалистов и переводчиков английского языка / М. Гамзатов. — М.: СПб: Санкт-Петербургский Университет, 2013. — 508 c.

Теория государства и права. — М.: Форум, Инфра-М, 2008. — 624 c.- Хропанюк, В. Н. Теория государства и права / В.Н. Хропанюк. — М.: Интерстиль, 1999. — 384 c.

- Терехова, Ю. К. Корпоративный юрист. Правовое сопровождение предприятия. Практическое пособие / Ю.К. Терехова. — М.: Дашков и Ко, Вест Кей, 2015. — 222 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.