Содержание

- 1 Обновлены формы документов, используемые налоговыми органами при проведении проверок

- 2 При налоговых проверках будут использовать новые формы документов

- 3 П

- 4 Новые формы документов, применяемые в ходе налоговых проверок

- 5 Акт как оформление результатов налоговой проверки

- 6 Введены новые формы документов, используемых налоговыми органами при проведении налоговых проверок

- 7 Новые формы документов, используемых при проведении налоговых проверок

- 8 Новые формы документов для налоговых проверок

- 9 Акт налоговой проверки – новая форма

- 10 ФНС дополнила формы документов для камеральных проверок

Обновлены формы документов, используемые налоговыми органами при проведении проверок

| AndrewLozovyi / Depositphotos.com |

Указанные формы документов утверждены приказом ФНС России от 7 ноября 2018 г. № ММВ-7-2/628@ 1 .

Отметим, что некоторые формы утверждены в связи с внесением поправок в НК РФ. Например, данным приказом утверждена форма решения о продлении сроков камеральной налоговой декларации по НДС. Напомним, что оно принимается в случаях, когда проверяющие обнаружат нарушения Налогового кодекса. Однако уведомлять налогоплательщика инспекторы не обязаны. Также в приказе содержится форма протокола допроса свидетеля, который обязательно должен быть вручен допрошенному лицу. Также в документе содержатся формы требований о представлении пояснений, документов (информации), акты и решения налоговых проверок, дополнение к акту налоговый проверки и прочие документы.

Кроме того, приказ устанавливает:

- основания и порядок продления срока проведения выездной проверки;

- требования к документам, которые представляются на бумаге;

- порядок взаимодействия налоговых органов по выполнению поручений об истребовании документов;

- требования к составлению акта налоговой проверки;

- требования к составлению акта об обнаружении налогового правонарушения.

Приказы, которые устанавливают аналогичные формы документов, утратят силу. Новые формы вступят в силу 4 января 2019 года.

1 С текстом приказа ФНС России от 7 ноября 2018 г. № ММВ-7-2/628@ можно ознакомиться на официальном интернет-портале правовой информации (номер опубликования: 0001201812240030).

При налоговых проверках будут использовать новые формы документов

| AndreyPopov / Depositphotos.com |

ФНС России рекомендовала формы документов, которые используются налоговыми органами при проведении проверок. Всего к письму прилагается 16 форм, среди которых:

- уведомление о проведении выездной налоговой проверки по месту нахождения налогового органа;

- сообщение о выявленном несоответствии фактически представленных налогоплательщиком документов (информации) документам (информации), о передаче которых указано налогоплательщиком;

- постановление о привлечении специалиста (переводчика) для участия в действиях по осуществлению налогового контроля;

- приглашение в налоговый орган для получения документов;

- повестка о вызове на допрос свидетеля и др. (письмо ФНС России от 15 января 2019 г. № ЕД-4-2/356@)

Как обжаловать акты налоговых органов, действий или бездействия их должностных лиц, узнайте в «Энциклопедии решений» интернет-версии системы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Новые формы нужно применять по мере их реализации в ПП КР АИС «Налог-3» (планируется в I квартале 2019 года).

П

ерсональный Налоговый Менеджмент

С 12 июня 2015 года, на основании приказа ФНС России от 08.05.2015 N ММВ-7-2/189@, введены в действия новые формы документов, которые используются Налоговыми органами при проведении налоговых проверок.

В их числе следующие формы документов:

- Уведомление о вызове в налоговый орган налогоплательщика.

- Решение о проведении выездной налоговой проверки.

- Справка о проведенной выездной налоговой проверке.

- Требование о представлении документов (информации).

- Протокол допроса свидетеля.

- Протокол осмотра территорий, помещений, документов, предметов.

- Акт о воспрепятствовании доступу должностных лиц налогового органа, проводящих налоговую проверку, на территорию или в помещение проверяемого лица.

- Протокол о производстве выемки, изъятия документов и предметов и др.Настоящим приказом утверждены требования к составлению Акта налоговой проверки и Акта об обнаружении фактов, свидетельствующих о налоговых правонарушениях.

Признаны утратившими силу Приказы ФНС России, которыми были утверждены ранее действующие формы данных документов.

Новые формы документов, применяемые в ходе налоговых проверок

«Налоговая проверка», 2011, N 1

Письмом ФНС России от 08.10.2010 N АС-37-2/12931@ (далее — Письмо N АС-37-2/12931@) нижестоящим налоговым органам направлены для использования в работе рекомендуемые формы документов, применяемые в ходе налоговых проверок. Коротко о новых формах рассказывает наш эксперт.

Письмо N АС-37-2/12931@ содержит в качестве приложения четыре формы документов:

- уведомления о необходимости обеспечения ознакомления с документами, связанными с исчислением и уплатой налогов (Приложения 1 и 2 к Письму N АС-37-2/12931@);

- акты о противодействии проведению налоговой проверки (Приложения 3 и 4 к Письму N АС-37-2/12931@).

Приложения 1, 3 применяются в ходе проведения выездной налоговой проверки, Приложения 2, 4 — в ходе проведения камеральной налоговой проверки.

В рамках камеральной налоговой проверки обязанность представления налогоплательщиком документов, а также возможность налогового органа ознакомиться с подлинниками документов предусмотрены п. 2 ст. 93 НК РФ.

Что касается выездной проверки, следует вспомнить нормы п. 12 ст. 89 НК РФ и ст. 94 «Выемка документов» НК РФ.

Таким образом, теперь, если проверяющие захотят ознакомиться с оригиналами документов, связанных с исчислением и уплатой налогов, они направят организации уведомление согласно Приложению 1 или 2 Письма N АС-37-2/12931@. В случае необеспечения организацией такой возможности в соответствии со ст. 93 НК РФ ей будет выставлено Требование о представлении документов (информации) в установленный срок и составлен акт о противодействии проведению налоговой проверки согласно Приложению 3 или 4 Письма N АС-37-2/12931@.

Форма Требования о представлении документов (информации) утв. Приказом ФНС России от 31.05.2007 N ММ-3-06/338@ (Приложение 5).

Акт как оформление результатов налоговой проверки

Акт проверки ФНС: когда составляется, кем подписывается

Как составить акт налоговой проверки, разъясняется в ст. 100 Налогового кодекса РФ.

Срок, отведенный на оформление результатов налоговой проверки в виде акта, разнится в зависимости от того, выездной (срок составления акта — 2 месяца) или камеральной (срок — 10 дней) была проверка. Кроме того, увеличен срок (до 3 месяцев) оформления акта по результатам проверки консолидированной группы налогоплательщиков.

Список лиц, которым дается право на подписание акта налоговой проверки, содержится в п. 2 ст. 100 НК РФ:

- По общему правилу акт налоговой проверки подписывается лицами, которыми проводились контрольные мероприятия, а также представителем проверяемой организации.

- При проведении проверки консолидированной группы налогоплательщиков указанный документ должен быть заверен не только лицами, проводившими проверку, но и ответственным лицом этой группы.

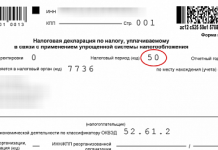

Форма акта налоговой проверки унифицированная (форма по КНД 1160098) и утверждена приказом ФНС России от 08.05.2015 № ММВ-7-2/189@ (далее — приказ о формах документов).

Заполненный пример акта налоговой проверки

Приложение 23 к приказу о формах документов содержит форму акта налоговой проверки, которая состоит из вводной, описательной и итоговой частей. Требования к заполнению формы приведены в приложении 24 к приказу о формах документов и сводятся к следующему:

- акт оформляется на русском языке только по утвержденной форме, допускается его оформление как с использованием программного обеспечения и распечатывания на принтере, так и путем заполнения от руки;

- акт не должен содержать никаких исправлений, помарок и подчисток, за исключением случаев, заверенных подписями представителя налогового органа и проверяемого лица, недопустимо также использование корректоров и замазывающих средств;

- акт должен отражать все существенные обстоятельства правонарушения, если таковое обнаружено, и содержать его квалификацию;

- изложение обстоятельств должно производиться четко, лаконично, в доступной форме и системно.

Бумаги, полученные в ходе проведения проверки, не должны прилагаться к акту, так как составляют охраняемую законом тайну. Все необходимые приложения оформляются в виде выписок.

Скачать образец заполнения акта можно, пройдя по ссылке: Акт налоговой проверки.

Если сведения в ЕГРЮЛ недостоверны по результатам проверки ФНС

Что касается проверки сведений в ЕГРЮЛ, то такая проверка налоговой не является. Она совершается ФНС как регистрирующим органом на основании п. 4.9 ст. 2 закона «О государственной регистрации юридических лиц и индивидуальных предпринимателей» от 08.08.2001 № 129-ФЗ.

Основания, условия, и способы таких контрольных мероприятий регоргана утверждены приказом ФНС России от 11.02.2016 № ММВ-7-14/72@. Например, проверка соответствия поданных в ЕГРЮЛ сведений действительности проводится, если:

- в реорганизации, на регистрацию которой представлены документы, принимают участие более 2 юрлиц;

- лицо было ранее замечено в представлении недостоверных сведений и т. п.

В ряде случаев даже при наличии оснований проверка не проводится. Например, если заявитель-физлицо сам уведомил регорган о недостоверности сведений.

Акт налоговой проверки — это итоговый документ, в котором прописаны результаты проведенных исследований с указанием выявленных нарушений, ссылок на закон, а также рекомендаций по их устранению. Акт составляется по унифицированной форме.

Введены новые формы документов, используемых налоговыми органами при проведении налоговых проверок

В их числе следующие формы документов:

— уведомление о вызове в налоговый орган налогоплательщика;

— решение о проведении выездной налоговой проверки;

— справка о проведенной выездной налоговой проверке;

— требование о представлении документов (информации);

— протокол допроса свидетеля;

— протокол осмотра территорий, помещений, документов, предметов;

— акт о воспрепятствовании доступу должностных лиц налогового органа, проводящих налоговую проверку, на территорию или в помещение проверяемого лица;

-протокол о производстве выемки, изъятия документов и предметов и др.

Непредставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые органы оформленных в установленном порядке документов, предусмотрена административная ответственность.

Кроме этого, настоящим Приказом утверждены требования к составлению Акта налоговой проверки и Акта об обнаружении фактов, свидетельствующих о налоговых правонарушениях.

Признаны утратившими силу Приказы ФНС России, которыми были утверждены ранее действующие формы данных документов.

Новые формы документов, используемых при проведении налоговых проверок

С 12.06.2015 вступил в силу Приказ ФНС России от 08.05.2015 г. №ММВ-7-2/189@ «Об утверждении форм документов, предусмотренных Налоговым кодексом Российской Федерации и используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, оснований и порядка продления срока проведения выездной налоговой проверки, порядка взаимодействия налоговых органов по выполнению поручений об истребовании документов, требований к составлению акта налоговой проверки, требований к составлению акта об обнаружении фактов, свидетельствующих о предусмотренных Налоговым кодексом Российской Федерации налоговых правонарушениях (за исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном статьей 101 Налогового кодекса Российской Федерации)», которым утверждены новые формы документов, используемых при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах. Приказ зарегистрирован в Минюсте России 28.05.2015 г. № 37445.

Новые формы документов, направляемых налогоплательщикам, могут быть без печати инспекции, а также формируются не на гербовом бланке инспекции. Обязанность налоговых органов заверять печатью такие документы не предусмотрена вышеуказанным приказом.

Обновляются формы документов, используемых налоговыми органами при проведении налоговых проверок, в частности, вводятся новые формы:

— требования о предоставлении пояснений;

— уведомления о вызове в налоговый орган налогоплательщика;

— решения о проведении выездной налоговой проверки;

— справки о проведенной выездной налоговой проверке;

— протокола допроса свидетеля;

— акта о воспрепятствовании доступу должностных лиц налогового органа, проводящих налоговую проверку, на территорию или в помещение проверяемого лица;

— протокола осмотра территорий, помещений, документов, предметов;

— требования о представлении документов (информации);

— протокола о производстве выемки, изъятия документов и предметов;

— акта выездной налоговой проверки и другие.

Определено также, что основаниями для продления выездной налоговой проверки до четырех или шести месяцев могут являться:

— проведение проверки налогоплательщика, отнесенного к категории крупнейших;

— получение в ходе проведения проверки информации о наличии у налогоплательщика нарушений законодательства о налогах и сборах, требующей дополнительной проверки;

— проведение проверок организаций, имеющих в своем составе несколько обособленных подразделений;

— непредставление налогоплательщиком в установленный срок документов, необходимых для проведения выездной налоговой проверки;

— иные обстоятельства.

Кроме того, утверждены требования к составлению Акта об обнаружении фактов, свидетельствующих о налоговых правонарушениях.

Новые формы документов для налоговых проверок

ФНС РФ письмом от 07.11.2018 № ЕД-4-15/21688@ направила налоговым органам рекомендуемые формы документов, которые вводятся в связи с изменениями, внесенными в НК РФ законом от 03.08.2018 № 302-ФЗ (вступил в силу с 03.09.2018):

- Решение о продлении срока проведения камеральной налоговой проверки (приложение № 1). Срок налоговой проверки по НДС сокращен до 2 месяцев (абз. 4 п. 2 ст. 88 НК РФ) и может быть продлен решением, принятым по этой форме (абз. 5 п. 2 ст. 88 НК РФ).

- Уведомление о ранее представленных документах (информации) (приложение № 2). В соответствии с новой редакцией п. 5 ст. 93, п. 10 ст. 165, п. 13 ст. 198 НК РФ налогоплательщик, ранее направивший документы в налоговый орган, вправе, не представляя их повторно, направить в ответ на запрос уведомление об этом.

- Дополнение к акту налоговой проверки (приложение №3). В соответствии с п. 6.1 ст. 101 НК РФ после проведения дополнительных мероприятий должен составляться именно такой документ.

Рекомендованные формы будут применяться до утверждения ФНС форм документов в установленном порядке.

Не так давно мы сообщали о разъяснении ФНС, касающемся содержания дополнения к акту проверки. По данной теме можно ознакомиться со статьей «Оформление результатов выездной налоговой проверки».

Акт налоговой проверки – новая форма

Обнародован проект приказа ФНС России «Об утверждении форм документов, предусмотренных Налоговым кодексом Российской Федерации и используемых налоговыми органами при реализации своих полномочий». Речь в нем идет об изменении 60 форм решений, уведомлений и требований и иных документов, применяемых налоговыми инспекциями при работе с налогоплательщиками.

В частности, предполагается утвердить новые формы:

- решения о проведении выездной налоговой проверки;

- акта налоговой проверки;

- протокола допроса свидетеля;

- требования о представлении пояснений;

- уведомления о вызове в налоговый орган;

- требования о представлении документов (информации);

- решения о проведении дополнительных мероприятий налогового контроля;

- требования о предоставлении странового отчета;

- решения о возмещении суммы налога на добавленную стоимость, заявленной к возмещению, в заявительном порядке;

- решения о возмещении суммы акциза;

- уведомления о непредставлении расчета по страховым взносам;

- требования о представлении уведомления о контролируемых иностранных компаниях.

В ФНС поясняют, что переиздание форм документов связано с внесением множества поправок в Налоговый кодекс РФ, в том числе в связи с реализацией международного автоматического обмена информацией и документацией по международным группам компаний.

ФНС дополнила формы документов для камеральных проверок

ФНС разработала новые формы уведомлений и решений для камеральных налоговых проверок. Новые формы прикреплены к письму от 07.11.2018 № ЕД-4-15/21688@.

Ведомство напоминает, что с 3 сентября 2018 года вступили в силу нормы НК РФ, которые сократили срок проведения камеральной проверки деклараций по НДС. Налоговые декларации, сданные после этой даты, проверяются два месяца со дня подачи.

Инспекторы могут увеличить срок проверки до трех месяцев, если выявят признаки налоговых нарушений.

Для реализации новых полномочий ФНС вводит рекомендованную форму решения о продлении срока проведения камеральной налоговой проверки (форма по КНД 1165072).

Для налоговых проверок, завершенных позже 3 сентября 2018 года, также изменился порядок оформления результатов по итогам дополнительных мероприятий налогового контроля. Учитывая это, ФНС в письме приводит рекомендованную форму дополнения к акту налоговой проверки (форма по КНД 1165215).

Поправки в статью 93 НК РФ ограничили возможности налоговых органов по повторному истребованию документов у налогоплательщика. Поправки в статьи 165 и 198 НК РФ исключили повторное представление контрактов (договоров) для обоснования применения ставки НДС 0%.

Вместо повторного представления документов налогоплательщик может представить уведомление с указанием реквизитов документа, с которым они были представлены. В уведомлении также указывается наименование налогового органа, в который представлялись документы.

Для этого ФНС вводит рекомендованную форму уведомления о ранее представленных документах (информации).

В решениях «1С:Предприятие» рекомендованная ФНС форма уведомления о ранее представленных документах (информации) будет реализована с выходом очередных версий. Подробнее о сроках поддержки см. в «Мониторинге изменений законодательства».

Если налогоплательщик ранее уже предоставлял истребуемые документы, он может их повторно не направлять в ИФНС. Но для этого в налоговый орган необходимо направить уведомление о том, что истребуемые документы (информация) были представлены ранее (п. 5 ст. 93 НК РФ).

| Видео (кликните для воспроизведения). |

Уведомление подается по рекомендуемой форме, приведенной в Письме ФНС России от 07.11.2018 № ЕД-4-15/21688@. Сроки направления уведомления приведены в п. 3 ст. 93 НК РФ.

Так, если документы были истребованы в ходе налоговой проверки, уведомление представляют в течение 10 дней. Если документы истребуются при налоговой проверке консолидированной группы налогоплательщиков, срок направления уведомления увеличивается до 20 дней.

При налоговой проверке иностранной организации, подлежащей постановке на учет в налоговом органе, срок направления уведомления составляет 30 дней. Указанные сроки начинают течь со дня получения соответствующего требования.

При этом налогоплательщики все же обязаны повторно предоставить ранее представленные документы в следующих случаях:

- если документы ранее представлялись в налоговый орган в виде подлинников, возвращенных впоследствии проверяемому лицу;

- если документы, представленные в налоговый орган, были утрачены вследствие обстоятельств непреодолимой силы.

С июня действуют новые формы документов для выездных проверок

Новые формы документов, используемых при проведении налоговых проверок, вступили в силу с 12 июня текущего года.

Как сообщает пресс-служба УФНС по Тамбовской области, новые формы документов были утверждены приказом ФНС РФ от 08.05.2015 № ММВ-7-2/189@.

Так, в частности, обновлена форма уведомления о вызове в налоговый орган налогоплательщика, решения о проведении выездной проверки и справки о ее проведении.

Кроме того, обновлена форма требования о представлении документов, а также ряда протоколов и актов.

Обнародованы рекомендуемые формы документов, которые используются при налоговых проверках

Если инспекция требует документы, которые уже были представлены ранее, необходимо уведомить об этом налоговый орган в течение 10 рабочих дней с момента получения требования. Рекомендуемая форма такого уведомления приведена в письме ФНС от 07.11.18 № ЕД-4-15/21688@. В этом же письме опубликованы рекомендуемые формы решения о продлении срока проведения камеральной проверки и дополнения к акту проверки.

Решение о продлении «камералки»

Напомним, что в отношении деклараций по НДС, сданных позже 3 сентября, срок камеральной проверки составляет два месяца. Но, если до окончания проверки будут установлены признаки, указывающие на возможное нарушение налогового законодательства, то срок проведения «камералки» может быть продлен до трех месяцев со дня представления декларации (п. 2 ст. 88 НК РФ).

Пока форма решения о продлении «камералки» официально не утверждена, ФНС рекомендовала подчиненным использовать бланк, приведенный в приложении № 1 к письму.

Уведомление о ранее представленных документах

Если налогоплательщик решит не сдавать документы, затребованные во второй раз, то ему нужно сообщить инспекцию о том, что данные документы уже подавались. Сделать это нужно в сроки, назначенные для подачи затребованных документов.

Рекомендуемая форма уведомления приведена в приложении №2 к письму ФНС. Налогоплательщик должен сообщить реквизиты документов, указанных в требовании, а также наименование инспекции, в которую направлял бумаги. Если нужно отразить все запрошенные документы (информацию), то в уведомлении достаточно написать «все документы (информация), указанные в требовании».

Дополнение к акту проверки

Для налоговых проверок, завершенных позже 3 сентября 2018 года, изменился порядок оформления результатов дополнительных мероприятий налогового контроля (подробнее об этом контроле см. «В ФНС ответили на самые распространенные вопросы о дополнительном налоговом контроле»). Теперь инспекторы должны составлять документ, который называется «дополнение к акту налоговой проверки». Форма этого документа приведена в приложении № 3 к письму. Дополнение к акту состоит из трех частей: вводной части, описательной и итоговой. В документе указываются следующие сведения: начало и окончание допмероприятий, наименование допмероприятий, сведения о полученных доказательствах, выводы и предложения проверяющих.

ФНС подготовила новые формы документов для выездных проверок

ФНС подготовила ведомственный приказ, который содержит новые формы документов, применяемых при проведении выездных налоговых проверок.

Текст документа опубликован на Едином портале для размещения проектов НПА.

Так, в частности, приказ содержит:

- форму «Требование о представлении пояснений»;

- форму «Уведомление о вызове в налоговый орган налогоплательщика (плательщика сбора, страховых взносов, налогового агента)»;

- форму «Решение о проведении выездной налоговой проверки»;

- форму «Справка о проведенной выездной налоговой проверке».

Всего приказ содержит 39 форм документов, которые должны вступить в силу с 1 января 2017 года. При этом одновременно приказ упразднит действующие формы, утвержденные приказом от 08.05.2015 № ММВ-7-2/189@.

Разработка новых форм связана с внесением поправок в НК РФ Федеральными законами от 01.05.2016 № 130-ФЗ, от 03.07.2016 № 240-ФЗ, от 03.07.2016 № 244-ФЗ и другими.

Напомним, данные поправки изменили порядок электронного взаимодействия с налоговыми органами, утвердили особенности проведения выездных проверок консолидированных групп налогоплательщиков (КГН), а также передали ФНС полномочия по администрированию страховых взносов.

Новые формы документов, используемых при проведении налоговых проверок

С 12.06.2015 вступил в силу Приказ ФНС России от 08.05.2015 г. №ММВ-7-2/189@ «Об утверждении форм документов, предусмотренных Налоговым кодексом Российской Федерации и используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, оснований и порядка продления срока проведения выездной налоговой проверки, порядка взаимодействия налоговых органов по выполнению поручений об истребовании документов, требований к составлению акта налоговой проверки, требований к составлению акта об обнаружении фактов, свидетельствующих о предусмотренных Налоговым кодексом Российской Федерации налоговых правонарушениях (за исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном статьей 101 Налогового кодекса Российской Федерации)», которым утверждены новые формы документов, используемых при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах. Приказ зарегистрирован в Минюсте России 28.05.2015 г. № 37445.

Новые формы документов, направляемых налогоплательщикам, могут быть без печати инспекции, а также формируются не на гербовом бланке инспекции. Обязанность налоговых органов заверять печатью такие документы не предусмотрена вышеуказанным приказом.

Обновляются формы документов, используемых налоговыми органами при проведении налоговых проверок, в частности, вводятся новые формы:

— требования о предоставлении пояснений;

— уведомления о вызове в налоговый орган налогоплательщика;

— решения о проведении выездной налоговой проверки;

— справки о проведенной выездной налоговой проверке;

— протокола допроса свидетеля;

— акта о воспрепятствовании доступу должностных лиц налогового органа, проводящих налоговую проверку, на территорию или в помещение проверяемого лица;

— протокола осмотра территорий, помещений, документов, предметов;

— требования о представлении документов (информации);

— протокола о производстве выемки, изъятия документов и предметов;

— акта выездной налоговой проверки и другие.

Определено также, что основаниями для продления выездной налоговой проверки до четырех или шести месяцев могут являться:

— проведение проверки налогоплательщика, отнесенного к категории крупнейших;

— получение в ходе проведения проверки информации о наличии у налогоплательщика нарушений законодательства о налогах и сборах, требующей дополнительной проверки;

— проведение проверок организаций, имеющих в своем составе несколько обособленных подразделений;

— непредставление налогоплательщиком в установленный срок документов, необходимых для проведения выездной налоговой проверки;

— иные обстоятельства.

Кроме того, утверждены требования к составлению Акта об обнаружении фактов, свидетельствующих о налоговых правонарушениях.

ФНС подготовила новые формы документов для выездных проверок

ФНС подготовила ведомственный приказ, который содержит новые формы документов, применяемых при проведении выездных налоговых проверок.

Текст документа опубликован на Едином портале для размещения проектов НПА.

Так, в частности, приказ содержит:

- форму «Требование о представлении пояснений»;

- форму «Уведомление о вызове в налоговый орган налогоплательщика (плательщика сбора, страховых взносов, налогового агента)»;

- форму «Решение о проведении выездной налоговой проверки»;

- форму «Справка о проведенной выездной налоговой проверке».

Всего приказ содержит 39 форм документов, которые должны вступить в силу с 1 января 2017 года. При этом одновременно приказ упразднит действующие формы, утвержденные приказом от 08.05.2015 № ММВ-7-2/189@.

Разработка новых форм связана с внесением поправок в НК РФ Федеральными законами от 01.05.2016 № 130-ФЗ, от 03.07.2016 № 240-ФЗ, от 03.07.2016 № 244-ФЗ и другими.

Напомним, данные поправки изменили порядок электронного взаимодействия с налоговыми органами, утвердили особенности проведения выездных проверок консолидированных групп налогоплательщиков (КГН), а также передали ФНС полномочия по администрированию страховых взносов.

О формах документов для нового порядка проведения камеральных налоговых проверок

Для нового порядка проведения камеральных налоговых проверок разработаны необходимые формы документов.

Вступили в силу поправки в Налоговый кодекс РФ, предусматривающие:

- сокращение срока проведения камеральной налоговой проверки до 2 месяцев (нововведение касается налоговых деклараций, представленных после 3 сентября 2018 года). При наличии установленных оснований этот срок может быть продлен до трех месяцев;

- право налогоплательщика направить уведомление с указанием реквизитов документа, которым истребуемые налоговым органом документы были ранее направлены в инспекцию;

- оформление результатов дополнительных мероприятий налогового контроля отдельным актом.

Для реализации указанных положений ФНС России рекомендованы к применению: форма решения о продлении срока проведения камеральной налоговой проверки, форма уведомления о ранее представленных документах (информации), форма дополнения к акту налоговой проверки.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 7 ноября 2018 г. N ЕД-4-15/21688@

О НАПРАВЛЕНИИ РЕКОМЕНДУЕМЫХ ФОРМ

Федеральная налоговая служба в связи с изменениями, внесенными Федеральным законом от 03.08.2018 N 302-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (далее — Федеральный закон N 302-ФЗ) в Налоговый кодекс Российской Федерации (далее — Кодекс), сообщает следующее.

1. С 3 сентября 2018 года вступили в силу нормы Кодекса, предусматривающие сокращение срока проведения камеральной налоговой проверки налоговых деклараций по налогу на добавленную стоимость.

В соответствии с абзацем четвертым пункта 2 статьи 88 Кодекса камеральная налоговая проверка на основе налоговой декларации по налогу на добавленную стоимость, документов, представленных в налоговый орган, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа, проводится в течение двух месяцев со дня представления такой налоговой декларации.

Согласно пункту 4 статьи 4 Федерального закона N 302-ФЗ положения пункта 2 статьи 88 Кодекса применяются в отношении камеральных налоговых проверок, проводимых на основе налоговых деклараций по налогу на добавленную стоимость, представленных в налоговые органы после дня вступления в силу Федерального закона N 302-ФЗ.

Следовательно, срок проведения камеральной налоговой проверки налоговых деклараций (первичных и уточненных) по налогу на добавленную стоимость, представленных после 3 сентября 2018 года, составляет два месяца со дня подачи таких деклараций.

Согласно абзацу пятому пункта 2 статьи 88 Кодекса в случае, если до окончания камеральной налоговой проверки налоговой декларации по налогу на добавленную стоимость налоговым органом установлены признаки, указывающие на возможное нарушение законодательства о налогах и сборах, руководитель (заместитель руководителя) налогового органа вправе принять решение о продлении срока проведения камеральной налоговой проверки. Срок камеральной налоговой проверки может быть продлен до трех месяцев со дня представления налоговой декларации по налогу на добавленную стоимость.

До утверждения ФНС России в установленном порядке формы решения о продлении срока проведения камеральной налоговой проверки может применяться рекомендованная форма решения о продлении срока проведения камеральной налоговой проверки (форма по КНД 1165072) согласно приложению N 1 к настоящему письму.

2. В пункт 5 статьи 93 Кодекса внесены изменения, ограничивающие повторное истребование налоговыми органами документов независимо от оснований для их представления, в том числе в рамках истребования документов (информации) в соответствии со статьей 93.1 Кодекса.

Пунктом 5 статьи 93.1 Кодекса предусмотрено, что лицо, получившее требование о представлении документов (информации) в соответствии с пунктами 1 и 1.1 статьи 93.1 Кодекса, исполняет его в течение пяти дней со дня получения или в тот же срок уведомляет, что не располагает истребуемыми документами (информацией).

Лицо, получившее требование о представлении документов (информации) в соответствии с пунктом 2 статьи 93.1 Кодекса, исполняет его в течение десяти дней со дня получения или в тот же срок уведомляет, что не располагает истребуемыми документами (информацией).

Если истребуемые документы (информация) не могут быть представлены в указанные в пункте 5 статьи 93.1 Кодекса сроки, налоговый орган при получении от лица, у которого истребованы документы (информация), уведомления о невозможности представления в установленные сроки документов (информации) и о сроках (при необходимости), в течение которых эти документы (информация) могут быть представлены, вправе продлить срок представления этих документов (информации).

Истребуемые документы представляются с учетом положений, предусмотренных пунктами 2 и 5 статьи 93 Кодекса. Указанное в пункте 5 статьи 93.1 Кодекса уведомление представляется в порядке, предусмотренном пунктом 3 статьи 93 Кодекса.

Также в пункт 10 статьи 165 Кодекса и пункт 13 статьи 198 Кодекса внесены изменения, исключающие повторное представление контрактов (договоров).

Так, согласно абзацу второму пункта 10 статьи 165 Кодекса в случае, если контракты (договоры) ранее были представлены в налоговый орган для обоснования применения налоговой ставки 0 процентов в соответствии со статьей 165 Кодекса за предыдущие налоговые периоды или обоснования освобождения от уплаты акциза (возмещения сумм акциза) в соответствии с пунктом 7 статьи 198 Кодекса, их повторное представление не требуется. Вместо представления указанных в абзаце втором пункта 10 статьи 165 Кодекса документов налогоплательщик представляет в налоговые органы уведомление с указанием реквизитов документа, которым (приложением к которому) были представлены указанные документы, и наименования налогового органа, в который они были представлены.

Абзацем вторым пункта 13 статьи 198 Кодекса предусмотрено, что в случае, если документы, предусмотренные пунктом 13 статьи 198Кодекса, ранее были представлены в налоговый орган для обоснования применения налоговой ставки по налогу на добавленную стоимость в размере 0 процентов в соответствии со статьей 165 Кодекса за предыдущие налоговые периоды или обоснования освобождения от уплаты акциза (возмещения сумм акциза) в соответствии с пунктом 7 статьи 198 Кодекса, их повторное представление не требуется. Вместо представления указанных в пункте 13 статьи 198 Кодекса документов налогоплательщик представляет в налоговые органы уведомление с указанием реквизитов документа, которым (приложением к которому) были представлены истребуемые документы, и наименования налогового органа, в который они были представлены.

До внесения изменений в приказ ФНС России от 25.01.2017 N ММВ-7-2/34@ «Об утверждении формы и формата уведомления о невозможности представления в установленные сроки документов (информации) в электронной форме» может применяться рекомендованная форма уведомления о ранее представленных документах (информации) согласно приложению N 2 к настоящему письму.

3. Одновременно ФНС России сообщает, что для налоговых проверок, завершенных позже 3 сентября 2018 года, изменился порядок оформления результатов по итогам проведенных дополнительных мероприятий налогового контроля.

В соответствии с пунктом 6.1 статьи 101 Кодекса начало и окончание дополнительных мероприятий налогового контроля, сведения о мероприятиях налогового контроля, проведенных при осуществлении дополнительных мероприятий налогового контроля, а также полученные дополнительные доказательства для подтверждения факта совершения нарушений законодательства о налогах и сборах или отсутствия таковых, выводы и предложения проверяющих по устранению выявленных нарушений и ссылки на статьи Кодекса в случае, если Кодексом предусмотрена ответственность за эти нарушения законодательства о налогах и сборах, фиксируются в дополнении к акту налоговой проверки.

Дополнение к акту налоговой проверки должно быть составлено и подписано должностными лицами налогового органа, проводящими дополнительные мероприятия налогового контроля, в течение пятнадцати дней со дня окончания таких мероприятий.

Дополнение к акту налоговой проверки с приложением материалов, полученных в результате проведения дополнительных мероприятий налогового контроля, в течение пяти дней с даты этого дополнения должно быть вручено лицу, в отношении которого проводилась налоговая проверка (его представителю), под расписку или передано иным способом, свидетельствующим о дате его получения указанным лицом (его представителем), если иное не предусмотрено пунктом 6.1 статьи 101 Кодекса.

При проведении дополнительных мероприятий налогового контроля в отношении консолидированной группы налогоплательщиков дополнение к акту налоговой проверки в течение десяти дней с даты этого дополнения вручается ответственному участнику консолидированной группы налогоплательщиков в порядке, установленном пунктом 6.1 статьи 101 Кодекса.

Дополнение к акту налоговой проверки направляется иностранной организации (за исключением международной организации, дипломатического представительства, иностранной организации, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 Кодекса), не осуществляющей деятельность на территории Российской Федерации через обособленное подразделение, по почте заказным письмом по адресу, содержащемуся в Едином государственном реестре налогоплательщиков. Датой вручения этого дополнения к акту налоговой проверки считается двадцатый день, считая с даты отправки заказного письма.

При этом документы, полученные от лица, в отношении которого проводилась налоговая проверка, к дополнению к акту налоговой проверки не прилагаются.

В случае, если лицо, в отношении которого проводилась налоговая проверка (его представитель), уклоняется от получения дополнения к акту налоговой проверки, такой факт отражается в дополнении к акту налоговой проверки. В таком случае дополнение к акту налоговой проверки направляется по почте заказным письмом по месту нахождения организации (обособленного подразделения), иностранной организации или месту жительства физического лица и считается полученным на шестой день с даты отправки заказного письма.

До утверждения ФНС России в установленном порядке формы дополнения к акту налоговой проверки может применяться рекомендованная форма дополнения к акту налоговой проверки (форма по КНД 1165215) согласно приложению N 3 к настоящему письму.

| Видео (кликните для воспроизведения). |

Доведите настоящее письмо до территориальных налоговых органов.

Источники

Хазиев, Ш. Н. Вопросы судебной экспертизы в деятельности Европейского Суда по правам человека / Ш.Н. Хазиев. — М.: Компания Спутник +, 2017. — 935 c.

Ефименко, Е. Н. Корпоративные конфликты (споры). Учебно-практическое пособие / Е.Н. Ефименко, В.А. Лаптев. — М.: Проспект, 2015. — 240 c.

Правоведение. Шпаргалка. — Москва: ИЛ, 2014. — 892 c.- Гамзатов, М.Г. Английские юридические пословицы, поговорки, фразеологизмы и их русские соответствия / М.Г. Гамзатов. — М.: СПб: Филологический факультет СПбГУ, 2004. — 142 c.

- Сю, Эжен Жертва судебной ошибки / Эжен Сю. — М.: Новелла, 2016. — 416 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.