Содержание

- 1 Копейка рубль бережет: как рассчитать компенсацию за задержку заработной платы?

- 2 Калькулятор компенсации за задержку заработной платы-2019

- 3 Как рассчитать пеню за задержку выплаты заработной платы?

- 4 Как рассчитать компенсацию за задержку заработной платы

- 5 Налогообложение компенсации за задержку зарплаты – НДФЛ и страховые взносы. Какими налогами облагается?

- 6 Ответственность работодателя за задержку заработной платы

Копейка рубль бережет: как рассчитать компенсацию за задержку заработной платы?

Невыплата дохода не только позволяет работнику требовать компенсации, но и обязывает работодателя ее выплачивать. И первым, и вторым нужно провести расчет, чтобы определить размер неустойки за просроченную выплату. Сделать это несложно, достаточно применить одну формулу. Подробнее об этом, ниже.

Общая информация по невыплате зарплаты

По статистике за 2017 год насчитывается чуть менее 600 тысяч трудовых споров:

- Из них свыше полумиллиона (85%) – касались заработной платы и других обязательных выплат;

- Подавляющее большинство подобных исков (97%) были удовлетворены в пользу персонала;

- Предприятия вынуждены были уплатить свыше 30 млрд р.;

- В среднем – это около 70 т.р. на одного сотрудника, подавшего иск против работодателя.

То есть, восстановить нарушенные права из-за вовремя невыплаченной или незаконно удержанной заработной платы реально. Это связано с тем, что Законодатель однозначно определил сроки выплат и обозначил ответственность за их нарушение (ст.236 ТК РФ).

Получить компенсацию можно не только за несвоевременно выплаченную зарплату, но и при незаконном удержании:

- Больничных и социальных выплат;

- Отпускных;

- Пособий при увольнении;

- Надбавок и доплат;

- Других денежных начислений.

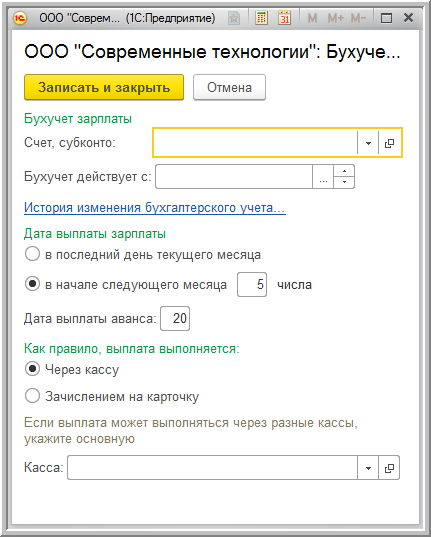

Для каждого вида выплат предусмотрены определенные сроки. Если раньше работодатель мог самостоятельно их определять, с октября 2016 года Законодатель обязал выплачивать зарплату не позднее 15 числа следующего месяца, а аванс – не позднее 30 числа текущего месяца.

Какой-то иной трактовки закона не предусмотрено. Соответственно в суде несложно доказать вину руководства предприятия в несвоевременных выплатах. Более того, презумпция вины будет лежать на ответчике. Именно работодатель обязан доказать, что он вовремя перечислил деньги в фонд заработной платы.

Обязательное условие привлечения предприятия к ответственности – наличие вины. Если деньги были вовремя перечислены в банковское учреждение, но в назначенный срок не поступили на карты сотрудникам, ответственность с работодателя снимается.

К примеру, в том же 2017 году около полумиллиона банковских переводов были приостановлены по инициативе банков. Общая сумма задержанных денег превышает 180 млрд р., пострадали в той или иной степени свыше миллиона предприятий разной формы собственности. Вместе с ними пострадали и миллионы работников.

Последствия для организации

Предприятие, которое несвоевременно выплачивает зарплату, может пострадать не только материально. Выплата неустойки персоналу и штрафа в местный муниципалитет – это не все, что грозит работодателю. В таких случаях предусмотрена административная и уголовная ответственность. В первом случае:

- Накладывается штраф в размере от 5 до 50 т.р. на предпринимателей – физических и юридических лиц соответственно.

- Приостанавливается деятельность предприятия сроком на 3 месяца.

Привлечение к уголовной ответственности допускается, если заработная плата не выплачена полностью – в течение 2 месяцев, или частично – в течение 3 месяцев.

Ответственные за нарушение лица наказываются:

- Штрафом до 500 т.р. (до 120 т.р. при частичной задержке);

- Заключением на срок до 5 лет (до 1 года – при частичной задержке);

- Принудительными работами — до 2-3 лет;

- Лишением права в течение года занимать определенные должности.

Самое строгое наказание с максимальным размером штрафа или лишением свободы предусмотрено особых случаев. К ним относится неправомерная задержка зарплаты, которая повлекла тяжелые последствия. Работодатель не может предусмотреть их, но из-за этого его наказание не смягчается.

Дополнительный или косвенный вид наказания – инициация процедуры банкротства. Трудовой коллектив, перед которым существует задолженность по зарплате, имеет право обратиться в арбитражный суд и требовать начать процедуру несостоятельности. В этом случае:

- Назначается арбитражный управляющий из списка, предложенного заявителем.

- Долг перед работниками включается в реестр требований кредиторов.

- Обязательства перед сотрудниками погашаются за счет активов и имущества работодателя.

- Контролирующие предприятия лица могут нести субсидиарную ответственность по долгам перед персоналом за счет личного имущества и активов.

Это непростая процедура, со стороны ее инициаторов требуется грамотная юридическая поддержка, чтобы вернуть свои деньги. В суд по вопросу задолженности по зарплате чаще обращаются в порядке общей юрисдикции. Выносимые решения не касаются инициации банкротства. Но такая возможность у персонала, не получающего заработную плату, есть.

Как рассчитать денежную компенсацию?

Она может определяться следующим образом:

- По закону;

- По условиям трудового договора.

В первом случае ст. 236 ТК РФ определяет размер компенсации за каждый день в размере 1/150 от ключевой ставки рефинансирования Центробанка. Она берется от общей суммы задолженности по заработной плате.

Если по условиям трудового договора размер компенсации за задержку заработной платы выше, чем по закону, часть пени облагается НДФЛ. Для этого:

- Определяется размер компенсации по закону.

- Высчитывается положенная неустойка по условиям трудового договора.

- Устанавливается разница между этими значениями, с которой и насчитывается НДФЛ.

Формула на основе процентов

Чтобы самостоятельно рассчитать пеню, которую работодатель обязан уплатить персоналу за задержку заработной платы, применяется формула К=Рдзп×Дзп×Ксрф/150, где:

- К – размер компенсации;

- Рдзп – размер долга по зарплате;

- Дзп – количество дней, в течение которых существует задолженность;

- Ксрф –ставка рефинансирования Центробанка.

Расчет проводится для каждого месяца отдельно, сумма долга берется за расчетный месяц, за который образовалась задержка. При постоянной зарплате это величина не меняется, а вот к другим значениям нужно быть внимательнее.

Например, количество дней – величина не постоянная, если расчет пени ведется за период в два месяца и более. Если долг образовался за квартал и более, то первая пеня высчитывается со значением в 90 дней и более, а третья пеня – 30 дней и более. Подробнее продемонстрировано ниже.

Ключевая или процентная ставка рефинансирования – величина переменная, может меняться каждые два-три месяца, при расчетах нужно уточнять. Так, в 2018 году ее значение:

- С 1 января по 11 февраля – 7,75%;

- С 12 февраля по 25 марта – 7,5%;

- С 26 марта по 15 июня – 7,25%.

Поэтому при расчете пени за март, рассчитывается неустойка за периоды:

- С 16 по 25 марта – 10 дней и Ксрф =7,5%;

- С 25 марта по 15 апреля – 21 день и Ксрф =7,25%.

Сумма полученных значений – неустойка за март 2018 года.

Заработная плата выплачена с просрочкой в месяц (30 дней). В трудовом договоре не оговорены специальные условия по выплате пени из-за просроченных платежей. Соответственно, применяется указанная выше формула со значением 1/150 ключевой ставки рефинансирования Банка России, которая оставалась неизменной и составляла 8%.

Задолженность по зарплате равна 45 т.р. без учета НДФЛ. Компенсация составляет: 45000×30×0,09/150=810 р.

В соответствии с условиями коллективного договора за каждый день просрочки заработной платы полагается 0,1% от невыплаченной суммы. Ставка рефинансирования составляет 7,75%, что ниже, чем значение, указанное в соглашении. Соответственно, применяются условия, указанные в документе.

Заработная плата не выплачивалась в течение 45 дней. Задолженность накопилась за два месяца – по 50 т.р. за каждый. Просрочка платежа составляет:

- За 1 месяц – 45 дней;

- За 2 месяц – 15 дней.

Высчитываем компенсацию за первый месяц: 50000×45×0,1/150=1500 р. За второй месяц: 50000×15×0,1/150=500 р. Совокупное значение пени: 1500+500=2 т.р.

Избегайте ошибок

В аналогичных последнему примеру случаях часто допускают ошибку. Берут общий долг, в данном случае 100 т.р., и общую длительность задержки – 45 дней. Далее применяют формулу, получая 100000×45×0,1/150= 3 т.р.

То есть, значение увеличилось в полтора раза. Конечно, в суде помогут скорректировать вычисления, но истец может рассчитывать на одну сумму (иногда речь идет о десятках тысячах рублей), а в итоге получит существенно меньшую сумму.

Расчет выплат в случае несвоевременно выплаченного дохода

Основное, на что нужно обратить внимание – это период, в течение которого должны проводиться выплаты зарплат, премий, отпускных, пособий. За просрочку каждого из них положена компенсация. Отсчет по заработной плате указан выше – следующий день после:

- 15 числа последующего месяца по зарплате;

- 30 числа текущего месяца по авансу.

В указанных примерах не учтено именно последнее. Если возникает задолженность по зарплате, то и по авансу также вероятен долг. Соответственно, рассчитывать компенсацию по выплате за месяц нужно в два этапа – за аванс и основной платеж.

Обобщенная формула расчета компенсации выглядит так К= Рдзп× Дзп×Ксрф/150+ Сав×Дза×Ксрф/150, где:

- К – размер компенсации;

- Рдзп– сумма долга по зарплате;

- Дзп – количество дней задержки зарплаты;

- Сав – сумма долга по авансу;

- Дза – количество дней задержки аванса;

- Ксрф – ключевая ставка рефинансирования.

При изменении ставки рефинансирования, формула усложняется, компенсация рассчитывается отдельно для каждого периода с разным значением Ксрф. Выше на примере было разобрано, каким образом нужно поступать в таких случаях.

Полезное видео

Заключение

Итак, при расчете компенсации необходимо определить количество дней просрочки, сумма, которую должен работодатель и ключевую ставку рефинансирования. Эти значения подставляются в формулы и с помощью калькулятора или развитых навыков вычислений в уме высчитываются искомые цифры.

| Видео (кликните для воспроизведения). |

Размер компенсации невелик. Как показано в примерах, за двухмесячную задолженность в 100 т.р. пеня составила 2 т.р. Это немного, но с работодателя можно потребовать возместить моральный и имущественный вред. Здесь сложнее доказать обоснованность требований, необходима помощь практикующего юриста по трудовым спорам. Как минимум, следует записаться на консультацию и узнать мнение специалиста относительно сложившейся ситуации. Этот шаг убережет от необдуманных решений, финансовых и временных потерь.

Калькулятор компенсации за задержку заработной платы-2019

| Калькулятор | КОМПЕНСАЦИИ ЗА ЗАДЕРЖКУ ЗАРАБОТНОЙ ПЛАТЫ-2019 |

| Видео (кликните для воспроизведения). |

Если в течение периода задержки действовало несколько ставок ЦБ РФ, то период задержки делится на более короткие периоды, за каждый из которых компенсация считается по своей ставке.

Считается компенсация от суммы, невыплаченной работнику после удержания НДФЛ, т. е. суммы, которую он должен был получить на руки. Таким образом, для расчета компенсации используется формула:

По приведенной формуле рассчитывается минимальная сумма компенсации в соответствии с ТК. То есть работодатель может выплачивать ее и в большей сумме, если это установлено в его ЛНА. Кстати, платить компенсацию придется независимо от наличия вины работодателя в задержке (ст. 236 ТК РФ).

Как и любая иная сумма, начисленная в пользу работника, компенсация за задержку зарплаты должна быть отражена в его расчетном листке (ст. 136 ТК РФ).

Пример расчета компенсации за задержку зарплаты

В организации в соответствии с Положением об оплате труда зарплата выплачивается работникам двумя платежами: первая часть – не позднее 22 числа текущего месяца, вторая часть – не позднее 7 числа следующего месяца. Зарплата работника в размере 18 тыс. руб. за вторую половину ноября 2015 года была выплачена 17 декабря 2015 года. В период с 8 по 17 декабря 2015 года включительно ставка рефинансирования была равна 8,25%.

Сумма зарплаты работника за вычетом НДФЛ составит:

18 000 руб. – (18 000 руб. х 13%) = 15 660 руб.

А сумма компенсации за задержку зарплаты будет равна:

15 660 руб. х 1/300 х 8,25% х 10 дн. = 43 руб.

Налоги и взносы с суммы компенсации

Сумма компенсации за задержку выплаты зарплаты не подлежит обложению НДФЛ (п. 3 ст. 217 НК РФ, Письмо Минфина от 18.04.2012 № 03-04-05/9-526 ). А вот страховые взносы во внебюджетные фонды с нее, по мнению Минтруда, нужно начислить (Письмо Минтруда от 03.08.2015 № 17-3/В-398 ).

Учесть компенсацию в расходах при расчете налога на прибыль (Письмо Минфина от 31.10.2011 № 03-03-06/2/164 ) и налога при УСН нельзя.

Приостановка работы на период до выплаты зарплаты

Если период невыплаты зарплаты составит более 15 дней, работник будет вправе приостановить работу, известив об этом своего работодателя. Правда, в определенных случаях такого права на приостановку у работника нет, например, в периоды введения военного или чрезвычайного положения в соответствии с законодательством, при работе в организациях, обслуживающих особо опасные виды производств, и др. (ст. 142 ТК РФ).

Налогообложение компенсации за задержку зарплаты – НДФЛ и страховые взносы. Какими налогами облагается?

По ст. 236 ТК РФ, если предприятие не выплачивает зарплату в установленный срок, оно дополнительно обязано выдать компенсацию за задержку сотрудникам размером не менее 1 / 150 от ставки рефинансирования ЦБ.

Отсюда возникает вопрос, облагается ли она налогом с доходов и нужно ли платить с нее страховые взносы в бюджет?

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Это быстро и бесплатно!

Налогообложение неустойки при невыплате заработной платы

Практически все получаемые работником доходы от работодателя облагаются НДФЛ и страховыми взносами. Нужно ли начислять и удерживать данные налоги с начисленной компенсации при невыплате заработной платы?

Чтобы разобраться с налогообложением компенсации за задержку выплаты зарплаты, необходимо внимательно изучить некоторые статьи Налогового кодекса.

Удерживается ли подоходный налог?

Пункт 3 ст. 217 НК РФ гласит, налогообложению не подлежат компенсационные выплаты, в рамках норм, связанных с выполнением трудовых обязанностей.

Из этого пункта можно сделать выводы:

- Сумма компенсации 1 / 150 от ставки рефинансирования ЦБ, а также большие неустойки при невыплате (если они определенных трудовым или коллективным договором) не облагаются налогом с доходов. НДФЛ с них удерживать и платить не нужно.

- Если в трудовом или коллективном договоре работодатель не установил конкретный размер компенсации, но выплачивает ее в сумме больше, чем 1 / 150 от ставки рефинансирования ЦБ, придется удержать НДФЛ с величины, превышающей норму по закону.

Сотруднику выплачена компенсация в размере 1 / 100 от ставки рефинансирования ЦБ. В договорах с работником нет пункта с указанием размера неустойки за задержку зарплаты.

Тогда, налогообложению будет подлежать только часть выплаты, свыше установленной нормы: 1 / 150 — 1 / 100 = 1 / 50 ставки рефинансирования ЦБ — с суммы неустойки, исчисленной по указанной ставке нужно будет удержать НДФЛ.

Важно! Размер компенсации свыше превышения нормы облагается подоходным налогом в общем порядке.

Облагается ли страховыми взносами?

Порядок обложения страховыми взносами с 2017 года определен гл. №34 НК РФ. Ст. №422 указанного нормативного акта не содержит в перечне необлагаемых взносами сумм компенсационной суммы за несвоевременную уплату заработной платы. Поэтому по кодексу облагать такие выплаты взносами нужно.

Этот вид компенсации относится к материальной ответственности организации, выплачивается на основании ТК РФ и обеспечивает защиту трудовых прав персонала при исполнении физического труда.

Исходя из этого, представители судебного органа принимают решение, что платить страховые взносы работодатель не должен.

С целью избежать разбирательств многие организации платят взносы в бюджет, опираясь на кодекс по налогам.

Сроки уплаты

Чтобы не вступать в споры с налоговым органом многие организации выплачивают страховые взносы с компенсационной выплаты за задержку зарплаты.

По ст. 431 НК РФ, перечисление взносов должно происходить не позднее пятнадцатого числа следующего за отчетным месяцем.

Когда выплаченная сумма неустойки за невыплату заработной платы превышает норму и не оговорена договорами, работодатель несет обязательство оплатить НДФЛ с суммы превышения. Оплату налога с доходов по ст. 226 НК РФ необходимо произвести не позднее дня фактической выплаты денежной суммы работнику.

Пример обложения

Рассмотрим на конкретных примерах, как компенсационная сумма облагается налогами и взносами.

Как удерживается НДФЛ:

Предположим, работодатель не установил с помощью нормативных актов размер компенсации при невыплате зарплаты.

Фактически он выплачивает ее в размере 1 / 50 от ставки ЦБ.

Задержка выплаты произошла на 3 дня, сумма задолженности по заработной плате составляет 15 000, ставка – 7,25 %.

- Сначала рассчитаем размер компенсационной выплаты, с которой берется НДФЛ:

- 1 / 150 – 1 / 50 = 1 / 100;

- 15000 * 1 / 100 * 7,25% * 3 = 32,63.

- Рассчитываем НДФЛ: 32,63 * 13 % = 4,24.

- Сотрудник получит на руки сумму компенсации:

- 15000 * 1 / 50 * 7,25% * 3 = 65,25.

- 65,25 – 4,24 = 61,01.

Как облагается взносами:

Если работодатель решил выполнить страховые отчисления с целью избежать судебных разбирательств, размеры ставок будут идентичны зарплате: 22% — ОПС, 5,1% — ОМС, 2,9% — ВНиМ.

Для расчета возьмем компенсацию из предыдущего примера, она равна 65,25:

- ОПС = 65,25 * 22% = 14,36.

- ОМС = 65,25 * 5,1% = 3,33.

- ВНиМ = 65,25 * 2,9% = 1,89.

Сделаем основные выводы:

- Облагать компенсацию по задержке зарплаты НДФЛ нужно, если в трудовом или коллективном договоре ее размер не оговорен, а фактически работодатель выплачивает ее в размере, превышающем установленную законом норму.

- В перечне сумм, не облагаемых взносами нельзя найти такой вид компенсации. Поэтому рекомендуется уплачивать их, чтобы избежать судебных споров с налоговым органом.

- Периоды оплаты налогов установлены Налоговым кодексом и соответствуют сроком оплаты с зарплаты.

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно:

+7 (812) 603-45-17 — Санкт-Петербург — ПОЗВОНИТЬ

+8 (800) 500-27-29 доб.849 — Другие регионы — ПОЗВОНИТЬ

Ответственность работодателя за задержку заработной платы

Задержка заработной платы

Под задержкой заработной платы понимается ее невыплата в установленные законом или локальными актами сроки. Ст. 136 Трудового кодекса Российской Федерации (ТК РФ) предусматривает:

- Выплату заработной платы не реже чем каждую 1/2 месяца. При этом дата выплаты устанавливается локальным актом организации и должна содержать конкретные числа, а не временной промежуток. Окончательная выдача заработной платы должна производиться не позднее 15-го числа месяца, следующего за оплачиваемым.

- Выдачу отпускных не позднее чем за 3 дня до начала отдыха.

- Установление других сроков для производства выплат. Так, ст. 140 ТК РФ предписывает осуществлять полный расчет при увольнении сотрудника в его последний трудовой день.

Среди распространенных причин, способствовавших задержке выплаты заработной платы, можно выделить:

- отсутствие денежных средств на банковском счете работодателя;

- неправильное применение законодательства, выражающееся в установлении выплат 1 раз месяц, плавающих дат выдачи заработной платы и т. п.;

- нарушения, допущенные сотрудниками организации, такие как несвоевременное оформление кадровых документов или неперечисление денежных средств бухгалтером в установленный срок;

- сбой в работе оборудования и программ как у работодателя, так и у обслуживающего банка и пр.

Ответственность работодателя за задержку выплаты заработной платы

Действующее законодательство Российской Федерации предусматривает несколько видов ответственности за несвоевременную выплату заработной платы:

- Материальную для организации, предпринимателя. Трудовой кодекс за задержку заработной платы предусматривает обязательное начисление и выплату компенсации. О ее размере и порядке начисления расскажем ниже.

- Административную для организации, предпринимателя и/или руководства, выражающуюся в наложении штрафа, максимальный размер которого может достигать 100 000 руб. (при повторном привлечении предприятия к административной ответственности за это нарушение).

- Уголовную для руководства. Строгость наказания будет зависеть от того, была невыплата частичной или полной, а также от срока, когда сотрудники не получали денежные средства и степени тяжести последствия такого неполучения. Максимальный срок наказания может составить 5 лет срока лишения свободы.

Задержка заработной платы на 1 день: последствия по Трудовому кодексу

Согласно ТК РФ задержка заработной платы даже на 1 день влечет обязательную выплату денежной компенсации. Ее размер не может быть ниже 1/150 ключевой ставки, установленной Банком России. Расчет производится за каждый день с момента, когда образовалась задолженность по заработной плате, до дня, когда она фактически была погашена.

Рассчитать проценты и произвести их выплату вместе с самой задолженностью — обязанность работодателя, и это не требует от сотрудника каких-либо действий, например написания заявления. При этом доказывать наличие вины работодателя не требуется. Компенсироваться должна даже просрочка, произошедшая из-за ошибки обслуживающего банка или технического сбоя в работе оборудования либо программного обеспечения.

Ст. 236 ТК РФ предусматривает минимальный размер компенсации за задержку заработной платы. Он может быть увеличен локальным актом предприятия, а также коллективным или трудовым договором.

Срок просрочки составил 5 дней.

Ключевая ставка равна 7,75%.

Сумма задержанной зарплаты — 20 000 руб.

Размер компенсации будет равен: 20 000 × 7,75% / 150 × 5 = 51,67 руб.

Что делать при задержке заработной платы более 15 дней: статья ТК РФ

Нередко у сотрудников возникает вопрос: а что делать, когда задержка заработной платы превысила 15 дней? Ответ дает статья о задержке заработной платы (ст. 142 ТК РФ), которая предусматривает право сотрудников в такой ситуации приостановить работу до полного погашения задолженности. Обязательным условием является уведомление работодателя в письменной форме.

Однако ТК РФ запрещает использовать такой способ:

- госслужащим;

- служащих вооруженных сил, предприятий, занимающихся вопросами обеспечения безопасности РФ, служб МЧС и правоохранительных органов;

- во время действия военного или чрезвычайного положения;

- сотрудникам организаций, обслуживающих особо опасные виды оборудования или производств;

- на предприятиях, которые осуществляют обеспечение жизнедеятельности граждан (отопление, водо-, газоснабжение, энергообеспечение, связь, станции скорой медицинской помощи).

В период приостановления работы сотрудники имеют право не находиться на рабочем месте и получить расчет за время простоя исходя из среднего заработка.

Штраф за задержку заработной платы в 2018 — 2019 году

П. 6 ст. 5.27 Кодекса об административных правонарушениях Российской Федерации (КоАП РФ) предусматривает наступление административной ответственности:

- при частичной или полной невыплате заработной платы;

- установлении зарплаты ниже уровня, предусмотренного законом;

- отсутствии в действиях работодателя состава уголовного правонарушения, который мы детально рассмотрим ниже.

Ответственность за задержку заработной платы КоАП РФ устанавливает в виде штрафа. Его величина составит:

- 10 000–20 000 руб. для уполномоченных должностных лиц;

- 1 000–5 000 руб., когда провинился работодатель — индивидуальный предприниматель (ИП);

- 30 000–50 000 руб. для предприятий.

Кроме того, п. 7 указанной статьи предусматривает более жесткую ответственность, когда правонарушение было совершено лицом, ранее уже подвергнутым наказанию по п. 6. В таком случае штраф увеличится:

- до 30 000 руб. в отношении ИП;

- 100 000 руб. для юрлиц;

- 30 000 руб. для должностных лиц, к которым также может быть применена дисквалификация до 3 лет.

Когда работодателю грозит уголовная ответственность за нарушение сроков выплаты заработной платы

Статьей о задержке заработной платы в Уголовном кодексе РФ является ст. 145.1. Она предусматривает 3 состава преступления.

Ч. 1 применяется в случае, когда:

- произошла частичная невыплата зарплаты, пособия, т. е. платеж был произведен в размере менее половины суммы, подлежащей выдаче сотруднику;

- просрочка превысила 3 месяца;

- причиной невыплаты послужила корыстная или иная заинтересованность;

- субъектом является директор юрлица, филиала или другого обособленного подразделения юрлица.

Наказывается такое правонарушение штрафом до 120 000 руб., лишением права занимать руководящие должности в течение 1 года, принудительными работами до 2 лет или сроком лишения свободы до 1 года.

Ч. 2 предусматривает ответственность за полную умышленную невыплату зарплаты на протяжении более чем 2 месяцев. Что грозит работодателю за задержку заработной платы в таком случае? Ответственность может быть в виде:

- штрафа в размере 50 000 руб. или взимания дохода преступника на срок до 3 лет;

- 3 лет принудительных работ с возможностью дополнительного наказания в виде лишения права занимать определенные должности;

- 3-летнего срока лишения свободы.

Важно! Лицо, впервые совершившее преступление, предусмотренное частями 1 и 2 ст. 145.1 УК РФ, освобождается от ответственности, если полностью погасило задолженность и выплатило причитающиеся проценты в течение 2-х месяцев со дня возбуждения уголовного дела (закон «О внесении изменений…» от 27.12.2018 № 533-ФЗ).

Ч. 3 применяется, когда действия, указанные в первых 2 статьях, повлекли тяжкие последствия, например вред здоровью сотрудника, уничтожение и повреждение имущества и пр. В таком случае:

- штраф возрастет до 500 000 руб.;

- срок нахождения в местах заключения может составить до 5 лет (с дисквалификацией до 5 лет или без таковой).

Куда обращаться при несвоевременной выплате заработной платы

Рассмотрим, куда обращаться при задержке заработной платы. Можно выделить несколько госорганов, которые могут помочь работнику в сложившейся ситуации. Во-первых, сотрудник вправе обратиться с заявлением о нарушении своих прав в трудовую инспекцию по месту нахождения организации-должника.

В документе, составляемом в произвольной форме, следует указать:

- свои данные;

- название, адрес и другие контактные данные работодателя;

- период просрочки и сумму задолженности.

Трудовая инспекция проведет внеплановую проверку организации и при подтверждении фактов, указанных в заявлении, вынесет предписание об устранении нарушения, т. е. предпишет работодателю произвести расчет с работниками.

При наличии состава административного правонарушения она может привлечь работодателя к ответственности по п. 6 ст. 27.1 КоАП или составить протокол с последующей передачей материалов в суд для привлечения по п. 7 ст. 27.1 КоАП. Такие полномочия трудовой инспекции установлены п. 1 ст. 23.12 и подп. 16 п. 2 ст. 28.3 КоАП.

Подробнее о порядке привлечения к административной ответственности читайте в статье Производство по делам об административных правонарушениях.

Куда обратиться при наличии признаков преступления

Еще одним органом, стоящим на защите прав работников, является прокуратура. В письменном заявлении в случае, когда принято решение прибегнуть к ее помощи, указываются сведения о нарушении прав работников, а также могут содержаться ходатайства о привлечении предприятия к административной ответственности, директора — к уголовной.

По факту заявления будет также проведена проверка, и при выявлении нарушений выдано предписание об их устранении. При наличии в составе правонарушения признаков совершения административного или уголовного преступления материалы дела передаются в трудовую инспекцию или Следственный комитет (СК РФ) соответственно для возбуждения дел.

При наличии состава преступления, предусмотренного ст. 145.1 УК РФ, можно обратиться напрямую в следственный отдел СК РФ по месту нахождения предприятия-должника. К заявлению нужно приложить все имеющиеся доказательства.

Судебная защита нарушенных прав

С требованием о взыскании заработной платы можно обратиться в судебные органы. При этом необходимо помнить, что начисленная, но не выплаченная заработная плата, отпускные и прочие выплаты производятся в порядке приказного производства (ст. 122 Гражданского процессуального кодекса Российской Федерации). В случае если спор касается также и размера начислений, он разрешается путем искового производства. Свои требования необходимо заявить в течение 1 года со дня, когда зарплата должна была быть выдана. Подробнее читайте в статье Каков срок исковой давности по заработной плате?

Кроме суммы задолженности через суд можно потребовать выплатить проценты за просрочку осуществления выплат и компенсировать моральный вред, вызванный нарушением прав сотрудника (ст. 237 ТК РФ).

К исковому заявлению необходимо приложить:

- копию трудового договора;

- копию трудовой книжки (когда взыскиваются суммы, которые не были выплачены при увольнении);

- справку 2-НДФЛ, которая поможет доказать размер начисленной заработной платы;

- расчетный листок, где отображены размеры выданных работнику сумм и числящейся за предприятием задолженности;

- расчет задолженности, суммы компенсации за невыплату зарплаты;

- доказательства причинения сотруднику морального вреда (так, наличие нравственных страданий могут подтвердить факты обращения к психологу, психотерапевту, показания свидетелей).

Данная категория исков не требует уплаты госпошлины до обращения в суд (подп. 1 п. 1 ст. 333.36 Налогового кодекса Российской Федерации).

Таким образом, законодательством установлена разнообразная ответственность за несвоевременную выплату заработной платы в 2018 — 2019 году. Она может быть материальной, административной и даже уголовной, если причиной задержки послужили корыстные мотивы руководителя. На защите прав сотрудников стоят судебные органы, трудовая инспекция, прокуратура и правоохранительные органы, поэтому выбор способа защиты принадлежит самому работнику.

Статья оказалась полезной? Подписывайтесь на наш канал RUSЮРИСТ в Яндекс.Дзен!

Источники

Теория государства и права. В 2 частях. Часть 1. Теория государства. — М.: Зерцало-М, 2011. — 516 c.

Липинский, Д. А. Общая теория юридической ответственности / Д.А. Липинский, Р.Л. Хачатуров. — М.: Юридический центр Пресс, 2017. — 950 c.

Пикуров, Н. И. Комментарий к судебной практике квалификации преступлений на примере норм с бланкетными диспозициями / Н.И. Пикуров. — М.: Юрайт, 2014. — 496 c.- Щеглова Л. В. Защита своих прав в судах общей юрисдикции; Омега-Л — М., 2014. — 232 c.

- Боголепов, Н.П. Значение общенародного гражданского права (Jus Gentium) в римской классической юриспруденции / Н.П. Боголепов. — М.: Книга по Требованию, 2012. — 257 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.