Содержание

Разница между регрессом и суброгацией

Различие и общее суброгации регресса

Отличие регресса от суброгации в страховании таблица

В момент наступления страхового случая вторая виновная сторона отсутствовала (никто не толкал авто на бордюр). Внимание Содержание страницы

- 4 Видео по теме

- 3 Различия между регрессом и суброгацией

- 2 Что такое регресс в автостраховании?

- 1 Понятие и необходимость суброгации

По результатам происходящих дорожно-транспортных происшествий страховыми организациями выполняются оплаты компенсаций понесенных убытков по соглашениям автомобильного страхования.

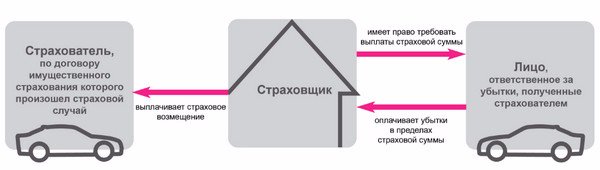

Платежи могут происходить с использованием разных методов, среди которых суброгация и регресс. Понятие и необходимость суброгации Согласно Гражданскому Кодексу РФ (ст. 965) право на требование к лицу, ответственному за компенсированный по страховке урон, переходит к страховой структуре, оплатившей страховую компенсацию.

13 чем суброгация отличается от права регресса

Мусин[5]. Как представляется, основанием для признания суброгации видом регресса явилось отнесение суброгации и регресса к правовым конструкциям, применение которых позволяет одному лицу (поручителю, залогодателю, страховщику) возместить уплаченное за счет другого.

Таким образом, суброгация и регресс имеют общее целевое назначение. Так, по мнению В.А. Белова,

«назначение институтов суброгации и регресса состоит в покрытии плательщику уплаченных сумм за счет должника»

С.В. Дедиков указывает на то, что институты суброгации и регресса устанавливают разновидность обратного требования, так как имеют в своей основе иное, уже прекратившееся обязательство[7]. И.В. Кисель полагает, что

«суброгационное требование, так же как и регрессное, – это вид обратного требования, то есть требования, направленного на возврат оплаченных ранее сумм»

В чем разница между суброгацией и регрессом в автостраховании

Первая чаще всего применяется именно в системе страхования КАСКО, а вторая – в ОСАГО.

Именно в этом и заключаются основные различия в этих на первый взгляд совсем непонятных терминах.

Напоследок хочется дать несколько простых, но крайне важных советов, которые позволят вам сохранить свои деньги.

В таком случае вы оградите себя от ошибок и сможете избежать ДТП. Лучше и вовсе не сталкиваться с такими проблемами, и тогда вы никогда не повстречаетесь со штрафами, огромными выплатами не в вашу сторону и т.

Чем отличается суброгация от регрессных требований

Клиент страховщика, имеющий полис ОСАГО попал в ДТП. Что делать в таком случае страховой компании?

Безусловно, выплатить денежные средства пострадавшей стороне.

Соответственно, страховщик несет убытки и теперь ему необходимо их с кого-то взыскать. В порядке суброгации он может обратиться к виновному лицу, которым, как раз оказывается его клиент. Но по правилам, суброгацию нельзя применить в ущерб страхователя.

Соответственно, применение правил суброгации в договорах страхования ОСАГО недопустимо.

Суброгация в страховании: описание, особенности, принцип и право. Суброгация и регресс в страховании: разница

Это воплощение идеи ответственности виновных в причинении умышленного ущерба. Суброгация в страховании выступает сдерживающим фактором, пресекая попытки обогащения за счет страхования.

Ее суть заключается в преследование виновных в убытках лиц. Уклоняться от ответственности бессмысленно, но нужно контролировать расчёты страховщика. Такой подход в страховании отвечает интересам всех субъектов:

- максимальная сумма, которую должен будет заплатить виновный, не превышает размер страховки;

- компании изымают у должника суммы сверх вклада, которые не облагаются налогами.

- страхователь по суброгации получает компенсацию по факту ущерба;

В ДТП столкнулись два автомобиля.

У виновного водителя имеется только полис ОСАГО.

Максимальная выплата, на которую он может рассчитывать – 120 тыс.

Суброгация и регресс в страховании

Ключевое обязательство выполняется иным лицом, а другое (регрессное) является производным от него (первого). Обязательство по регрессу образуется следом за исполнением иного обязательства.

При суброгации подразумевается исполнение единственного действия, состоящего в замене лица в обязательстве, то есть правопреемство в отличие от появления совершенно иного (нового) права при регрессе.

Разница между регрессом и суброгацией

Здравствуйте, в этой статье мы постараемся ответить на вопрос «Разница между регрессом и суброгацией». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

При суброгации подразумевается исполнение единственного действия, состоящего в замене лица в обязательстве, то есть правопреемство в отличие от появления совершенно иного (нового) права при регрессе.

Полис КАСКО предусматривает данный риск и полностью покрывает издержки. СК оплачивает ремонт бампера своего клиента, и встречный иск никому не направляет.

«важные особенности страхования»

Это необходимо для общего осознания процесса страховых выплат по существующим видам страхования транспортных средств.

ГК РФ установлен особый правовой режим, поскольку в силу данной статьи перешедшее к страховщику право требования осуществляется им с соблюдением правил, регулирующих отношения между страхователем и лицом, ответственным за причинение вреда.

В данном случае имеется водитель, который застрахован в ОСАГО. Однажды во время вождения в состоянии алкогольного опьянения он создал на дороге опасную ситуацию и своими действиями вызвал ДТП, в котором пострадали другие участники дорожного движения.

Допустим, пьяный водитель врезался в витрину застрахованного павильона. Компания владельца павильона покрывает вред, нанесенный водителем, но размер ущерба вменяет нарушителю.

В гражданских делах такой запрос ярко проиллюстрирован на примере поручительства за заемщика банковского кредита.

Суброгация отличается от рецессии. В ее случае речь идет о замене страхователя согласно пунктам договора. Однако, суброгация проводится на законных, не обсуждаемых ранее с гражданским лицом, основаниях.

Разница между регрессом и суброгацией

При отказе в добровольном удовлетворении требований, в указанных выше пунктах 2, 3 «Страховое общество» вправе обратиться в суд в иском о взыскании денежных средств.

Чтобы избежать лишних проблем лучше вписывать водителей в полис КАСКО сразу. Узнать, на сколько увеличится стоимость страховки в этом случае, вам поможет страховой калькулятор КАСКО.

Стоит посетить офис страховщика и внимательно ознакомиться с документами. Оцененные повреждения должны соответствовать тем, что указаны в справке о ДТП и акте осмотра.

Этот термин подразумевает, что страховщик, после выплаты полагающегося страхового возмещения страхователю, имеет право заявлять требования к лицу, из-за неправомерных действий которого возникли убытки, которые пришлось выплачивать по условиям страхового договора.

В чем разница между суброгацией и регрессом в автостраховании?

Намного позднее суброгация была подхвачена такими странами, как Соединенные штаты Америки, Франция, Германия и так далее. Все это, вкупе, привело к тому, что данным процессом подмена и восполнения стали владеть практически все страны.

Иными словами, процедуру суброгации можно охарактеризовать как перемену лица в обязательстве. Много вопросов на практике возникает относительно применения порядка суброгации при наличии у застрахованного лица полиса ОСАГО.

Главный совет, который можно дать автовладельцам, получившим суброгацию, — не уклоняйтесь от ответственности. После получения уведомления нужно отреагировать на претензию.

Иными словами, процедуру суброгации можно охарактеризовать как перемену лица в обязательстве. Много вопросов на практике возникает относительно применения порядка суброгации при наличии у застрахованного лица полиса ОСАГО.

Главный совет, который можно дать автовладельцам, получившим суброгацию, — не уклоняйтесь от ответственности. После получения уведомления нужно отреагировать на претензию.

Одним из самых неприятных происшествий для водителя является ДТП. Играет роль и материальная часть (повреждение транспортного средства), возможный вред здоровью, да и моральная составляющая, ведь ситуация не из приятных, понервничать приходится каждому в нее попавшему.

Наличие исковой давности при суброгации

Данная система создана для того, чтобы защищать страховщика и его автомобиль, а в страховом случае возмещать ущерб.

В любом случае страховщик, возместивший ущерб потерпевшему путем перечисления финансов или другим способом, может применить к нарушителю либо регрессный принцип, либо суброгационный.

Страховщик выплатил страховщику страховое возмещение и обратился с иском к супруге страхователя как к лицу, не включенному в список лиц, допущенных к управлению застрахованным автомобилем, о взыскании с нее выплаченного страхового возмещения в порядке суброгации.

Федерального закона от 25 апреля 2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» (далее – ФЗ об ОСАГО) владельцы транспортных средств обязаны страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

Суброгация и регресс — разница между ними существенна для решения многих правовых вопросов, в частности, связанных со страховыми правоотношениями.

Разновидности страхования при суброгации

При разрешении вопроса о том, чем отличается регресс от суброгации, нередко встает проблема их отграничения от другой смежной категории — цессии. Под цессией, согласно ст. 388 ГК РФ, понимается уступка права требования. ГК РФ страховщик может обратиться к виновнику аварии со встречным требованием через суд. В любом случае страховщик, возместивший ущерб потерпевшему путем перечисления финансов или другим способом, может применить к нарушителю либо регрессный принцип, либо суброгационный.

Суброгация является новым понятием на рынке страхования и со стороны страховщиков и страхователей довольно часто возникают вопросы и сомнения, относительно того, как правильно применять этот институт.

И регресс, и суброгация – это право страховой компании возместить свои убытки по выплатам за ДТП, взыскав их непосредственно с виновника ДТП.

Каков порядок действий при признании вас виновником ДТП?

В частности, глава 48 ч.2 Федерального закона №14-ФЗ от 26.01.96 г (см редакцию от 23.05.2019). Опираясь на текст законодательного акта, можно дать точное определение суброгации.

Согласно Гражданскому Кодексу РФ (ст. 965) право на требование к лицу, ответственному за компенсированный по страховке урон, переходит к страховой структуре, оплатившей страховую компенсацию. Право на требование теряется страхователем в объеме, приобретаемом страховой организацией и ограничиваемой проплаченной суммой.

Например, если транспортной компанией как владельцем автотранспортного средства был возмещен вред, причиненный ее наемным работником, она имеет возможность в правовом поле возместить свои затраты, то есть произвести регресс.

Действия страховщика для получения возмещения от иной компании по соглашению ОСАГО должны производиться в соответствии с законодательными нормами. Страховщик имеет право претендовать на получение суммы лишь в установленном законодательными актами размере.

Такое право возникает у компании только при определенных законом и договором обстоятельствах, допущенных виновным лицом: Страховой регресс компания может предъявить в течение трех лет от даты выплаты страхового покрытия.

В этом заключается существенное отличие регресса от суброгации, страховая компания может потребовать возмещения с лица, которое является её же клиентом. При суброгации, пострадавший обращается в свою страховую компанию, она выплачивает ему возмещение, а затем обращается к виновному лицу, между ними не заключен договор страхования.

Однако, следует не исключать вариант обращения последнего в вашу страховую компанию для выплаты компенсации. Как правило, при возмещении по ОСАГО речь идет о суброгации, однако, бывают ситуации, когда имеет место регресс. Однако, данные ситуации строго ограничены законодателем. Все эти случаи объединены тем, что лицо, виновное в ДТП, должно также быть нарушителем по договору страхования.

Различие между суброгацией и регресным требованием

При оформлении соглашения участники сделки (страховщик, страхователь) могут использовать отказ от суброгации в страховании и исключить из текста пункт о ее возможности в ситуации неумышленного нанесения урона (ст. 965 ГК РФ).

Когда страхователь отказывается от права на требование к нанесшему урон лицу или по его вине выполнение указанного права оказывается невозможным, СК может быть освобождена от оплаты компенсации в полном размере или в определенной доле.

Примеры суброгации. Уступка требования (цессия) и суброгация. Уступка права (требования), полученного в порядке суброгации. Суброгация и регресс. Отличия. Сроки исковой давности по суброгационным и регрессным требованиям.

Исходя из вышеизложенного, отметим, что отличие суброгации от регресса простыми словами может быть выражено следующим образом. При суброгации происходит замена кредитора, а при регрессе возникает абсолютно новое право, которого раньше не было.

разница между суброгацией и регрессом

На первый взгляд эти два понятия очень близки по смыслу, и, не разобравшись в ситуации, их очень легко перепутать. По сути они являются правами, и то и другое право принадлежит страховой компании.

Сущностное отличие заключается в том, что регресс предполагает существование двух обязательств: первое — основное (главное), которое выполняет третье лицо, и второе ― возникающее на основе, в связи с исполнением первого, производное (регрессное) обязательство. Регрессное обязательство производно от другого в смысле возникновения его на основе этого другого.

Отличие суброгации от регресса

Регрессия в данном случае отпадает, так как ее некому направлять. Соответственно, при обнаружении нарушителя правил дорожного движения, обратное заявление выдвигалось бы виновнику. Читайте также: Выплаты по КАСКО, если сам поцарапал автомобиль Когда возникает суброгационное требование Теперь поговорим об отличиях суброгации и регресса, а перед сравнительной характеристикой рассмотрим эти понятия отдельно. К примеру, что такое суброгация? Это переход от интересов страхователя в форму должника по причине несоблюдения условий страховки. Допустим, пьяный водитель врезался в витрину застрахованного павильона. Компания владельца павильона покрывает вред, нанесенный водителем, но размер ущерба вменяет нарушителю. Получается, что нарушитель ПДД из страхователя, ответственность которого застрахована по договору автогражданки, переходит в должники.

Разница между регрессом и суброгацией

Большинство и понятия не имеют, что такое суброгация и регресс и какая между ними разница. Однако человек, у которого есть автомобиль, обязан предельно хорошо изучить эти понятия, ведь от них могут зависеть сохранность ваших средств. Для начала важно разобраться в каждом из этих понятий подробно и уж потом говорить о различиях между ними.

Читайте также: Как осуществляется страховка авто для выезда за границу Что такое суброгация Хоть многие и не слышали такого слова, на самом деле судебная практика часто имеет дело с суброгацией. Дабы проще всего разобраться в нем, необходимо привести довольно простой пример. Итак, представьте себе водителя, который застраховал свое транспортное средство, купив полис КАСКО.

Данная система создана для того, чтобы защищать страховщика и его автомобиль, а в страховом случае возмещать ущерб.

В чем разница между суброгацией и регрессом в автостраховании

- Регресс в страховании возникает в отношении узкого круга лиц, в то время как суброгация применима в отношении любого лица, ответственного за наступление страхового случая.

- закон возлагает на кредитора, передающего право требования в порядке суброгации, дополнительные обязанности – передать страховщику все документы и сообщить ему все сведения, необходимые для осуществления страховщиком перешедшего к нему права требования.

- Подводя итог, можно констатировать, что в статье рассмотрены вопросы соотношения регресса и суброгации в обязательном страховании гражданской ответственности владельцев транспортных средств, а также некоторые моменты обязательного страхования гражданской ответственности владельцев транспортных средств в подразделениях органов внутренних дел. Алексей СВЕТЛИЧНЫЙ, преподаватель кафедры гражданско-правовых дисциплин Омской академии МВД России, к.ю.н.

Регресс и суброгация — найди различия

| Видео (кликните для воспроизведения). |

Этот факт является своего рода воспитательной мерой воздействия на мошенников, пресекая желание клиента незаконно нажиться за счет компании. По статистике на страховом рынке России мошенничество имеет тенденцию роста, несмотря на титанические усилия специалистов по борьбе с ними. Возмещение повреждений по КАСКО приобретает аналогичный характер.

Этот принцип защищает СК от мошенничества, если оно выявляется в ходе компенсационных разбирательств. Страховая схема суброгации:

- Обязательное наличие договора страхования у невиновной стороны с компанией.

- Суброгационный иск равносилен той сумме, что была перечислена.

- Исковое заявление оформляется лишь в судебном порядке.

- Исковое заявление подается только после перевода суммы пострадавшему.

Согласно п.2 размер компенсационной суммы не меняется ни при каких обстоятельствах.

Суброгация и регресс в страховании

Например, в ДТП вину нарушителя ПДД может установить только суд, а не милиция. Поэтому выдвигать регресс, имея только справки, неправомерно. Впрочем, страховые компании этот пункт выпускают и пытаются реализовать регресс, поскольку возмещение уже выплачено.

Особенно если у потерпевшего был полис КАСКО. Бывает даже, что страховщик начинает диалог со вторым участником ДТП до выплаты, пытаясь хотя бы частично рассчитаться с клиентом напрямую.

Глава 4. отличия суброгации от регресса и цессии

ГК РФ страховщик может обратиться к виновнику аварии со встречным требованием через суд. В любом случае страховщик, возместивший ущерб потерпевшему путем перечисления финансов или другим способом, может применить к нарушителю либо регрессный принцип, либо суброгационный. Гражданский кодекс Российской федерации согласно вышеуказанной статье позволяет применить эти два принципа, как в страховом деле (КАСКО и ОСАГО), так и в гражданско-правовых ситуациях.

Например: собственник автомобиля, владелец полиса КАСКО, наехал по неосторожности на высокий бордюр и повредил бампер. Полис КАСКО предусматривает данный риск и полностью покрывает издержки. СК оплачивает ремонт бампера своего клиента, и встречный иск никому не направляет.

В момент наступления страхового случая вторая виновная сторона отсутствовала (никто не толкал авто на бордюр).

Если регресс возникает как новое обязательство, то для суброгации использована форма передачи права требования, которое существовало у кредитора по основному обязательству из причинения убытков.

- Эти институты имеют разный режим правового регулирования. Так, регресс подчинен общим нормам гражданского права, а для суброгации в соответствии со ст. 965 ГК РФ установлен особый правовой режим, поскольку в силу данной статьи перешедшее к страховщику право требования осуществляется им с соблюдением правил, регулирующих отношения между страхователем и лицом, ответственным за причинение вреда.

- Регресс и суброгация имеют разные сроки исковой давности. Как было сказано выше, регресс начинает течь с момента исполнения третьим лицом основного обязательства и составляет три года, а при суброгации исковая давность определяется по общим правилам ст.

В чем разница между суброгацией и регрессом в автостраховании?

Когда страхователь отказывается от права на требование к нанесшему урон лицу или по его вине выполнение указанного права оказывается невозможным, СК может быть освобождена от оплаты компенсации в полном размере или в определенной доле. Действия страховщика для получения возмещения от иной компании по соглашению ОСАГО должны производиться в соответствии с законодательными нормами. Страховщик имеет право претендовать на получение суммы лишь в установленном законодательными актами размере.

При возмещении выгодоприобретателю затрат без учета износа СК получит сумму покрытия также без учета износа конструктивных деталей и элементов пострадавшего автомобиля. Не будут возмещены и убытки, упоминание о необходимости покрытия которых отсутствует в страховом документе по сделке.

В чем разница между регрессом и суброгацией по осаго

- В основном регресс и суброгация возникают на основании закона. Например, право регрессного требования установлено для страховщика по договорам обязательного страхования гражданской ответственности владельцев транспортных средств по отношению к лицу, причинившему вред, в случае, когда это произошло в результате умышленного причинения вреда жизни и здоровью, совершение дорожно-транспортного происшествия с состоянии алкогольного или наркотического опьянения и т. д. (ст.

Суброгация и регресс

Поэтому вопрос соотношения регресса и суброгации в обязательном страховании гражданской ответственности владельцев транспортных средств требует уточнения и систематизации. Попробуем внести ясность в этот вопрос. Согласно общепринятой точке зрения, разница между регрессом и суброгацией состоит в том, что при суброгации происходит лишь перемена лиц в уже имеющемся обязательстве (перемена активного субъекта) с сохранением самого обязательства. Это означает, что одно лицо вступает в права и обязанности другого лица в конкретном правоотношении. В процессуальном отношении, страхователь передает свои права страховщику на основании договора и обязуется содействовать реализации последним принятых суброгационных прав. С другой стороны, при регрессе одно обязательство заменяет собой другое. При этом перехода прав от одного кредитора к другому не происходит.

Отличие суброгации от регресса

- нанесения урона жизни/здоровью из умышленных соображений;

- нанесения вреда виновным, управлявшим автомобилем, будучи в состоянии любого типа опьянения (наркотического, алкогольного, токсического);

- отсутствия у виновного лица документов, разрешающих управление ТС, использование которого привело к нанесению ущерба;

- покидания причастным к ситуации лицом места, где произошло дорожно-транспортное происшествие;

- отсутствия водителя в списке имеющих доступ к управлению транспортным средством лиц согласно соглашению о страховании;

- возникновение страховой ситуации при использовании автомобиля в период, не оговоренный страховым соглашением.

Различия между регрессом и суброгацией Суброгация выступает самостоятельным понятием и не является подвидом требований по регрессу.

Чем отличается суброгация от регресса

Таким образом, страховщик на законных основаниях имеет право требовать возмещения убытков в порядке суброгации с виновника ДТП, либо с его компании страховщика. Здесь имеется небольшое исключение. Страховщик не может воспользоваться правом суброгации, если нет виннового лица. Например, страхователь заехал на тротуарный бордюр, тем самым повредив свой автомобиль. У него имеется полис КАСКО. В таком случае, страховщик просто возмещает ему понесенные убытки. Требовать обратно выплаченную страховую сумму страховщик не имеет права. Применение регрессного права Правила регресса чаще всего применяются в области страхования гражданской ответственности и включают в себя обратное требование страховщика, к виновному лицу, возврата понесенных им убытков, в результате выплаты компенсации застрахованному лицу.

Разница между регрессом и суброгацией

Предположим, что человек застраховал свой автомобиль от падения падающей ледяной глыбы. Речь не о маленькой сосульке, а действительно о крупной, которая не только разбила лобовое стекло, но и погнула саму крышу. В такой ситуации человек получит денежное возмещение, которое потратит на восстановление машины.

Суброгация и регресс в страховании

Особенности суброгации Если возмещение покрывает урон частично, то виновное лицо должно выплатить:

- компании сумму, не превышающую оплаченную потерпевшему участнику;

- потерпевшей стороной сумму ущерба, не обеспеченного покрытием полиса.

Отказ от суброгации в страховании может иметь место, если речь идет о неумышленном нанесении урона. Но это должно быть прописано в договоре. Если страхователь отказывается от права требования компенсации или оно не может быть осуществлено по его вине, то компания может быть освобождена от оплаты возмещения определенной доле. Суброгация в страховании по ОСАГО ограничена законодательными нормами.

При возмещении затрат без учета износа компания получит минимальную сумму покрытия. Не будут также погашены фактические убытки, о которых нет упоминания в договоре.

Регресс и суброгация — найди различия

- Правила суброгации

- КАСКО и ОСАГО – где применяется суброгация

- Применение регрессного права

- Отличительные черты регресса и суброгации

Правила суброгации Суброгация является новым понятием на рынке страхования и со стороны страховщиков и страхователей довольно часто возникают вопросы и сомнения, относительно того, как правильно применять этот институт. Чтобы понять суть суброгации, следует определиться с тем, что она собой представляет в целом.

Глава 4. отличия суброгации от регресса и цессии

Если вам кажется, что требования завышены, то стоит попросить копии документов, фотографии с места ДТП, акт осмотра и обратитесь к независимому оценщику. Если по результатам экспертизы выяснится, что расчеты часто сильно завышены, то стоит нанять грамотного юриста и в судебном порядке оспорить сумму иска. Самые частые ошибки, которые указываются в договорах страхования:

- Оплата работ или услуг, не имеющих к ДТП никакого отношения.

- Суброгация в страховании часто рассчитывается при условии, что ремонт осуществляют у официального дилера.

Хотя согласно ФЗ «Об ОСАГО» сказано, что учитывать нужно только рыночную стоимость услуг по ремонту, запчастей и материалов.

Срок исковой давности по суброгации составляет 3 года.

Основное отличие регресса от суброгации в страховании заключается в наличии не одного, а двух обязательств, предполагаемых регрессом. Ключевое обязательство выполняется иным лицом, а другое (регрессное) является производным от него (первого). Обязательство по регрессу образуется следом за исполнением иного обязательства.

В чем разница между регрессом и суброгацией по осаго

Допустим, водитель, не вписанный в перечень лиц, допущенных к управлению т/с, совершил наезд на другого автолюбителя. Компания не обязана компенсировать убыток за невнесенное лицо в полис ОСАГО, но выплачивает деньги жертве наезда. Однако регрессное требование от СК будет предъявлен своему страхователю а/м, не вписавшего в автогражданку нарушителя ПДД.

В чем и заключается отличие от вышеописанного иска, предъявляемого сторонним физическим лицам или их правозащитникам (другим страховщикам). В гражданских делах такой запрос ярко проиллюстрирован на примере поручительства за заемщика банковского кредита. Невозможность кредитора оплатить заем налагает данное обязательство на поручителя.

Тот, оплатив, весь объем займа, имеет законом данную возможность выдвинуть регрессное требование к кредитору.

В чем разница между суброгацией и регрессом в автостраховании

На самом деле это ошибочное мнение, так как права, приобретаемые страховщиком в порядке суброгации, довольно обширны, и они не могут являться самостоятельными требованиями, как при применении регресса. Безусловно, оба эти понятия являются правами, которыми может воспользоваться страховая компания. Иными словами, пострадавшее лицо обращается к страховщику, получает положенную денежную компенсацию и после этого в свои права вступает страховая компания, применяющая либо права регресса, либо права суброгации.

Но в чем разница этих понятий, и в каком из случаев они применяются? Различием будет служить следующее:

- Воспользоваться правом регресса страховая компания может в том случае, если с ее стороны было выплачено страховое возмещение виновному лицу, в то же время выступающему в качестве ее клиента.

В чем разница между суброгацией и регрессом в автостраховании?

Она имеет и практическое значение. Это относится к определению момента исчисления срока исковой давности. При суброгации срок исковой давности начинает течь с момента возникновения страхового случая. А при регрессе срок исковой давности начинает свой отсчет с того момента, когда страховщик выплатил страховое возмещение.

Рассмотрим соотношение регресса и суброгации. Сходство между ними заключается в следующем:

- В основном регресс и суброгация возникают на основании закона. Например, право регрессного требования установлено для страховщика по договорам обязательного страхования гражданской ответственности владельцев транспортных средств по отношению к лицу, причинившему вред, в случае, когда это произошло в результате умышленного причинения вреда жизни и здоровью, совершение дорожно-транспортного происшествия с состоянии алкогольного или наркотического опьянения и т. д. (ст.

Суброгация и регресс

Для наглядности приведем пример: любой страховщик настроен на то, чтобы при выплатах начислять наименьшую сумму. Если СК потерпевшего страхователя направила встречный иск на возмещение ущерба поломанных деталей авто без учета износа, значит компания виновника возместит аналогичный урон. В соответствии с суброгацией, в неустойку не будет включен износ запчастей.

Читайте также: Продление КАСКО Исковая давность при суброгации идентична регрессной и равна трем годам. Однако в первом случае давность начинает исчисляться с момента происшествия. Мнения юристов в этом вопросе могут отличаться. Срок начала обязательства лучше не отодвигать.

В противном случае задержка может только усугубить положение дела. Когда возникает регрессное требование Регрессная заявка очень схожа с суброгационное, но направляется она только к своему страхователю от страховой компании, оплатившей урон.

Разница между регрессом и суброгацией

Наши контакты:

8 917 335 33 77

А К Ц И Я

Приведите нового клиента,

и мы выплатим вам 500 рублей сразу или 10 % от нашего гонорара п о окончанию дела.

В чем разница между суброгацией и регрессом в автостраховании?

- В чем разница между суброгацией и регрессом в автостраховании?

- Различия регресса и суброгации в мире автострахования

- Что такое суброгация в страховании

- Что такое регресс

- Понятие “право на суброгацию” и “право на реализацию суброгации”

- Понятие исковой давности

- Виды страхования при суброгации

Различия регресса и суброгации в мире автострахования

Ошибочно считать суброгацию видом регрессных требований, потому что регресс содержит 2 обязательства:

• Первое (базовое) – выполняется 3-им лицом.

• Второе (регрессное) – наступает после выполнения одного конкретного обязательства.

Суброгация – это выполнение 1 конкретного действия (могут только меняться лица в обязательстве: кредитор заменяется страховщиком). Но само обязательство неизменно. При регрессе появляется новое право (одна договоренность заменяется другой, но не передается другому лицу), а при суброгации наступает правопреемство.

Что такое суброгация в страховании

Суброгация в страховании – это переход прав страхователя (то есть вас) на компенсацию убытков к страховщику (то есть страховой фирме). Страховщик выплачивает сумму ущерба пострадавшему лицу и получает право стребовать с виновника компенсации за выплаты страховой фирмой. Это и есть право суброгации. Страховая фирма вправе требовать с виновного исключительно ту сумму, которую сама выплатила потерпевшей стороне (страхователю). Когда страховка смогла лишь частично покрыть убытки пострадавшего, то виновнику могут выдвигать 2 требования:

• Требования страховщика – в величине выданного потерпевшему страхового возмещения.

• Требования потерпевшего – в части нанесенного убытка (вреда), не погашенного страховой выплатой.

Если пострадавший отступает от своего права на требование к виновнику нанесения ущерба (или по вине страховой фирмы это право осуществить невозможно), то страховщик не обязан полностью возмещать убытки и может требовать вернуть излишне выплаченную сумму компенсации.

Если по договору КАСКО страховщик возместил потерпевшему страхователю расходы на замену деталей, пришедших в непригодность в результате ДТП, без учета их износа, то страховщик может получить страховую компенсацию по договору ОСАГО (при этом вычитается износ замененных деталей). Принцип суброгации в страховании имеет воспитательное значение (за нанесение умышленного ущерба виновник понесет ответственность). Суброгация – это сдерживающий фактор, который пресекает желание незаконного наживания за счет страхования имущества.

Что такое регресс

Помните, что понятие суброгации и регресса – это разные термины! Регресс в переводе с латинского языка значит «возвращение, обратное движение». Право регресса – это право возвратного требования. Скажем, одно лицо возместило ущерб потерпевшему вместо виновника. Потом это лицо может выдвинуть требования к виновнику. Регрессное требование – это обратное требование возмещения суммы ущерба: страховщик выдал пострадавшему страховую сумму и тем самым заменил собой виновника ДТП. Теперь право регресса позволяет страховщику стребовать с виновника ДТП уже выплаченную пострадавшему сумму.

• Умышленное нанесение вреда здоровью и жизни потерпевшего.

• Вред нанесен в состоянии опьянения (алкогольного, наркотического и др.).

• Вред нанесен лицом, которое не уполномочено управлять данным транспортным средством.

• Виновник пропал с места ДТП.

• Указанное лицо не зафиксировано в договоре страхования в качестве лица, которому доверено управление данным ТС.

• ДТП совершено в период, не предустановленный договором страхования.

При регрессе срок начала обязательства исчисляется со дня, когда страховщик выплатил предыдущее обязательство виновника урона.

Понятие “право на суброгацию” и “право на реализацию суброгации”

1. Теоретический. Страховая компания предусматривает мероприятия, которые способствуют возникновению у нее права на суброгацию. Поэтому в договоре предусмотрено примечание об абсолютном праве на суброгацию (при этом никакие исключения из правил не допускаются).

2. Практический. Страховщик реализует свое право по суброгации после выплаты пострадавшему лицу страховой суммы.

Понятие исковой давности

Сроки исковой давности в регрессе и суброгации разные. Срок исковой давности при регрессе (всегда 3 года) начинается со дня выплаты страховой суммы пострадавшему. Срок исковой давности при суброгации (1 — 3 года) прописывается в главном обязательстве в договоре и исчисляется со дня наступления страхового эпизода.

Виды страхования при суброгации

• Страхование целостности имущества.

• Договор о сохранности ТС: КАСКО возмещает ущерб за ограбление салона и деталей машины, ОСАГО производит выплаты страховой суммы исключительно в случае ДТП.

• Страхование предпринимательских рисков: ущерб от порчи или рекламы продукции (снизилась ее конкурентоспособность).

• Перестрахование (если страховая выплата очень большая, то риски разделяются с другими страховщиками).

| Видео (кликните для воспроизведения). |

Подписывайтесь на наши ленты в таких социальных сетях как, Facebook, Вконтакте, Instagram, Pinterest, Yandex Zen, Twitter и Telegram: все самые интересные автомобильные события собранные в одном месте.

Источники

Чучаев, А. И. Нотариальная деятельность как объект уголовно-правовой охраны (de lege lata и de lege ferenda) / А.И. Чучаев, О.В. Филипова. — М.: Проспект, 2016. — 116 c.

Кудинов, О.А. Обязательства вследствие причинения вреда и неосновательного обогащения: Юридический комментарий / О.А. Кудинов. — М.: Городец, 2015. — 128 c.

Ромашкова И. И. Жилищное право; Питер — Москва, 2009. — 160 c.- Национал-экстремизм и судебная власть в современной России. — М.: ОФ Антифашист, 2014. — 121 c.

- История политических и правовых учений. — М.: Юнити-Дана, 2010. — 472 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.