Содержание

- 1 Верховный Суд РФ: запрет на отчуждение (передачу в залог) имущества организации без согласия налогового органа не нарушает права налогоплательщика

- 2 Запрет на отчуждение имущества юрлица без согласия налоговой инспекции законен

- 3 Четыре свежих разъяснения налоговиков по вопросу применения к организации обеспечительных мер (Иванов М., Мухина И.)

- 4 Штрафы, недоимки, пени

- 5 ВС признал законным запрет закладывать имущество без согласия налоговиков

- 6 О запрете отчуждения имущества налоговым органом

- 7 Запрет на отчуждение имущества юрлица без согласия налоговой инспекции законен

- 8 Запрет на отчуждение имущества юрлица без согласия налоговой инспекции законен

- 9 Как юристу компании работать с обеспечительными мерами в налоговых спорах

Верховный Суд РФ: запрет на отчуждение (передачу в залог) имущества организации без согласия налогового органа не нарушает права налогоплательщика

По результатам выездной проверки инспекция доначислила организации налоги, пени и штраф. Чтобы обеспечить их поступление в бюджет, инспекция вынесла решение о принятии обеспечительных мер в виде запрета на отчуждение (передачу в залог) имущества организации без согласия налогового органа.

Организация обратилась в суд, посчитав, что данное решение налогового органа нарушает ее права как собственника, который может свободно распоряжаться своим имуществом.

Суды трех инстанций в удовлетворении заявления организации отказали, указав при этом, что решение налогового органа не ограничивает права налогоплательщика по распоряжению принадлежащим ему имуществом, так как предусматривает возможность его реализации, но с согласия налогового органа. Принятая мера не влечет изъятия из оборота организации денежных средств и не препятствует владеть и пользоваться по своему усмотрению имуществом в текущей производственной деятельности.

Организация обратилась в Верховный Суд РФ, который отказал ей в передаче кассационной жалобы для дальнейшего рассмотрения.

Запрет на отчуждение имущества юрлица без согласия налоговой инспекции законен

Федеральная налоговая служба (ФНС РФ) проинформировала 22.11.2018 на своем официальном сайте о том, что Верховный суд РФ подтвердил правомочность решения налоговой инспекции о принятии обеспечительной меры в виде запрета на отчуждение (передачу в залог) имущества юрлица без ее согласия. Налоговый орган после проведения выездной проверки доначислил юрлицу налоги, пени и штраф. Для обеспечения исполнения возникших обязательств компании перед бюджетом инспекция вынесла решение о принятии обеспечительных мер в виде запрета на отчуждение (передачу в залог) имущества юрлица без согласия налогового органа.

Компания оспорила это решение в суде. Она аргументировала свою позицию тем, что это решение нарушает ее права собственника. Помимо этого, организация указала, что у нее достаточно имущества для исполнения решения налогового органа по выездной проверке. ВС РФ встал на сторону инспекции, отметив (определение от 29.10.2018 № 301-КГ18-16565), что правило, устанавливающее такую обеспечительную меру (подп. 1 п. 10 ст. 101 НК РФ), не ограничивает права налогоплательщика по распоряжению принадлежащим ему имуществом, поскольку предусматривает возможность его реализации, но с согласия налогового органа. ВС РФ указал, что принятая мера не приводит к изъятию из оборота организации денежных средств, а также не мешает владеть и пользоваться имуществом по своему усмотрению в текущей деятельности компании.

По данной теме читайте материалы рубрики «Налоговые проверки».

Четыре свежих разъяснения налоговиков по вопросу применения к организации обеспечительных мер (Иванов М., Мухина И.)

Дата размещения статьи: 21.05.2015

На какое имущество нельзя налагать запрет на отчуждение.

Какие данные о запрещенном к отчуждению ОС нужны Росреестру.

Можно ли частично отменить обеспечительную меру.

Налоговый кодекс предусматривает ряд способов обеспечения исполнения обязанности по уплате налогов и сборов. Среди них — предоставление поручительства (ст. 74 НК РФ), начисление пеней (ст. 75 НК РФ), арест имущества (ст. 77 НК РФ) и пр.

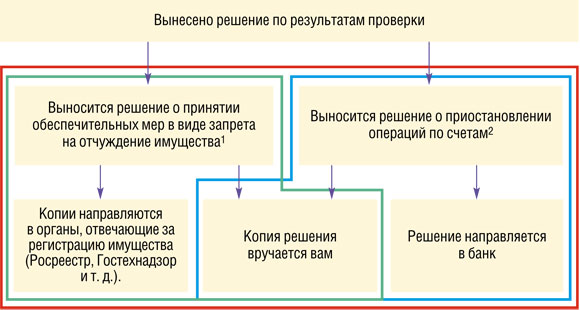

Важно не спутать такие мероприятия с обеспечительными мерами, которые применяют контролеры в целях налогового контроля. Это запрет на отчуждение имущества компании без разрешения проверяющих и приостановление операций по счетам организации в банке (п. 10 ст. 101 НК РФ).

Решение о принятии обеспечительных мер руководитель инспекции принимает, если по итогам проверки компании доначислены налоги и инспекторы опасаются, что «непринятие этих мер может затруднить или сделать невозможным в дальнейшем» взыскание недоимки.

Позиция ФНС России по поводу запрета отчуждения заложенного имущества изменилась

Ранее налоговая служба отмечала, что принятие обеспечительных мер в отношении заложенного имущества не нарушает интересов залогодателя и залогодержателя (п. 2 Приложения к Письму ФНС России от 23.05.2013 N АС-4-2/9355). Поскольку Налоговый кодекс не предусматривает каких-либо ограничений в этом отношении запрета на отчуждение имущества, находящегося в залоге.

Но в августе текущего года позиция ФНС России изменилась. В Письме от 07.08.2014 N ЕД-4-3/15547 (согласовано с Минфином России и направлено региональным УФНС в целях доведения до нижестоящих инспекторов) налоговики отметили, что запрет на отчуждение имущества, находящегося в залоге, все-таки нарушает права залогодержателя.

Примечание. ФНС России решила, что обеспечительные меры по заложенному имуществу ущемляют права залогодержателя.

В подтверждение своей точки зрения налоговое ведомство привело ряд судебных решений в пользу налогоплательщиков (Постановления ФАС Северо-Западного от 11.06.2014 N А44-5100/2012, Западно-Сибирского от 17.03.2014 N А81-561/2013 и Уральского от 14.07.2011 N А07-17484/10 округов).

При этом контролеры все же допускают возможность применения обеспечительных мер в отношении заложенного имущества, но только в исключительных случаях — «прекращения деятельности налогоплательщика, отсутствия действующих расчетных счетов».

В Росреестр сообщают идентифицирующие признаки имущества, на которое наложен запрет отчуждения

ФНС России в Письме от 09.07.2014 N ЕД-4-2/13332 разъяснила, что территориальная инспекция должна сообщить в Росреестр о наложении запрета на отчуждение имущества налогоплательщика.

По мнению ведомства, в Единый государственный реестр прав на недвижимое имущество и сделок с ним территориальный орган Росреестра вносит запись об ограничении (обременении) права на имущество налогоплательщика только в том случае, если решение о принятии соответствующих обеспечительных мер содержит данные, надлежащим образом идентифицирующие объект недвижимости. Такими данными являются, в частности, кадастровый номер и адрес объекта недвижимости.

Указанная позиция налоговиков согласована с Минфином России и направлена для применения в работе нижестоящим инспекторам.

Запрет на отчуждение имущества можно заменить поручительством, а вот частично отменить — нельзя

Налоговая служба разъяснила территориальным органам, как применять норму НК РФ о замене обеспечительных мер поручительством третьего лица (Письмо ФНС России от 21.03.2013 N АС-4-2/4829). ФНС России напомнила, что порядок такой замены конкретизирован в п. п. 20 — 24 Порядка изменения срока уплаты налога и сбора, а также пени и штрафа налоговыми органами (утв. Приказом ФНС России от 28.09.2010 N ММВ-7-8/469@).

При этом НК РФ прямо предусматривает поручительство именно третьего лица. Поэтому договор поручительства подписывает руководитель или заместитель руководителя налогового органа по месту учета налогоплательщика, а не соответствующего управления по субъекту РФ. Значит, и решение о замене обеспечительных мер на поручительство может подписать руководитель той же инспекции или его заместитель.

Позднее ведомство подтвердило, что по просьбе налогоплательщика инспекторы вправе отменить запрет на отчуждение имущества или решение о приостановлении операций по счетам. Заменив указанные обеспечительные меры на банковскую гарантию, залог имущества или поручительство третьего лица (п. 11 ст. 101 НК РФ).

При этом отменить обеспечительные меры частично НК РФ не разрешает (п. 7 Письма ФНС России от 23.05.2013 N АС-4-2/9355).

ФНС России подтвердила, что налоговики вправе принять решение об обеспечительных мерах до вступления в силу решения по проверке

Назначить обеспечительные меры контролеры вправе после вынесения решения о привлечении либо об отказе в привлечении к ответственности за совершение налогового правонарушения (п. 10 ст. 101 НК РФ). При этом закон не устанавливает более конкретный срок.

Примечание. Приостановить операции по счетам можно на следующий день после вынесения решения по проверке.

Возникает вопрос: могут ли налоговики вынести два решения — о привлечении к ответственности и о принятии обеспечительных мер одновременно? Или сразу одно за другим, не дожидаясь вступления в силу решения, принятого по результатам проверки? Напомним, что такое решение вступает в силу по истечении месяца со дня, когда оно было вручено проверяемому налогоплательщику (п. 9 ст. 101 НК РФ).

ФНС России в п. 14 Письма от 13.09.2012 N АС-4-2/15309@ «О налоговых проверках» позволяет так делать. Ведомство разъяснило, что руководитель или заместитель руководителя инспекции вправе принять обеспечительные меры до вступления в силу решения о привлечении либо об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения.

Буква закона. Срок для принятия решений о приостановлении банковских операций ограничили

С 1 января 2015 г. налоговики смогут приостановить движение денежных средств по счету компании только в течение трех лет с момента, когда истек отведенный Налоговым кодексом 10-дневный срок для представления соответствующего налогового расчета.

Поправки в п. 3 ст. 76 НК РФ внес Федеральный закон от 28.06.2013 N 134-ФЗ «О внесении изменений в отдельные законодательные акты РФ в части противодействия незаконным финансовым операциям».

Указанное ограничение не применяется в отношении налоговых расчетов, срок для представления которых установлен ранее этой даты.

Штрафы, недоимки, пени

Имущество : Верховный Суд РФ: запрет на отчуждение (передачу в залог) имущества организации без согласия налогового органа не нарушает права налогоплательщика

Организация обратилась в суд, посчитав, что данное решение налогового органа нарушает ее права как собственника, который может свободно распоряжаться своим имуществом.

Суды трех инстанций в удовлетворении заявления организации отказали, указав при этом, что решение налогового органа не ограничивает права налогоплательщика по распоряжению принадлежащим ему имуществом, так как предусматривает возможность его реализации, но с согласия налогового органа. Принятая мера не влечет изъятия из оборота организации денежных средств и не препятствует владеть и пользоваться по своему усмотрению имуществом в текущей производственной деятельности.

Организация обратилась в Верховный Суд РФ, который отказал ей в передаче кассационной жалобы для дальнейшего рассмотрения.

Информация ФНС России О решении о принятии обеспечительных мер

ВС признал законным запрет закладывать имущество без согласия налоговиков

Верховный суд РФ своим определением по спору компании с налоговой инспекцией подтвердил, что ФНС вправе устанавливать запрет на отчуждение имущества общества без ее согласия. Судья ВС РФ к.ю.н. Наталья Павлова отказалась передать во вторую кассацию жалобу предприятия из Нижегородской области на соответствующее решение налогового органа.

Как следует из материалов дела, оспоренное АО «Кулебакский хлебозавод» решение принято по результатам проведения ФНС выездной налоговой проверки, предметом которой стала правильность исчисления и своевременность уплаты компанией налогов и сборов за период с 1 января 2013 года по 31 декабря 2015 года. Выявив недоимку в сумме свыше 8 млн руб. и выписав АО штраф почти в 1,5 млн руб., а также пени более чем на 2,5 млн руб., инспекция решила применить обеспечительные меры – ею был вынесен запрет на отчуждение (передачу в залог) имущества хлебозавода стоимостью без малого 12,5 млн руб. Компания же посчитала, что таким образом нарушаются ее права на свободное распоряжение имуществом, и обратилась в суд.

Арбитражный суд Нижегородской области, а затем Первый арбитражный апелляционный суд и Арбитражный суд Волго-Вятского округа отказали обществу в удовлетворении требования о признании решения налогового органа недействительным. Суды посчитали, что норма, закрепленная в пп. 1 п. 10 ст. 101 НК РФ, никак не ограничивает права налогоплательщика по распоряжению принадлежащим ему имуществом, так как предусматривает возможность его реализации, но лишь с согласия налогового органа. Она также не ущемляет интересы налогоплательщика, поскольку запрет на отчуждение спорного недвижимого имущества «не имеет каких-либо негативных последствий для хозяйственной деятельности компании».

Такую же позицию занял и ВС РФ, рассмотрев жалобу хлебозавода. Судья Павлова, в частности, указала, что доводы жалобы общества о несогласии с выводами судов по существу «направлены на иную оценку собранных по делу доказательств и фактических обстоятельств дела». Они аналогичны уже заявлявшимся в судах доводам и основаны на ошибочном толковании норм права, а поэтому не могут служить основанием для передачи заявления на рассмотрение в порядке кассационного производства судебной коллегией ВС.

О запрете отчуждения имущества налоговым органом

Может ли быть наложен запрет отчуждения предприятия налоговым органом (п. 10 ст. 101 НК РФ) если данное предприятие уже является залогом в банке при получении кредита?

Заложено всё предприятие, соответственно, всё его имущество. В залоге оказалось до налоговой проверки. Налоговая выявила нарушения по уплате налогов и чтобы обеспечить их уплату решила наложить запрет на отчуждение имущества предприятия.

Ответы юристов ( 1 )

Согласно п. 10 ст. 101 НК РФ Вынесение решения по результатам рассмотрения материалов налоговой проверки:

Обеспечительными мерами могут быть:

1) запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа.

Предусмотренный настоящим подпунктом запрет на отчуждение (передачу в залог) производится последовательно в отношении:

недвижимого имущества, в том числе не участвующего в производстве продукции (работ, услуг);

транспортных средств, ценных бумаг, предметов дизайна служебных помещений;

иного имущества, за исключением готовой продукции, сырья и материалов; готовой продукции, сырья и материалов.

При этом запрет на отчуждение (передачу в залог) имущества каждой последующей группы применяется в случае, если совокупная стоимость имущества из предыдущих групп, определяемая по данным бухгалтерского учета, меньше общей суммы недоимки, пеней и штрафов, подлежащей уплате на основании решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения;

2) приостановление операций по счетам в банке в порядке, установленном статьей 76 настоящего Кодекса.

А теперь уточняющие вопросы: 1. У вас была налоговая проверка? Каково решение по итогу проверки? 2. Что конкретно вы заложили при получении кредита (имущество предприятия, долю в предприятии)?

В силу п. 10 ст. 101 НК РФ после вынесения решения о привлечении (об отказе в привлечении) к ответственности для обеспечения исполнения такого решения инспекция вправе принять обеспечительные меры. К ним относится в том числе запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа.

В Налоговом кодексе РФ не указано, можно ли применить обеспечительные меры в виде запрета на отчуждение имущества налогоплательщика, если оно является предметом залога.

По данному вопросу есть две точки зрения.

Согласно официальной позиции, выраженной ФНС России, налоговым законодательством не предусмотрены исключения из состава имущества, в отношении которого могут быть приняты обеспечительные меры в виде запрета на отчуждение.

В то же время существует судебная практика, придерживающаяся противоположной точки зрения.

Позиция 1. Принятие инспекцией обеспечительных мер в отношении имущества, находящегося в залоге, правомерно

Письмо ФНС России от 23.05.2013 N АС-4-2/9355

Постановление ФАС Поволжского округа от 05.02.2013 по делу N А49-5447/2012 (Определением ВАС РФ от 26.04.2013 N ВАС-4504/13 отказано в передаче данного дела в Президиум ВАС РФ)

Постановление ФАС Уральского округа от 22.05.2012 N Ф09-3799/12 по делу N А50-15031/2011 (Определением ВАС РФ от 13.08.2012 N ВАС-9971/12 отказано в передаче данного дела в Президиум ВАС РФ)

Постановление ФАС Северо-Западного округа от 06.09.2010 по делу N А13-15752/2009

Позиция 2. Принятие инспекцией обеспечительных мер в отношении имущества, находящегося в залоге, неправомерно

Постановление ФАС Уральского округа от 14.07.2011 N Ф09-4222/11-С3 по делу N А07-17484/10

Постановление ФАС Центрального округа от 13.07.2010 по делу N А09-12566/2009

Таким образом, честный вывод состоит в том, что если вы или банк не оспорите решение налоговой, то запрет на отчуждение правомерен. Что касается перспектив дела — нужно изучать местную судебную практику и подумать — а стоит ли вообще ввязываться в эту тяжбу с точки зрения затрат и возможных выгод от выигрыша.

Запрет на отчуждение имущества юрлица без согласия налоговой инспекции законен

Телефон Горячей Линии для жителей Москвы и Московской области

Юридическая Консультация в Офисе и по Телефону

Юридическая

Консультация Помощь Юриста

Онлайн консультация юриста и адвоката

- Home »

- Юридическая Помощь »

- Налоговое право »

- ПРИНЯТИЕ НАЛОГОВЫМ ОРГАНОМ В ПОРЯДКЕ ОБЕСПЕЧИТЕЛЬНЫХ МЕР В ВИДЕ ЗАПРЕТА НАЛОГОПЛАТЕЛЬЩИКУ ОТЧУЖДАТЬ (ПЕРЕДАВАТЬ В ЗАЛОГ) БЕЗ СОГЛАСИЯ

ПРИНЯТИЕ НАЛОГОВЫМ ОРГАНОМ В ПОРЯДКЕ ОБЕСПЕЧИТЕЛЬНЫХ МЕР В ВИДЕ ЗАПРЕТА НАЛОГОПЛАТЕЛЬЩИКУ ОТЧУЖДАТЬ (ПЕРЕДАВАТЬ В ЗАЛОГ) БЕЗ СОГЛАСИЯ

Правомерно ли принятие налоговым органом в порядке п. 10 ст. 101 НК РФ обеспечительных мер в виде запрета налогоплательщику отчуждать (передавать в залог) без согласия налогового органа транспортные средства, в отношении которых налогоплательщиком подписаны договоры купли-продажи с покупателем и акты приема-передачи, но которые еще не зарегистрированы в органах ГИБДД на покупателя?

Ответ: Принятие налоговым органом в порядке п. 10 ст. 101 Налогового кодекса РФ обеспечительных мер в виде запрета налогоплательщику отчуждать (передавать в залог) транспортные средства является неправомерным, если в отношении данных транспортных средств налогоплательщиком подписаны договоры купли-продажи с покупателем и акты приема-передачи, но они еще не зарегистрированы в органах ГИБДД на покупателя.

Решение налогового органа о принятии обеспечительной меры может быть признано недействительным в судебном порядке как по заявлению нового собственника, так и по заявлению налогоплательщика.

Обоснование: В соответствии с п. 10 ст. 101 НК РФ после вынесения решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения руководитель (заместитель руководителя) налогового органа вправе принять обеспечительные меры, направленные на обеспечение возможности исполнения указанного решения, если есть достаточные основания полагать, что непринятие этих мер может затруднить или сделать невозможным в дальнейшем исполнение такого решения и (или) взыскание недоимки, пеней и штрафов, указанных в решении. Для принятия обеспечительных мер руководитель (заместитель руководителя) налогового органа выносит решение, вступающее в силу со дня его вынесения и действующее до дня исполнения решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения либо до дня отмены вынесенного решения вышестоящим налоговым органом или судом.

Обеспечительными мерами, в частности, может быть запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа. Предусмотренный пп. 1 п. 10 ст. 101 НК РФ запрет на отчуждение (передачу в залог) производится последовательно в отношении:

- — недвижимого имущества, в том числе не участвующего в производстве продукции (работ, услуг);

- — транспортных средств, ценных бумаг, предметов дизайна служебных помещений;

- — иного имущества, за исключением готовой продукции, сырья и материалов;

- — готовой продукции, сырья и материалов.

| Видео (кликните для воспроизведения). |

При этом запрет на отчуждение (передачу в залог) имущества каждой последующей группы применяется в случае, если совокупная стоимость имущества из предыдущих групп, определяемая по данным бухгалтерского учета, меньше общей суммы недоимки, пеней и штрафов, подлежащей уплате на основании решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения.

Из приведенных норм следует, что решение налогового органа на запрет отчуждения транспортных средств подразумевает собой запрет на изменение права собственности, переход права собственности, смену собственника автотранспортного средства.

Запрет на отчуждение (передачу в залог) без согласия налогового органа может быть наложен на имущество, принадлежащее налогоплательщику. Обеспечительные меры не могут быть приняты в отношении имущества, не принадлежащего налогоплательщику.

В соответствии с п. 2 ст. 218 Гражданского кодекса РФ право собственности на имущество, которое имеет собственника, может быть приобретено другим лицом на основании договора купли-продажи, мены, дарения или иной сделки об отчуждении этого имущества.

Статьей 209 ГК РФ предусмотрено, что собственнику принадлежат права владения, пользования и распоряжения своим имуществом. Собственник вправе по своему усмотрению совершать в отношении принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам и не нарушающие права и охраняемые законом интересы других лиц, в том числе отчуждать свое имущество в собственность другим лицам, передавать им, оставаясь собственником, права владения, пользования и распоряжения имуществом, отдавать имущество в залог и обременять его другими способами, распоряжаться им иным образом.

Пунктом 1 ст. 223 ГК РФ предусмотрено, что право собственности у приобретателя вещи по договору возникает с момента ее передачи, если иное не предусмотрено законом или договором.

Согласно п. 1 ст. 458 ГК РФ, если иное не предусмотрено договором купли-продажи, обязанность продавца передать товар покупателю считается исполненной в момент:

- — вручения товара покупателю или указанному им лицу, если договором предусмотрена обязанность продавца по доставке товара;

- — предоставления товара в распоряжение покупателя, если товар должен быть передан покупателю или указанному им лицу в месте нахождения товара.

Таким образом, после передачи покупателю транспортного средства у последнего возникает право собственности на данное имущество.

Действующее законодательство не связывает перерегистрацию транспортного средства в органах ГИБДД с переходом на него права собственности.

В соответствии с п. 2 ст. 130 ГК РФ транспортные средства относятся к движимому имуществу и при его купле-продаже государственная регистрация прав на это имущество, предусмотренная ст. ст. 219, 551 ГК РФ, не требуется.

Введение государственной регистрации автотранспортных средств произведено не для регистрации прав владельцев на них (прав на имущество) и сделок с ними, а в целях регистрации предметов (объектов) сделок, то есть самих транспортных средств для допуска их к дорожному движению.

В соответствии с п. 2 ст. 131 ГК РФ в случаях, предусмотренных законом, наряду с государственной регистрацией могут осуществляться специальная регистрация или учет отдельных видов недвижимого имущества.

В соответствии с п. 3 ст. 15 Федерального закона от 10.12.1995 N 196-ФЗ «О безопасности дорожного движения» допуск транспортных средств, предназначенных для участия в дорожном движении на территории Российской Федерации, за исключением транспортных средств, участвующих в международном движении или ввозимых на территорию Российской Федерации на срок не более шести месяцев, осуществляется в соответствии с законодательством Российской Федерации путем регистрации транспортных средств и выдачи соответствующих документов.

Постановлением Правительства РФ от 12.08.1994 N 938 «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации» (далее — Постановление N 938), Приложением N 1 к Приказу МВД России от 24.11.2008 N 1001 «О порядке регистрации транспортных средств» предусмотрено, что собственники (владельцы) транспортных средств обязаны снять транспортные средства с учета в подразделениях ГИБДД, в которых они зарегистрированы, или изменить регистрационные данные в случае изменения собственника (владельца).

Как следует из Решения Верховного Суда РФ от 13.08.1999 N ГКПИ99-566, право собственности на транспортное средство возникает из сделок дарения, купли-продажи и тому подобных сделок после их заключения и передачи имущества, а не после регистрации органами внутренних дел. Регистрация транспортного средства не является государственной регистрацией имущества, которая в силу закона порождает права собственности (ст. ст. 164, 223 ГК РФ). При этом обязанность по регистрации, изменению регистрационных данных после приобретения прав собственности на автомобиль не является фактической регистрацией прав собственности на автомобиль, в том числе в случаях, когда этот автомобиль был ранее зарегистрирован за другим лицом.

Положения ГК РФ и Федерального закона N 196-ФЗ не содержат норм, ограничивающих право собственности по распоряжению транспортными средствами в случаях, когда эти транспортные средства не сняты собственником с регистрационного учета в органах ГИБДД, а также нормы о том, что у нового приобретателя транспортного средства по договору не возникает на него права собственности, если прежний собственник не снял его с регистрационного учета.

Вышеуказанное Постановление N 938 также не устанавливает, что право собственности на транспортные средства возникает с момента его государственной регистрации.

Напротив, из п. 3 Постановления N 938 следует, что регистрационные действия обязаны совершать собственники транспортных средств либо лица, от имени собственников владеющие, пользующиеся или распоряжающиеся на законных основаниях транспортными средствами. При этом указанные лица обязаны зарегистрировать не право собственности или иные вещные права, а транспортные средства либо изменить регистрационные данные.

Юридические и физические лица, за которыми зарегистрированы транспортные средства, обязаны снять транспортные средства с учета в подразделениях государственной инспекции, или военных автомобильных инспекциях (автомобильных службах), или органах гостехнадзора, в которых они зарегистрированы, в случае изменения места регистрации, утилизации (списания) транспортных средств либо при прекращении права собственности на транспортные средства в предусмотренном законодательством Российской Федерации порядке.

Таким образом, действующее законодательство связывает момент приобретения в собственность движимого имущества только с передачей этого имущества (если иное не предусмотрено договором), а не со снятием прежним собственником или владельцем его с регистрационного учета перед заключением договора о прекращении права собственности на транспортное средство и регистрацией его за новым собственником.

Поскольку на момент принятия оспариваемого решения инспекцией налогоплательщик собственником автомобилей уже не являлся, обеспечительные меры в отношении спорного имущества приняты инспекцией неправомерно и нарушают права и законные интересы другого лица — покупателя по делу в сфере предпринимательской и иной экономической деятельности. Решение налогового органа о принятии обеспечительной меры может быть признано недействительным в судебном порядке по заявлению нового собственника.

Таким образом, с учетом изложенного принятие налоговым органом в порядке п. 10 ст. 101 НК РФ обеспечительных мер в виде запрета налогоплательщику отчуждать (передавать в залог) транспортные средства является неправомерным, если в отношении данных транспортных средств налогоплательщиком подписаны договоры купли-продажи с покупателем и акты приема-передачи, но переход права собственности еще не зарегистрирован в органах ГИБДД. Решение налогового органа о принятии обеспечительной меры может быть признано недействительным в судебном порядке как по заявлению нового собственника, так и по заявлению налогоплательщика.

Для решения вопроса можете воспользоваться нашим предложением: Бесплатная Юридическая Консультация

Запрет на отчуждение имущества юрлица без согласия налоговой инспекции законен

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

от 31 мая 2017 года N 03-02-07/1/36273

[О принятии решения о запрете на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа и взыскании задолженности по налогу за счет дебиторской задолженности]

В Департаменте налоговой и таможенной политики рассмотрено обращение по вопросу о применении подпункта 1 пункта 10 статьи 101 Налогового кодекса Российской Федерации (далее — Кодекс) и сообщается следующее.

В соответствии с подпунктом 1 пункта 10 статьи 101 Кодекса после принятия налоговым органом решения о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения руководитель (заместитель руководителя) налогового органа вправе принять обеспечительную меру в виде запрета на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа, если есть достаточные основания полагать, что непринятие этой меры может затруднить или сделать невозможным в дальнейшем исполнение такого решения и (или) взыскание недоимки, пеней и штрафов, указанных в решении.

Взыскание задолженности по налоговым платежам, регулируемым Кодексом, за счет имущества налогоплательщика — организации (индивидуального предпринимателя) производится в порядке, предусмотренном статьями 46 и 47 Кодекса.

Согласно пункту 1 статьи 47 Кодекса взыскание налога за счет имущества налогоплательщика — организации или индивидуального предпринимателя производится по решению руководителя (заместителя руководителя) налогового органа путем направления соответствующего постановления судебному приставу-исполнителю для исполнения в порядке, предусмотренном Федеральным законом «Об исполнительном производстве», с учетом особенностей, предусмотренных статьей 47 Кодекса.

Подпунктом 1 пункта 10 статьи 101 и пунктом 5 статьи 47 Кодекса предусмотрены открытые перечни имущества, в отношении которого может быть принято решение о запрете на его отчуждение (передачу в залог), а также имущества, за счет которого производится взыскание налога.

В соответствии со статьей 75 Федерального закона от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» в рамках исполнительного производства взыскание задолженности может быть обращено на принадлежащие должнику имущественные права, в том числе дебиторскую задолженность.

Исходя из судебной практики следует, что при обращении взыскания на дебиторскую задолженность и принятии обеспечительных мер учитываются положения Кодекса в системной связи с Федеральным законом от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» (постановления ФАС Северо-Кавказского округа от 28.02.2005 по делу N Ф08-417/2005, от 11.08.2016 по делу N А63-12160/2015, ФАС Московского округа от 22.09.2006 по делу N КА-А40/9048-06, ФАС Волго-Вятского округа от 19.04.2010 по делу N А43-36079/2009).

Заместитель директора Департамента

В.В.САШИЧЕВ

Электронный текст документа

подготовлен АО «Кодекс» и сверен по:

файл-рассылка

Доступ к полной версии этого документа ограничен

Ознакомиться с документом вы можете, заказав бесплатную демонстрацию систем «Кодекс» и «Техэксперт» или купите этот документ прямо сейчас всего за 49 руб.

Как юристу компании работать с обеспечительными мерами в налоговых спорах

Выездная налоговая проверка! Как много в этих звуках для сердца налогоплательщика слилось. и «много» прежде всего потому, что низкорезультативных выездных налоговых проверок, как известно, «не бывает». По данным 2016 г., в среднем на одну такую проверку приходится порядка 10 млн. руб. доначислений только налогов, а еще пени, штрафы.

Доначисленные по итогам проверки налоговые платежи инспекция старается как можно оперативнее взыскать, вопреки противоположному желанию налогоплательщика, что если не платить их вовсе, то хотя бы отодвинуть эту перспективу на как можно более поздний срок (кто уплатил позже, уплатил меньше), уповая в этом деле, несомненно, на суд. Но само по себе обращение в суд с заявлением о признании недействительным решения налогового органа о привлечении к ответственности не приостанавливает действие оспариваемого решения. Специальным инструментом, который позволяет это сделать, являются «обеспечительные меры». О них-то мы и поговорим.

Обеспечительные меры

Чтобы арбитражный суд удовлетворил такое ходатайство, в нем необходимо доказать, что непринятие обеспечительных мер может причинить значительный ущерб налогоплательщику и другим, зависимым от его деятельности лицам, подкрепив это соответствующими документами (ст. 90 АПК РФ). Для примера, можно ссылаться:

- на несоразмерность доначисленных сумм налоговых платежей финансово-хозяйственному положению налогоплательщика,

- на то, что бесспорное взыскание доначисленных сумм без судебной оценки их законности лишает налогоплательщика оборотных средств,

- возможности производить расчеты с поставщиками и иными контрагентами,

- закупать сырье у поставщиков,

- осуществлять производство и реализацию продукции,

- выплачивать заработную плату, текущие налоги и другие обязательные платежи.

Список неисчерпывающий, каждый может его скорректировать в зависимости от специфики своей ситуации и деятельности.

Отдельно отметим, что очень хорошо действуют аргументы, связанные с исполнением налогоплательщиком каких-то социальных функций, т.е. это необходимость обеспечивать теми же зарплатами штат работников, особенно, если он большой, или когда деятельность предприятия связана с поддержанием каких-то социально значимых объектов.

Если все сделано правильно, то суды идут навстречу налогоплательщику.

Но на этом не все. Даже если вы заручились поддержкой суда и им были приняты обеспечительные меры по вашему иску к налоговой, исполнение решения по проверке было приостановлено, инспекция может со своей стороны заявить ходатайство о «встречном обеспечении».

Встречное обеспечение

Меры встречного обеспечения могут иметь следующие формы:

- перечисление истцом денежных средств на депозит суда в размере не менее половины суммы заявленных требований;

- предоставление банковской гарантии;

- предоставление поручительства.

Последние две формы, когда речь идет об обжаловании решения налогового органа, на практике, можно сказать, не работают, поскольку вряд ли найдется банк или некое третье лицо, которые согласятся гарантировать или поручиться за надлежащее исполнение обязательств по уплате налоговых недоимок.

Кроме того, сами суды порой скептически оценивают «реальность» встречного обеспечения по форме предоставления поручительства от третьего лица, ведь поручитель действительно должен вызывать всяческое доверие со своей стороны, как у суда, так и заинтересованного налогового органа (а такого, как мы заметили, еще нужно найти).

Первая же форма — перечисление денежных средств на депозит суда — фактически нивелирует эффект принятия в вашу пользу обеспечительных мер по иску. Получается, с одной стороны, суд приостановил исполнение решения налогового органа, но с другой вам вменяется по встречному обеспечению необходимость внести сумму, эквивалентную налоговым доначислениям, на депозит суда. Налогоплательщика вынуждают расстаться со своими «кровными» до завершения судебного разбирательства. И в этой ситуации лучше уж уплатить недоимку в бюджет, поскольку это может снять с вас угрозу уголовной ответственности за налоговое преступление, которое квалифицируется от определенного размера неуплаченных сумм налогов.

Теперь посмотрим, на каких основаниях суд удовлетворяет ходатайство инспекции о встречном обеспечении.

Сам факт предоставления налогоплательщику временной защиты его имущественных интересов в виде обеспечительных мер не является основанием для применения судом мер встречного обеспечения. Таким основанием является наличие реальной угрозы причинения действием этих мер ущерба другой стороне по делу, в рассматриваемом случае – интересам бюджета. Поэтому истребование встречного обеспечения является оправданным в случаях, когда у суда имеются убедительные основания полагать, что принятие обеспечительных мер может повлечь убытки для бюджета.

Каждое лицо, участвующее в деле, должно доказать обстоятельства, на которые оно ссылается как на основание своих требований и возражений (ч. 1 ст. 65 АПК РФ). В обоснование необходимости предоставления встречного обеспечения инспекция должна предоставить факты об обстоятельствах, которые указывают на отсутствие оснований полагать, что по окончании судебного разбирательства у налогоплательщика будет достаточно средств для исполнения оспариваемого решения.

На практике в качестве таких фактов налоговые органы предоставляют суду, например:

- информацию о недолжном исполнении налогоплательщиком своих налоговых обязательств ранее,

- об уже имеющихся у него задолженностях, не связанных с оспариваемой выездной налоговой проверкой;

- о том, что налогоплательщик ведет свою деятельность с убытком или финансовый результат от этой деятельности практически нулевой;

- что у налогоплательщика отсутствует имущество, стоимость которого эквивалентна доначислениям;

- что имеющееся имущество обременено залогом, ипотекой и т.п.

Спектр обстоятельств, на которые может надавить налоговый орган, как мы видим, достаточно широк, и суды нередко находят их существенными для удовлетворения ходатайства о встречном обеспечении.

Итак, если ходатайство инспекции о предоставлении ей встречного обеспечения удовлетворено, что дальше?

А дальше, понятно, либо налогоплательщик в течение 15 дней (ч. 3 ст. 94 АПК РФ) вносит на депозит суда необходимую сумму (что, как мы уже отметили, не имеет особого смысла) или каким-то чудом договаривается с банком о предоставлении гарантии (находит «безумного» поручителя), либо приостанавливающие исполнение решения по проверке обеспечительные меры будут по ходатайству налогового органа отменены. Неисполнение лицом, ходатайствующим об обеспечении иска, определения арбитражного суда о встречном обеспечении в срок, является основанием для отказа в обеспечении иска (ч. 6 ст. 94 АПК РФ).

Можно ли каким-то образом убедить суд отказать налоговому органу в удовлетворении его ходатайства о встречном обеспечении?

«Можно, но сложно» вывести какую-то универсальную формулу, все зависит от того, какие аргументы налогоплательщик может выдвинуть против обстоятельств, которые налоговый орган представил в качестве оснований для встречного обеспечения. Например, ситуация из практики: инспекция заявила, что по балансу у налогоплательщика отсутствует имущество, за счет которого в будущем можно было бы взыскать недоимку, но в суде выяснилось, что на самом деле имущество такое у налогоплательщика имеется, просто оно не отражено на балансе. Более того, инспекции о нем известно, поскольку она же по нему доначислила налог на имущество. Все очень индивидуально.

В этой части имеет смысл лишь рассмотреть вопрос, как принятие судом встречного обеспечения может коррелироваться с чисто налоговыми обеспечительными мерами, которые инспекция уже применила самостоятельно вместе с вынесением решения по проверке (п.10 ст.101 НК РФ).

Налоговые обеспечительные меры «VS» встречного обеспечения в суде

К числу обеспечительных мер, которые могут применяться налоговыми органами к налогоплательщикам, относятся:

- запрет на отчуждение (передачу в залог) имущества налогоплательщика без согласия налогового органа. В первую очередь такой запрет может быть возложен на недвижимое имущество налогоплательщика, в том числе не участвующее в производстве продукции (работ, услуг). При отсутствии такого имущества ограничения коснутся транспортных средств, ценных бумаг, предметов дизайна служебных помещений налогоплательщика. В отношении готовой продукции, сырья и материалов ограничения могут быть введены в последнем, исключительном случае;

- приостановление операций по счетам в банке в порядке, установленном статьей 76 НК РФ. Такая обеспечительная может применяться только на часть суммы доначислений по проверке, которая не была обеспечена вышеуказанным запретом на отчуждение (передачу в залог) имущества.

Данные обеспечительные меры налогового органа могут быть заменены на предоставленную налогоплательщиком банковскую гарантию или поручительство третьего лица, но такая замена не имеет широкого практического применения по тем же причинам, что и в случае со встречным обеспечением.

Итак, если налоговый орган наложил запрет на отчуждение налогоплательщиком своего имущества до момента исполнения решения по проверке (а к этим мерам налоговые органы по возможности прибегают практически всегда), то потом, когда он уже в суде заявляет ходатайство о предоставлении встречного обеспечения, то по существу он просит обязать предоставить дополнительное обеспечение, что не предусмотрено действующим законодательством и нарушает баланс частных и публичных интересов. Данное обстоятельство может оказаться вполне достаточным основанием для отказа в удовлетворении ходатайства инспекции о встречном обеспечении (подобная позиция изложена и подтверждена, например, определением Арбитражного суда Вологодской области от 05.05.2016 г. по делу № А13-589/2016, определением Федерального арбитражного суда Северо-Западного округа от 17 декабря 2009 г. по делу № А44-2448/2009).

Из всего изложенного видно, что предоставление судом обеспечения в виде приостановления исполнения решения по проверке не гарантировано всем налогоплательщикам по умолчанию, а тем, кому такое обеспечение все же предоставлено, оно впоследствии может быть отменено.

Тут есть прямая увязка с тем, что из себя представляет налогоплательщик, как он заявит себя в суде и как о нем «отзовется» налоговый орган. Думаю ни у кого не возникнет вопроса, например, почему суд отказал в удовлетворении ходатайства налогоплательщика о принятии обеспечительных со ссылкой на то, что ему, дескать, зарплаты работникам платить, когда при этом налоговый орган покажет суду, что за налогоплательщиком «висит» постоянная большая задолженность перед сотрудниками.

| Видео (кликните для воспроизведения). |

Если в отношении компании начата выездная налоговая проверка, никогда не пускайте на самотек ход ее проведения, взаимодействуйте с инспектором, давайте развернутые пояснения и расчеты в нужном вам разрезе к предоставляемым документам и информации. От этого зависит и то, как вы будете представлены в материалах проверки в целом, как лицо злостно и намеренно уклоняющееся от уплаты налогов или как «не проявивший должную осмотрительность налогоплательщик», ищущий истину, а не пытающийся избежать уплаты налогов.

Источники

Матузов, Н. И. Теория государства и права / Н.И. Матузов, А.В. Малько. — М.: Издательский дом «Дело» РАНХиГС, 2011. — 528 c.

Щеглова Л. В. Защита своих прав в судах общей юрисдикции; Омега-Л — М., 2014. — 232 c.

Оксамытный, В. В. Общая теория государства и права / В.В. Оксамытный. — М.: Юнити-Дана, 2011. — 512 c.- Ведихин, А. Forex от первого лица. Валютные рынки для начинающих и профессионалов / А. Ведихин. — М.: Омега-Л, 2005. — 428 c.

- Радько, Т. Н. Теория государства и права / Т.Н. Радько. — М.: Академический проект, 2005. — 720 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.