Содержание

- 1 Справка о валютных операциях в 2018 — 2019 году — образец

- 2 Когда предоставляется справка о валютных операциях?

- 3 Справка о валютных операциях

- 4 Порядок заполнения справки о валютных операциях (бланк)

- 5 Валютные операции в 2018–2019 годах (коды, виды, справка)

- 6 Справка о подтверждающих документах: валютный контроль

- 7 Справка о валютных операциях в 2019 году: образец заполнения

- 8 ВЭД: документы валютного контроля для банка

Справка о валютных операциях в 2018 — 2019 году — образец

Справка о валютных операциях, условия предоставления

Справку о валютных операциях должен был оформлять резидент и представлять ее в уполномоченный банк, как было указано в ранее действующей инструкции Банка России «О порядке представления резидентами и нерезидентами…» от 04.06.2012 № 138-И (далее — инструкция).

Согласно п. 2.1 гл. 2 инструкции такая справка оформлялась, если происходило зачисление иностранной валюты на транзитный валютный счет или ее списание с расчетного счета.

Рассматриваемая справка представлялась резидентами, когда они проводят банковские операции с валютой других стран — получали или отправляли ее за границу. Она заполнялась и подавалась в 1 экземпляре вместе с документами, обусловившими проводимую банковскую операцию не позднее 15 рабочих дней после того, как деньги были получены на транзитный счет, или вместе с распоряжением о переводе, т. е. когда деньги списывались со счета.

Если расчеты проводились через иностранный банк по паспорту сделки, справка представлялась в уполномоченный банк в течение 30 рабочих дней после месяца, в котором был проведен расчет.

Важно! С 01.03.2018 единой формой отчетности по валютным операциям резидентов является справка о подтверждающих документах. О правилах ее составления читайте в статье Справка о подтверждающих документах валютного контроля.

Если расчет происходит в российских рублях

Возможна была ситуация, когда партнеры решили, что будут рассчитываться в рублях. Тогда справку о валютных операциях банк требовал, только если оформлялся паспорт сделки.

Паспорт сделки — документ, оформляемый резидентом в уполномоченном банке, если:

- он проводил расчеты с иностранными партнерами;

- операции с деньгами проводились через счета, открытые в этом банке или через счета в иностранном банке;

- по договору осуществлялся экспорт/импорт товаров, услуг, информации, результатов интеллектуальной деятельности или предоставляется заем;

- сумма сделки по договору была равна или больше эквивалента 50 000 долларов США.

Более подробно ситуации, требующие оформления паспорта сделки, раскрыты в гл. 5 инструкции.

Таким образом, паспорт сделки оформляется при соблюдении всех вышеуказанных условий, а справка — при наличии этого паспорта, если сделка проводится в рублях.

С 01.03.2018 оформление паспорта сделки было заменено учетом внешнеторговых договоров, проводимым уполномоченными банками . Подробности в статье Отмена паспорта сделки в 2018 году – что взамен?

Когда справка не представляется

Представлять справку не требовалось в следующих случаях:

- Если владелец счета — обычный гражданин нашего или иностранного государства.

- При получении взысканных средств с резидента.

- При проведении операции методом прямого дебетования. Это значит, что деньги списываются по требованию получателя платежа с согласия (акцепта) владельца счета. При наличии платежного требования, инкассового поручения, платежного ордера справка не нужна.

- При проведении операций с иностранной валютой внутри одного уполномоченного банка. Причем неважно, куда переводятся деньги со счета — на другой счет того же владельца, другому владельцу или банку.

- Если резидент переводит иностранному гражданину пособие, пенсию или другие страховые выплаты.

- Если для списания средств со своего валютного счета используется банковская карта. При наличии паспорта сделки справка должна быть представлена в банк не позднее 15 рабочих дней после месяца, в котором была проведена соответствующая операция.

- Если резидент перепоручил составление справки банку, в котором у него открыт валютный счет.

Как оформить справку о валютных операциях

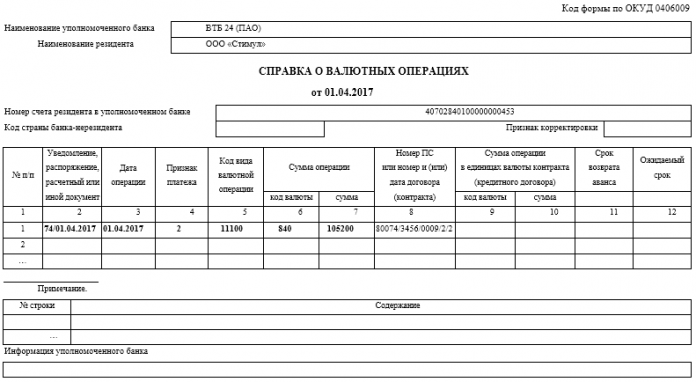

Вся информация по оформлению справки о валютных операциях подробно описана в инструкции. Из названия некоторых полей интуитивно ясно, что именно в них нужно указать. Например: «Наименование уполномоченного банка». Понятно, что здесь пишется название банка, в котором открыт валютный счет резидента (или его филиала).

В справке содержатся такие сведения, как:

- информация о российском участнике сделки, уполномоченном банке;

- номер валютного счета;

- документ — основание для выполнения валютных операций;

- коды страны, проводимой операции, валюты;

- сумма сделки, дата ее совершения и т. д.

В графе «Дата операции» ставится 1 из перечисленных в инструкции дат:

- дата, указанная в уведомлении как дата получения иностранной валюты резидентом на своем счете;

- дата зачисления на счет российского партнера в банке средств в рублях, поступивших от плательщика по составленному договору.

- дата перевода денег со счета резидента по распоряжению и т. д.

Всего инструкцией предусмотрено 10 видов дат.

В графе «Признак платежа» пишется один из кодов, например:

- 1 — зачисление денег на счет резидента;

- 2 — списание денежных средств со счета резидента.

Код вида операции можно выбрать в приложении 2 к инструкции. Например, операции по расчетам между партнерами разных стран за продаваемые товары без их ввоза в нашу страну имеют код 12.

Цифровой код валюты выбирается по Общероссийскому классификатору валют.

Кроме того, в справке указывается информация о паспорте сделки, если он есть.

В графы с 9 по 12 вносятся условия заключенного контракта или договора займа.

В поле «Информация уполномоченного банка» банк фиксирует дату представления справки и документов, прикладываемых к ней.

Ответственность за непредставление справки

Ст. 15.25 КоАП РФ предусмотрено административное наказание за невыполнение требований валютного законодательства нашей страны.

Ч. 6 указанной статьи касается нарушения порядка оформления и представления справки о валютных операциях. Наказание назначается в зависимости от характера и сроков нарушения, а также статуса правонарушителя. Размер административных штрафов установлен на уровне:

- 2 000 – 3 000 рублей для физлиц;

- 4 000 – 5 000 рублей для должностных лиц,

- 40 000 – 50 000 рублей для юрлиц.

В настоящее время данные штрафы применяются к нарушениям порядка представления справок о подтверждающих документах.

Таким образом, справка о валютных операциях как форма валютного контроля с 01.03.2018 больше не применяются. Ей на смену пришла справка о подтверждающих документах, оформляемая по правилам инструкции Банка России от 16.08.2017 № 181-И

Статья оказалась полезной? Подписывайтесь на наш канал RUSЮРИСТ в Яндекс.Дзен!

Когда предоставляется справка о валютных операциях?

Инструкция 138 и справка о валютных операциях

При проведении валютных операций, перечисленных в законе «О валютном регулировании…» от 10.12.2003 № 173-ФЗ (далее — закон № 173) и подлежащих обязательному валютному контролю, резидент должен представить в уполномоченный банк (далее — УБ) отчетные документы, к которым ранее относилась справка о валютных операциях (далее — СВО). Данная обязанность существовала до 01.03.2018 и была установлена гл. 2 инструкции Банка России «О порядке представления…» от 04.06.2012 № 138-И (далее — инструкция № 138-И).

При этом действие инструкции № 138-И распространялось на следующих лиц — резидентов РФ:

- юридических лиц и их филиалы;

- физических лиц — индивидуальных предпринимателей;

- лиц, осуществляющих частную практику.

К основаниям подачи СВО относятся:

- перечисление нерезидентом — контрагентом по сделке на транзитный валютный счет резидента иностранной валюты;

- исполнение резидентом своих обязательств по договору путем списания иностранной валюты с его расчетного счета и зачисления на счет нерезидента;

- расчет по сделке осуществляется в рублях, при этом оформляется паспорт сделки (далее — ПС).

ВАЖНО! Оплата по договору в рублях без паспорта сделки не требует предоставления в УБ справки, необходимо направить только обосновывающие платеж документы.

Порядок оформления ПС как документа валютного контроля также регулировался отмененной инструкцией № 138-И. Так, ПС представлялся:

- при экспортных и импортных операциях;

- заключении договоров на сумму, равную или превышающую 50 000 долларов США;

- осуществлении расчетов с зарубежными партнерами и в др. случаях.

Заполнение справки о валютных операциях, где скачать образец бланка 2017 года

Инструкция № 138-И подробным образом регламентировала, оформление справки о валютных операциях и каков порядок ее заполнения. К ней также прилагалась форма справки, которая могла быть заполнена резидентом как письменно, так и в электронном виде. Сама справка направлялась в УБ в 1 экземпляре.

Содержание справки включало заголовочную, основную (графы) и дополнительную (заключительную) части.

Заголовочная часть СВО охватывала следующую информацию:

- Название уполномоченного банка, где у резидента открыт валютный счет.

- Наименование резидента.

- Дату заполнения справки.

- Номер счета резидента.

- Код страны иностранного банка (если операции проходят через банк-нерезидент).

- Признак корректировки (заполняется только в случае представления корректирующей СВО).

Основная часть включала в себя следующие графы:

- Сведения о документе — основании проведения операции (уведомлении, распоряжении и т. д.).

- Дату осуществления операции.

- Признак платежа.

- Код вида валютной операции.

- Сумму операции.

- Реквизиты паспорта сделки или договора.

- Срок возврата аванса.

- Ожидаемый срок.

Дополнительная часть состояла из:

- примечания, в котором могли быть указаны дополнительные сведения по осуществляемым валютным операциям.

- Сведений УБ (даты получения СВО банком, даты возврата СВО (с обоснованием причин) уполномоченным банком (с указанием причин возврата), даты принятия справки).

Как заполнялись графы «Дата операции», «Признак платежа» и «Ожидаемый срок» в справке о валютных операциях

Некоторая часть граф основной части СВО не вызывала трудностей при заполнении. Разберем более подробно только те, которые нуждаются в пояснении.

Графа 4 «Признак платежа» свидетельствовала о виде валютной операции. В ней необходимо было проставить одну из нижеследующих цифр:

- 1 — если деньги поступают на счет российской стороны сделки;

- 2 — если деньги переводит сам резидент;

- 7 — при получении денег на счет российской стороны, которая является финансовым агентом (фактором), если по сделке оформляется ПС;

- 8 — если деньги поступают, или 9, если списываются на/со счета третьего лица — резидента или резидента, который не оформляет ПС, при заполнении СВО российским контрагентом, оформившим ПС;

- 0 — если платеж перечисляется в рамках исполнения обязательств по аккредитиву в пользу бенефициара — иностранного контрагента.

Графа 12 «Ожидаемый срок» предполагала указание предельного срока (последней даты) исполнения обязательств иностранным контрагентом по сделке, которая требует оформления ПС, и заполняется только в случае получения российской стороной товаров / принятии ею работ, оказанных услуг / получении сведений и результатов интеллектуальной деятельности в счет произведенного резидентом авансового платежа.

Предельный срок рассчитывался следующим образом:

- Если в договоре указана дата исполнения обязательств, к ней прибавлялись сроки, требуемые согласно обычаям делового оборота для перемещения товаров в Российскую Федерации и (или) оформления документов, свидетельствующих об исполнении иностранным контрагентом обязательств.

- Если в договоре не указан срок исполнения, он рассчитывался российским контрагентом самостоятельно с учетом вышеуказанных сроков ввоза товаров и (или) оформления подтверждающих документов.

Сроки предоставления справки

В зависимости от вида осуществляемой операции инструкцией № 138-И было предусмотрено несколько сроков представления СВО. Так:

- Если резидент получает денежные средства на свой транзитный валютный или расчетный счет или перечисляет их с расчетного счета посредством банковской карты, справка передается в УБ в течение 15 рабочих дней после зачисления или перечисления денег.

- При проведении операции через счет иного лица-резидента в УБ — в пределах 15 р. д. после оформления справки о валютной операции по счету данного лица.

- При осуществлении обязательств по импортному аккредитиву, в котором получателем выступает иностранный контрагент, — в течение 15 р. д. после завершения месяца, в котором был осуществлен платеж по аккредитиву.

- При получении резидентом денег на свой счет, открытый в ином УБ, согласно условиям сделки по уступке требования нерезиденту справка представляется в УБ не позже 15 р. д. после того, как была получена справка иным УБ.

- При осуществлении резидентом операции по своему счету или счету третьего лица, открытому в иностранном банке, если оформляется паспорт сделки, — в пределах 30 р. д. после проведения операции.

- При переводе резидентом денег иностранному контрагенту со своего расчетного счета справка представляется наряду с распоряжением о списании средств.

ВАЖНО! Несоблюдение сроков подачи справки может повлечь административную ответственность резидента, которая предусматривает наказание в виде предупреждения или штрафа с максимальной границей в 150 000 руб. (в зависимости от характера нарушения и статуса нарушителя).

Таким образом, при осуществлении определенного вида валютных операций российскому контрагенту по сделке до 01.03.2018 г. было необходимо представить в уполномоченный банк справку о валютных операциях. Данная справка составляась по установленной законодателем форме и передавалась в регламентированные им сроки, за нарушение которых резиденту грозила административная ответственность. В 2018 — 2019 году справка о валютных операциях более не используется.

Справка о валютных операциях

Справка о валютных операциях была предусмотрена Инструкцией Банка России №138-И от 04.06.2012. В Приложении №4 к инструкции предлагается образец заполнения сведений о валютных операциях. Документ составляет резидент и передает в кредитное учреждение, через которое проводится сделка в валюте.

Когда резидент перечисляет или получает денежные переводы за рубеж и наоборот, оформляется соответствующая справка. Она подается в финансовую организацию в срок до 15 дней с момента пополнения транзитного счета. Документ готовится только один, копий не предусматривается.

В случае, когда расчеты проходят в иностранной кредитной организации по паспорту сделки, документ можно предоставить в срок до тридцати дней.

Предоставление справки о валютных операциях больше не требуется

Инструкция №138-И была заменена на новую — №181-И от 16.08.2017. Последняя упразднила понятие справки о валютных операциях. Теперь отчитываться по совершенным платежам и расчетам приходится по другому комплекту документов. Такое требование установлено с 1 марта 2018 года.

Справку требовали, если рублевые расчеты сопровождались паспортом сделки. Партнеры часто договаривались о расчетах нашими российскими деньгами.

Справка и паспорт ушли в прошлое, больше не оформляются. Заполнение последнего требовалось, когда резидент:

- рассчитывался с заграничными партнерами;

- деньги проходили по счетам, которые открывались в зарубежной или местной кредитной организации;

- экспортировал или импортировал товары, услуги или интеллектуальную собственность;

- цена договора превышала 50 тысяч американских долларов.

Про справку о валютных операциях не вспоминали, когда:

- владельцем счета являлось физическое лицо с российским или иностранным гражданством;

- взыскивались деньги с резидента;

- денежное списание происходило по заявлению получателя платежа и при условии одобрения держателя счета, в рамках инкассового поручения или платежного ордера;

- валютные операции производятся в пределах одного банка;

- резидент отправлял страховые выплаты: пособия, компенсации, пенсии;

- деньги с валютного счета списывались с помощью пластиковой карты.

Бланк справки о валютных операциях содержится в упомянутом руководстве №138-И, к которому прикладывается подробное описание порядка заполнения. Да и наименования полей часто говорили сами за себя, сложностей не представляется. Не приходится долго размышлять, что писать в полях: «дата», «наименование банка» или «размер платежа».

Справка содержит следующие сведения:

- информация о стороне договора из России, а также об уполномоченной финансовой организации;

- номер счета;

- основания для выполнения расчетов и платежей в валюте: договор, соглашение;

- коды: государства, операции и валюты;

- цена и дата заключения договора.

Нарушители порядка

Российское законодательство предусматривает санкции за нарушения закона о валютном регулировании и актов контролирующих органов: непредоставление соответствующей отчетности, проведение незаконных операций. Кодекс об административных правонарушениях РФ и кругленькие суммы штрафов вразумят нерадивого гражданина или предпринимателя.

За внесение подложных данных, непредоставление или некорректное оформление справки о валютных операциях физические лица уплачивали штраф от 2 до 3 тысяч рублей, должностные лица платили 4-5 тысяч рублей, а юридические — 40-50. Сегодня санкция применяется к нарушителям порядка подачи справок о подтверждающих документах.

Порядок заполнения справки о валютных операциях (бланк)

Справка о валютных операциях подается каждым резидентом при совершении им таких действий, как зачисление/списание средств со счетов, открытых в уполномоченных банках. Такие документы заполняются в строгом порядке, который установлен Банком России.

Когда предоставляется справка о валютных операциях

Российским субъектам предпринимательской деятельности предоставлено право на сотрудничество с зарубежными партнерами и использование в этих целях иностранной валюты. Однако такому праву сопутствуют обязанности по соблюдению законодательства в сфере операций с иностранными деньгами и соответствующая отчетность в виде справки о валютных операциях. Готовить ее должны резиденты РФ – граждане и юрлица, имеющие этот статус.

Справку о валютных операциях следует составлять и подавать в обслуживающий банк резиденту РФ, когда иностранная валюта перечисляется со счета или, наоборот, поступает на него. То есть если такие средства приходят в рамках договорных отношений компании или предпринимателю из-за рубежа или переводятся за границу.

Для составления справки существуют регламентированные сроки для каждого случая проведения операция с иностранной валютой. Они могут варьироваться от 15 до 30 рабочих дней.

Инструкция № 138-И: признак платежа, корректировки и другие особенности внесения данных в справку

Порядок заполнения справки о валютных операциях установлен Банком России в специальном нормативном акте — инструкции БР от 04.06.2012 № 138-И. Справка о валютных операциях 2017 года (бланк документа которой можно заполнить в своем уполномоченном банке) подается резидентом в единственном экземпляре.

Из особенностей заполнения справки следует выделить такие:

- при написании названия резидента в заглавной части справка о валютных операциях может содержать сокращения организационно-правовой формы, например ИП, ООО, ПАО и прочее;

- название уполномоченного банка также может быть написано в сокращенной (фирменной) форме;

- если валютные операции совершались через счет, открытый в банке нерезидента, то в соответствующей графе справки о валютных операциях необходимо указать цифровой код этого банка (коды таких банков содержатся в ОКМС);

О том, какие бывают валютные операции, вы узнаете из нашей статьи «Валютные операции: понятие, виды, классификации».

Подробные сведения о кодах видов валютных операций содержатся в нашей статье «Справочник кодов видов валютных операций (2016-2017)».

- графы 9, 10 табличной части справки о валютных операциях заполняются, только если валютная операция связана с выполнением договора, по которому оформлен паспорт сделки.

О том, какой пакет документов требуют банки при работе предприятий с иностранной валютой, читайте в материале «Какие документы представляют для валютного контроля?».

Подробнее о правилах оформления паспорта сделки читайте в статье «Как оформить паспорт сделки по валютным операциям?»

Что такое ожидаемый срок в справке о валютных операциях

Графа 11 в табличной части справки о валютных операциях заполняется исходя из указанной в контракте информации о крайней дате, в которую истекает срок исполнения нерезидентом своих обязательств. При указании этого предельного срока необходимо прибавить срок для ввоза продукции на территорию России.

Если в контракте не указан такой срок, то граничная дата высчитывается резидентом самостоятельно. Указываемая в графе 11 справки о валютных операциях дата не должна быть позднее той, что указана в графе 6 раздела 3 Паспорта сделки (форма 1).

Стоит учитывать, что при нарушении налогового законодательства (случаи нарушений могут быть выявлены при проверке операций по контрактам с нерезидентами) может быть заблокирован счет нарушителя.

Подробнее об условиях блокирования счета читайте в нашей статье «Блокировка счета».

Требуется ли заполнять графы в «Примечании»

Справка о валютных операциях содержит дополнительное поле внизу после надписи – «Примечание». Сюда заносится дополнительная информация по осуществляемой валютной операции.

В графах с подзаголовком «Номер строки» указывается соответствующий номер строки справки о валютных операциях, для которой и заносятся дополнительные сведения. Далее указывается сама информация, а также сведения о связанных с ней документах.

О ставках рефинансирования Центробанка, которые необходимы при совершении валютных операций, читайте в статье «Информация о ставке рефинансирования ЦБ РФ».

Срок предоставления справки о валютных операциях в 2017 году: временные рамки подачи документа для разных случаев

В разных ситуациях для справки о валютных операциях сроки представления могут отличаться. Они таковы:

- при поступлении иностранной валюты резиденту при зарегистрированном паспорте сделки – не позже 15 дней после поступления денег на счет (в расчет берутся рабочие дни);

- при списании денежных средств (в любой валюте) с резидентского счета – в тот же день, когда в банк подан платежный документ на перевод средств;

- при перечислении по банковской карте при зарегистрированном паспорте сделки – не позже 15-дневного срока, стартовавшего с момента, когда произведен такой платеж;

- при корректировке справки о валютных операциях, приведенной в оформленной справке о валютных операциях, – не позже 15 дней после фиксации произошедших изменений;

- при оформлении третьим лицом некоторой части операции с валютой в адрес нерезидента, у которого зарегистрирован паспорт сделки по контракту, – не позже 15 дней после того, как банк третьего лица принял справку;

- при проведении транзакций через зарубежные счета резидента – не позже 30-дневного срока после того, как закончился месяц проведения такой транзакции.

| Видео (кликните для воспроизведения). |

Если в расчетах применялась аккредитивная форма оплаты, сроки представления справки о валютных операциях будут несколько иными:

- если аккредитив выставлялся отечественным банком, то после того, как банк передаст резиденту документы, подтверждающие исполненный платеж, резидент должен подать справку в течение 15 дней после окончания месяца исполнения аккредитива;

- если аккредитив выставлен в пользу резидента зарубежным банком, при поступлении на транзитный счет средств (в любой валюте) при зарегистрированном паспорте сделки – не позже 15-дневного срока после прихода денег на счет.

Все временные рамки, предусмотренные для подачи справки, определены инструкцией № 138 ЦБ РФ. Это означает, что любое отклонение от установленных сроков считается нарушением и влечет существенные санкции в виде штрафов.

Справка о валютных операциях 2017 года: бланк, где скачать образец заполнения

Актуальный бланк такой справки доступен на нашем сайте (см. ссылку ниже).

Однако помимо просто бланка для заполнения справки о валютных операциях образец его заполнения тоже может потребоваться. Он также представлен на нашем сайте (см. ссылку ниже).

Ориентируясь на эти документы, пользователь может сориентироваться, каков порядок заполнения справки о валютных операциях в 2017 году.

Справка о валютных операциях должна представляться в уполномоченные банки резидентами РФ, использующими в своей деятельности иностранную валюту. Для этого документа предусмотрена специальная форма, утвержденная ЦБ РФ. Кроме того, для ее подачи установлены временные рамки, нарушение которых влечет за собой наказание в виде штрафов или блокировки счета.

Валютные операции в 2018–2019 годах (коды, виды, справка)

Валютные операции часто встречаются у организаций, которые работают с иностранными контрагентами, и потому на них обращено пристальное внимание со стороны банков в отношении правильного документального сопровождения. Что важно знать, работая с валютой, рассмотрим в нашей рубрике.

Что такое валютные операции?

Законом «О валютном регулировании» от 10.12.2003 № 173-ФЗ (далее — Закон) предусмотрено понятие «валютная операция», отражающее в себе совокупность сделок, расчеты по которым производятся с применением валюты. Виды валютных операций названы в п. 9 ст. 1 Закона.

Валютные сделки возникают между субъектами, состоящими из следующих пар:

- оба резиденты;

- резидент и нерезидент;

- нерезиденты;

Для того чтобы понять, чем характеризуется осуществление таких операций каждым из субъектов, предлагаем ознакомиться с нашим материалом.

Следует обратить внимание на особенности отражения операций в учете у резидентов. Ведь на практике у российских организаций и ИП часто возникают сложности с выбором подходящего курса валюты, расчетом и учетом курсовых разниц.

Ниже рассмотрим, как компания должна организовать работу с валютными операциями (ВО), а именно когда в платежках необходимо указать код валютной операции и зачем нужна справка о ВО.

Нужно ли указывать код валютной операции в платежном поручении?

В Законе также перечислены операции, осуществляемые в валюте РФ. В таком случае необходимо обратить внимание на одну особенность заполнения платежного поручения. В таких платежках важно указать код ВО.

Действующие коды валютных операций указаны в нашем материале.

Нужный код проставляется в поле «Назначение платежа» документа оплаты.

Когда предоставляется справка о валютных операциях?

Документом, подтверждающим валютные операции, является справка о ВО. Направлять ее надо в свой банк, где открыт паспорт сделки по валютному контракту, вместе с подтверждающими документами.

При этом валютное законодательство ограничивает сроки представления справки:

- в течение 15 дней с момента зачисления валюты на транзитный счет;

- в день списания валюты.

Исключения, когда оформление справки не требуется, отражены в п. 2.4 Инструкции Банка России от 04.06.2012 № 138-И (далее — Инструкция):

- при взыскании денежных средств, предусмотренном законодательством;

- по операциям, осуществляемым с самим уполномоченным банком, в котором у резидента есть валютный счет;

- когда контрактом между резидентом и его банком регламентировано, что банк:

- самостоятельно формирует такую справку;

- производит списание с валютного счета акцептом.

Прочие условия указаны в п. 2.4 Инструкции.

Как заполняется справка о валютных операциях (образец-2018-2019)?

Справка о ВО содержит следующую информацию:

- наименование банка;

- наименование организации;

- номер счета;

- код страны иностранного банка;

- в табличной части:

- основание для перевода денежных средств;

- дата операции;

- признак платежа;

- код вида валютной операции;

- прочие поля, отмеченные в нашей публикации, в которой также представлен образец заполнения справки.

В наше время валютные операции являются проводником импортных и экспортных сделок. Правильно отразить их в учете и отчитаться перед банком поможет наша рубрика «Валютные операции».

Справка о подтверждающих документах: валютный контроль

При проведении резидентом валютных операций одной из форм учета по ним является справка о подтверждающих документах (п. 1.5 Инструкции ЦБ от 04.06.2012 № 138-И ). О порядке заполнения этой справки расскажем в нашем материале.

Форма справка о подтверждающих документах

Форма справки о подтверждающих документах, а также порядок ее заполнения приведены в Приложении 5 к Инструкции Банка России от 04.06.2012 № 138-И .

Скачать форму справку в формате Word можно по приведенной ниже ссылке:

Как заполнить справку

Поясним некоторые вопросы заполнения отдельных полей справки о подтверждающих документах:

- в поле «Наименование банка ПС» приводится полное или сокращенное фирменное наименование банка, в который резидент представляет справку;

- в поле «Наименование резидента» указывается полное или сокращенное фирменное наименование лица, представившего справку;

- в поле «По паспорту сделки N» приводится номер паспорта сделки, по которому представляются подтверждающие документы, указанные в справке;

- в графе 4 «Код вида подтверждающего документа» отражается один из кодов видов подтверждающих документов, указанных в п. 5 Порядка (Приложении 5 к Инструкции ЦБ от 04.06.2012 № 138-И ) и рассмотренных нами в отдельной консультации;

- графа 9 «Признак поставки» заполняется только в том случае, если в графе 4 указаны коды видов подтверждающих документов 01_3, 01_4, 02_3, 02_4, 03_3, 03_4, 04_3, 04_4, 15_3 или 15_4.

Код в графе 9 может принимать одно из следующих значений:

а) 1 — исполнение резидентом обязательств по контракту в счет ранее полученного аванса от нерезидента;

б) 2 — предоставление резидентом коммерческого кредита нерезиденту в виде отсрочки оплаты;

в) 3 — исполнение нерезидентом обязательств по контракту в счет ранее полученного аванса от резидента;

г) 4 — предоставление нерезидентом коммерческого кредита резиденту в виде отсрочки оплаты.

Порядок заполнения остальных показателей справки о подтверждающих документах можно найти в Приложении 5 к Инструкции Банка России от 04.06.2012 № 138-И .

Договором между организацией и банком может быть предусмотрено, что банк сам заполняет справку о подтверждающих документах на основании представленных организацией документов (п. 9.4 Инструкции ЦБ от 04.06.2012 № 138-И ).

Справка о валютных операциях в 2019 году: образец заполнения

Валютные операции российскими организациями и предпринимателями осуществляются с учетом определенных требований – приобретать (продавать) иностранную валюту и валютные чеки можно только в уполномоченных банках и только по документам, оформленным в соответствии с указаниями ЦБ РФ (ст. 6, ст. 11 Закона от 10.12.2003 № 173-ФЗ ).

Порядок представления российскими компаниями (ИП) подтверждающих документов и информации при ведении валютных операций уполномоченным банкам определен в Инструкции ЦБР от 16.08.2017 № 181-И . Одним из обязательных к представлению документов для валютного контроля до 1 марта 2018 года являлась справка о валютных операциях.

Справка о валютных операциях 2019

С 1 марта 2018 года справку о валютных операциях отменили. Справка о валютных операциях, инструкция по ее заполнению были утверждены инструкцией Центробанка РФ от 04.06.2012 № 138-И , но в связи с изданием Банком России Инструкции от 16.08.2017 № 181-И , отменяющей инструкцию ЦБ РФ от 04.06.2012 № 138-И, данный документ утратил силу.

В 2019 году оформлять справку о валютных операциях не нужно. Соответственно, вопросы о справке о валютных операциях (когда представляется в 2019 г., образец заполнения 2019, скачать бланк, сроки подачи справки о валютных операциях, корректировка справки о валютных операциях, непредоставление справки о валютных операциях – штраф) более не актуальны.

Банк России не только отменил справку о валютных операциях, но и внес ряд изменений в валютный контроль для организаций и предпринимателей.

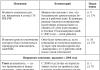

Валютный контроль в 2019 году

Основные изменения с 1 марта 2018 года в валютном контроле приведем в виде таблицы:

Справка о подтверждающих документах (образец заполнения)

В 2019 году справка о подтверждающих документах является единой формой учета и отчетности по валютным операциям резидентов и подается компанией (ИП) в уполномоченный банк в срок, не позднее 15-ти рабочих дней после месяца, в котором были оформлены подтверждающие документы (или на документах были проставлены отметки представителями таможни) (п. 1.3, п. 8.2 Инструкции Банка России от 16.08.2017 № 181-И ).

Скачать справку о подтверждающих документах можно по ссылке.

Образец заполнения справки о подтверждающих документах можно скачать по ссылке.

ВЭД: документы валютного контроля для банка

Какие документы и в какие сроки должны подавать в банк резиденты, заключившие контракт с нерезидентом

Банковский валютный контроль — неотъемлемая часть внешнеэкономической деятельности. Если вы заключили, например, внешнеторговый контракт с иностранной организацией, подписали с нерезидентом договор на оказание услуг, аренды (лизинга), то вам не избежать общения с банком в рамках валютного контроля. Но вот насколько оно будет тесным, зависит от целого ряда факторов. Эта статья поможет вам разобраться, какие документы и в какие сроки нужно будет подать в банк в отношении контракта с нерезидентом.

Нерезиденты для целей валютного контроля — это, в частност

- организации, созданные в соответствии с законодательством иностранных государств и находящиеся за пределами нашей страны;

- филиалы (постоянные представительства) этих организаций, находящиеся на территории России;

- физические лица, не являющиеся гражданами нашей страны (за исключением постоянно проживающих у нас иностранных граждан (лиц без гражданства), имеющих вид на жительство);

- граждане России, которые в иностранном государстве не менее 1 года:

- постоянно проживают;

- временно пребывают на основании как минимум годовой рабочей или учебной визы (их совокупности с общим сроком действия не менее 1 года).

Паспорт сделки

Как только вы заключили контракт с нерезидентом, первое, что вам нужно сделать в рамках банковского валютного контроля, — определить, надо оформлять паспорт сделки или нет.

Если сумма вашего контракта с нерезидентом равна в эквиваленте 50 тыс. долл. США по курсу, установленному ЦБ РФ на дату заключения контракта, или превышает эту величину, вам необходимо оформить паспорт сделки в уполномоченном банке, через который будут проходить расчеты по контракт А в ситуации, когда все расчеты пойдут через счета в зарубежных банках, оформлять паспорт сделки вам придется в территориальном отделении Центробанка по вашему юридическому адрес Забегая вперед, скажем, что в последующем туда же необходимо будет подавать и справки валютного контрол Если же расчеты лишь частично пойдут через зарубежные счета, то паспорт сделки нужно открывать в уполномоченном банке и отчитываться перед ним

Случается, что на дату заключения контракта паспорт сделки не требуется, поскольку сумма обязательств меньше 50 тыс. долл. США в эквиваленте. Однако в дальнейшем обязательства увеличиваются (их общая сумма становится равна 50 тыс. долл. в эквиваленте или больше). И вам уже нужно оформить паспорт сделки. Сделать это необходимо не позднее даты, когда сумма обязательств по контракту превысит указанную выше сумм Поэтому если вы предполагаете такое развитие событий, то можете подать в банк документы, необходимые для оформления паспорта сделки, заране

Предельный срок, в который должен быть оформлен паспорт сделки, зависит от того, какая операция будет первой по контракту. В общих случаях оформить паспорт сделки нужно в сроки, указанные в таблице.

| Первая операция по контракту с нерезидентом | Крайний срок подачи документов для оформления паспорта сделки |

| Зачисление на счет иностранной валюты (рубле | Не позднее 15 рабочих дней со дня поступления денег на |

| Списание со счета иностранной валюты (рубле | Одновременно с распоряжением на перевод валюты или расчетным документо |

| Ввоз в Россию (вывоз из России) декларируемых товаро | Не позднее даты подачи декларации на товары (документов, используемых в качестве декларации) |

| Ввоз в Россию (вывоз из России) недекларируемых товаро | Не позднее 15 рабочих дней после месяца оформления товаросопроводительных и коммерческих документо |

| Выполнение работ, оказание услуг, передача информации и результатов интеллектуальной деятельност | Не позднее 15 рабочих дней после месяца оформления подтверждающих документо |

По сравнению с январем — апрелем 2014 г. внешнеторговый оборот РФ упал более чем на 30%

Для оформления паспорта сделки вам необходимо представить в банк договор или выписку из Но далеко не всегда заключение договора предполагает составление одного документа, подписанного сторонами. Вы могли заключить внешнеэкономический контракт, обменявшись, скажем, телефаксами или электронными документами (позволяющими достоверно установить, что документ исходит от контрагент Также договор будет считаться заключенным (в письменной форме), если, получив от контрагента письменное предложение, вы соглашаетесь и, скажем, отгружаете товар или переводите деньг Как разъяснил Центробанк, в таком случае вам нужно представить в уполномоченный банк те документы, которыми вы обменивались со своим зарубежным партнеро Например, полученное по факсу от иностранного контрагента письмо с просьбой о поставке и оригинал вашего ответного счета, направленного партнеру по факсу. Либо при акцепте действием — накладную на отгрузку товара. Главное — чтобы документы, которыми вы обменялись с контрагентом, содержали все существенные условия договора, необходимые для валютного контроля. В частности, предмет договора (наименование поставляемых товаров, описание оказываемых услуг и т. п.), цену контракта, сроки исполнения сторонами своих обязательств.

На рассмотрение поданных документов и принятие решения у банка есть 3 рабочих дня. Если банк обнаружит какие-то ошибки в заполненной вами форме паспорта сделки, несоответствия с данными представленных документов или же отсутствие каких-то необходимых бумаг, он вернет вам поданные документы для устранения недочето Вместе с тем документы для оформления паспорта сделки считаются поданными с соблюдением срока, только если банк в этот установленный срок принял их и оформил паспорт сделки — подписал заполненную вами форму, присвоил номер и проставил дату оформлени

Обращаться в банк за оформлением паспорта сделки нужно заблаговременно. В идеале — сразу после заключения контракта.

Одним лишь оформлением паспорта сделки «валютно-контрольное» общение с банком не ограничивается. За дальнейшие операции по контракту вы должны будете отчитываться перед банком.

Отчетность по валютным операциям для банка

Перед банком нужно отчитываться не только за операции, связанные с расчетами по контракту с нерезидентом. Необходимость представить документы в банк может возникнуть, скажем, при ввозе/ вывозе товаров, при оказании (выполнении работ). Для вашего удобства всю информацию о том, в каких случаях, какие документы и в какие сроки нужно подавать в банк, мы привели в таблице.

В случаях, когда в расчетах по контракту с нерезидентом участвует третье лицо — резидент (либо если третье лицо исполняет обязательства по контракту иным способом), отчитываться по валютным операциям нужно в особом порядк

Получив справку о валютных операциях (справку о подтверждающих документах), банк проверит, правильно ли она оформлена и соответствует ли указанная в ней информация (включая код вида валютной операции и код вида подтверждающего документа) данным приложенных документов и сведениям, переданным в банк таможне Справку о валютных операциях банк должен проверит

- при списании денег с расчетного счета — не позднее рабочего дня после подачи справки;

- при зачислении денег — не позднее 3 рабочих дней со дня представления справки.

А для проверки справки о подтверждающих документах банку отведены следующие срок

- если справка оформляется в отношении задекларированного ввезенного товара, оплаченного авансом, или вывезенного товара, на который предоставлена отсрочка оплаты, — не позднее 10 рабочих дней с даты подачи справки;

- в остальных случаях — не позднее 3 рабочих дней со дня представления справки.

Банк не примет справку, если обнаружит какие-либо ошибки и несоответствия. Вы получите неправильную справку назад с указанием даты и причины возврат

В срок, установленный банком, вы должны будете подать новую справку о валютных операциях (о подтверждающих документах), устранив все замечани

Справки о валютных операциях и о подтверждающих документах считаются поданными в срок,

- вы своевременно направили их в банк;

- банк проверил их и принял.

Поэтому чем раньше вы представите в банк «валютные» справки, тем лучше.

Есть разъяснения Росфиннадзора, где указано: когда в банк подаются справки о валютных операциях, справки о подтверждающих документах и сами подтверждающие документы, «в срок исполнения обязанности резидентом срок их проверки уполномоченным банком не включаетс

Но судебная практика показывает, что вам все-таки может грозить штраф, если новую, правильную справку о валютных операциях (о подтверждающих документах) взамен своевременно представленной, но ошибочной вы подадите в банк уже по истечении срока, отведенного на представление справк

Возвращая вам справку, банк устанавливает срок для исправления недочетов и подачи новой справки. Но, по мнению некоторых судов, указания банка никак не влияют на предельный срок, установленный для представления справо

В отношении представленных справок о валютных операциях, о подтверждающих документах нельзя руководствоваться принципом «подал — и забыл».

Ведь если сведения, приведенные в этих справках, изменятся (за исключением изменения данных о резиденте или уполномоченном банке), вам нужно будет подать корректирующую справку. Сделать это необходимо не позднее 15 рабочих дней после даты оформления документов, подтверждающих изменения. Эти документы нужно будет подать в банк вместе со справко

Вы можете договориться с банком, что на основании представленных вами документов банк сам будет оформлят

- паспорт сделки;

- справки о валютных операциях;

- справки о подтверждающих документах.

Услуги эти, конечно, платные. Узнайте расценки в своем банке. Возможно, вы предпочтете заплатить сумму в пределах 5000 руб. за оформление паспорта сделки (в пределах 1500 руб. — за оформление справок), чем делать это самостоятельно.

Но имейте в виду, что разбираться с правилами оформления паспортов сделок и справок вам все равно будет нужно. Ведь составление банком этих документов не снимает с вас ответственности за их правильное содержание и соблюдение сроков оформления!

Если вы не подадите в банк нужные документы вовремя, то банк никак не сможет своевременно оформить паспорт сделки или справки.

| Видео (кликните для воспроизведения). |

После же заполнения банком паспорта сделки (или справки) вам нужно будет проверить этот документ. И если обнаружите ошибки и неточности, надо в течение 15 рабочих дней после даты получения паспорта сделки (справки) подать в банк заявление на его переоформление (или корректирующую справк

Источники

Марченко, М. Н. Проблемы общей теории государства и права. Учебник. В 2 томах. Том 1. Государство / М.Н. Марченко. — М.: Проспект, 2015. — 752 c.

Взаимодействие органов имущественного блока Санкт-Петербурга с юридическими и физическими лицами по вопросам оборота государственного недвижимого имущества и управления государственной собственностью. — М.: Леонтьевский центр, 2004. — 624 c.

Научно-практический комментарий к Федеральному закону «О закупках товаров, работ, услуг отдельными видами юридических лиц». — М.: Проспект, 2013. — 156 c.- Марченко, М. Н. Теория государства и права в вопросах и ответах. Учебное пособие / М.Н. Марченко. — М.: Проспект, 2014. — 240 c.

- Гурвич, М.А. Советский гражданский процесс; М.: Высшая школа; Издание 2-е, испр. и доп., 2011. — 399 c.

Здравствуйте. Я Владимир, мой стаж работы юристом составляет 15 лет. За данный промежуток времени получил большой опыт в юридической тематике, чем и хочу поделиться с вами.

Материалы для создания данного портала тщательно группировались для удобства и понимая у пользования. А вся информация изложена в доступном виде.

Проконсультируйтесь со специалистами перед применением прочитанного, т.к. законы меняются часто.